Unverhofft kommt oft? Inflation und die Entwicklung von Anlageklassen

Ereignisse, die vor ihrem Eintritt als äußerst unwahrscheinlich gelten, haben oft oder gerade deshalb sehr große Auswirkungen. Exemplarisch hierfür ist die Corona-Pandemie inklusive ihrer Nachwirkungen, die die Welt seit rund zwei Jahren beschäftigen. Der Krieg in der Ukraine ist das jüngste und besonders gravierende Beispiel für diese Aussage.

Diesen dramatischen Entwicklungen ist gemein, dass sie einen nachhaltigen Schock für die Weltwirtschaft bedeuten, der durch die internationalen Finanzmärkte noch verstärkt werden kann. Es ist nicht auszuschließen, dass beide Ereignisse dauerhaft zu Inflationsraten führen, die nicht nur deutlich über den Inflationszielen der Notenbanken liegen, sondern auch spürbar über dem aktuell an den Finanzmärkten eingepreisten Inflationsausblick. Nicht umsonst ist das Thema Inflation in den letzten Monaten stärker in den Fokus der Anleger gerückt. Ein nachhaltiger Inflationsschock würde Spuren an den Finanzmärkten hinterlassen und Implikationen für die Asset Allokation haben.

Inflation ist nicht gleich Inflation

Bei den Themen Vermögensstrukturierung und Inflationsschutz gibt es keine Patentlösung. Inflation ist nicht eindimensional, sondern unterscheidet sich in ihren Ursachen, ihrem Trend und dem Niveau sowie der wirtschaftspolitischen Reaktion. Entsprechend ist das Umfeld eines Inflationsschocks entscheidend für die Entwicklung an den Finanzmärkten. Somit ist der Zusammenhang zwischen der Entwicklung einzelner Anlageklassen und der Verbraucherpreise nicht kontext- und zeitstabil. Um das Ziel des Inflationsschutzes zu erreichen, ist daher eine flexible Vermögensstrukturierung einer starren Asset Allokation überlegen.

Kurz- und langfristiger Inflationsschutz?

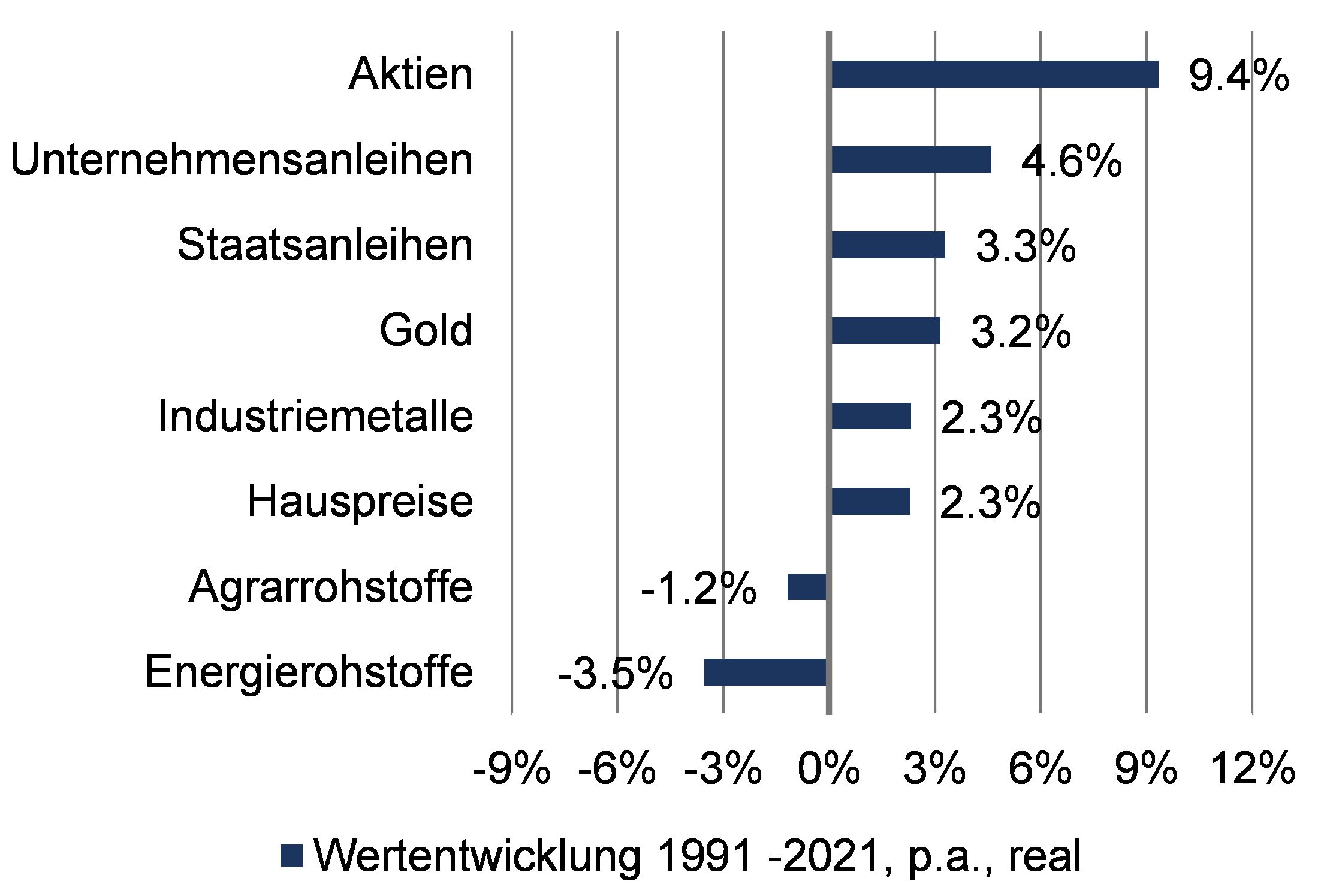

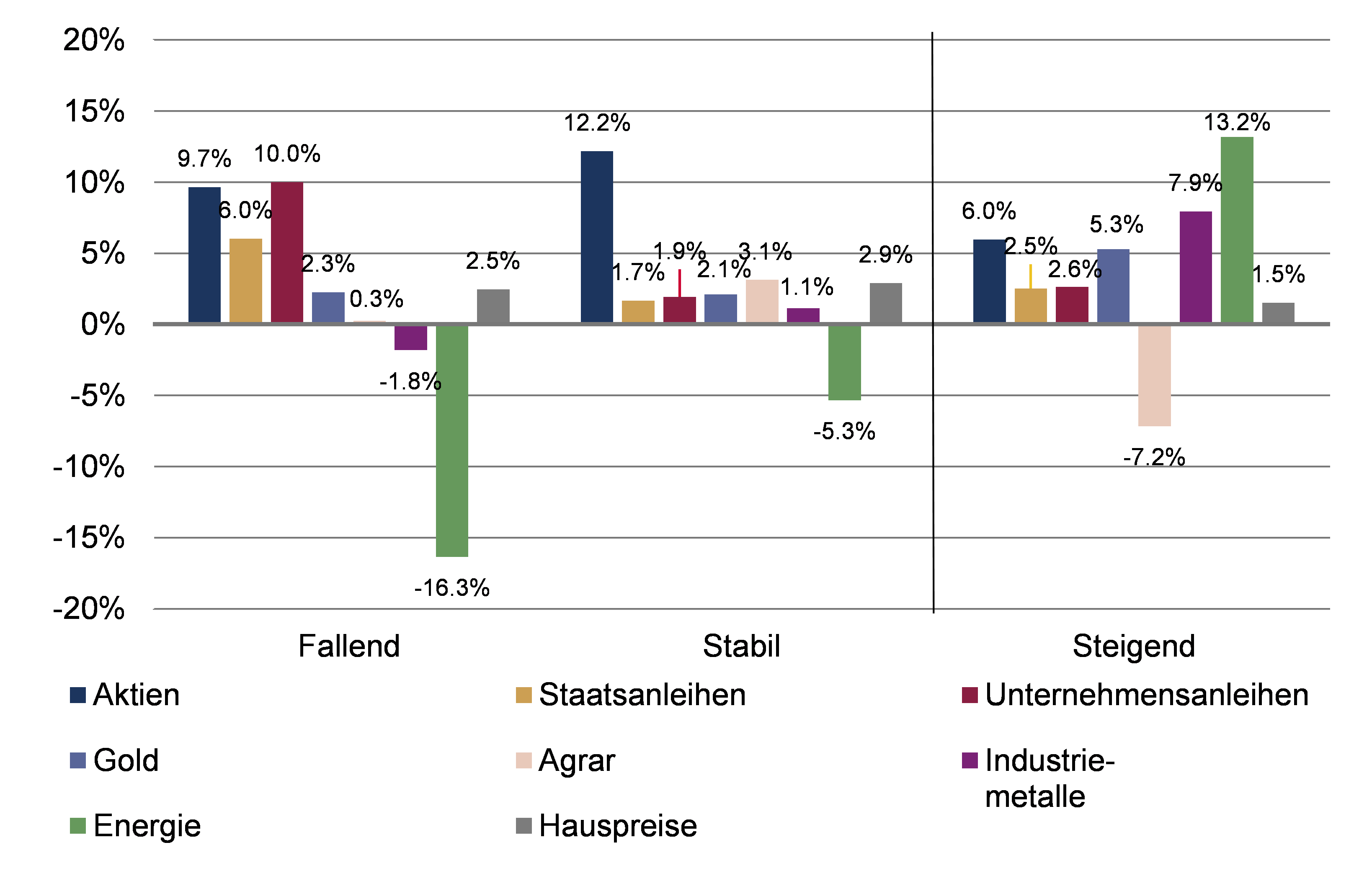

Gemessen an US-Daten, die die längste verfügbare Historie und die breiteste Basis bieten, bestand in den vergangenen 30 Jahren ein Unterschied zwischen einer langfristigen Inflationsabsicherung und dem kurzfristigen Schutz gegen einen Inflationsanstieg. In dieser Zeit wiesen Aktien und Unternehmensanleihen im Durchschnitt die höchsten realen Wertsteigerungen auf. Am Ende der Renditerangliste befinden sich Energierohstoffe. Gold belegt einen mittleren Rang. Inflationsindexierte Staatsanleihen lieferten in der Vergangenheit wenig überraschend den besten Inflationsschutz im festverzinslichen Bereich. Die realen Preissteigerungen bei Wohnimmobilien lagen im unteren Mittelfeld, boten langfristig aber eine passable Versicherung gegen steigende Inflationsraten. Dieses Bild kehrt sich um, wenn von der Wertentwicklung seit 1991 nur die Zeiträume betrachtet werden, in denen die Inflation um mehr als 0,5 Prozentpunkte gestiegen ist. Preisbereinigt haben dann Rohstoffe, mit Ausnahme von Agrarrohstoffen, eine bessere Wertentwicklung als Aktien und Anleihen (inklusive der inflationsindexierten Staatspapiere) erzielt.

Das Ergebnis ist nicht verwunderlich. Eine zunehmende Geldentwertung schadet allen Anlageformen mit festgelegten nominalen Zahlungsprofilen, auch wenn Anleger über höhere Zinsen eine Inflationskompensation durchsetzen können. Rohstoffpreise sind nicht selten der Grund für höhere Verbraucherpreise und passen sich grundsätzlich schneller den Inflationstrends an als die durchschnittlichen Absatzpreise und Gewinne des Unternehmenssektors. Dies erklärt auch, warum sich Aktien bei stabilen und fallenden Inflationsraten deutlich besser als Anlagen in Rohstoffe entwickeln. Die Übernahme von Kreditrisiken bringt bei Unternehmensanleihen, insbesondere bei Hochzinsanleihen, über höhere Renditen regelmäßig einen besseren Inflationsschutz als ihn "normale" Staatsanleihen oder Geldmarktanlagen bieten. Inflationsindexierte Staatspapiere sind bei steigenden Inflationsraten wiederum das beste Anlagemedium im festverzinslichen Bereich. Das wurde auch in jüngster Vergangenheit wieder eindrucksvoll demonstriert.

Aktien langfristig mit besten Inflationsschutz

Quelle: FRED Datenbank St Louis Fed,Bloomberg und eigene Berechnungen: Annualisierte Wertveränderungen

Inflationsregime und reale Wertentwicklung

Strukturbrüche beim Inflations-Reaktionsmuster des Aktienmarkts

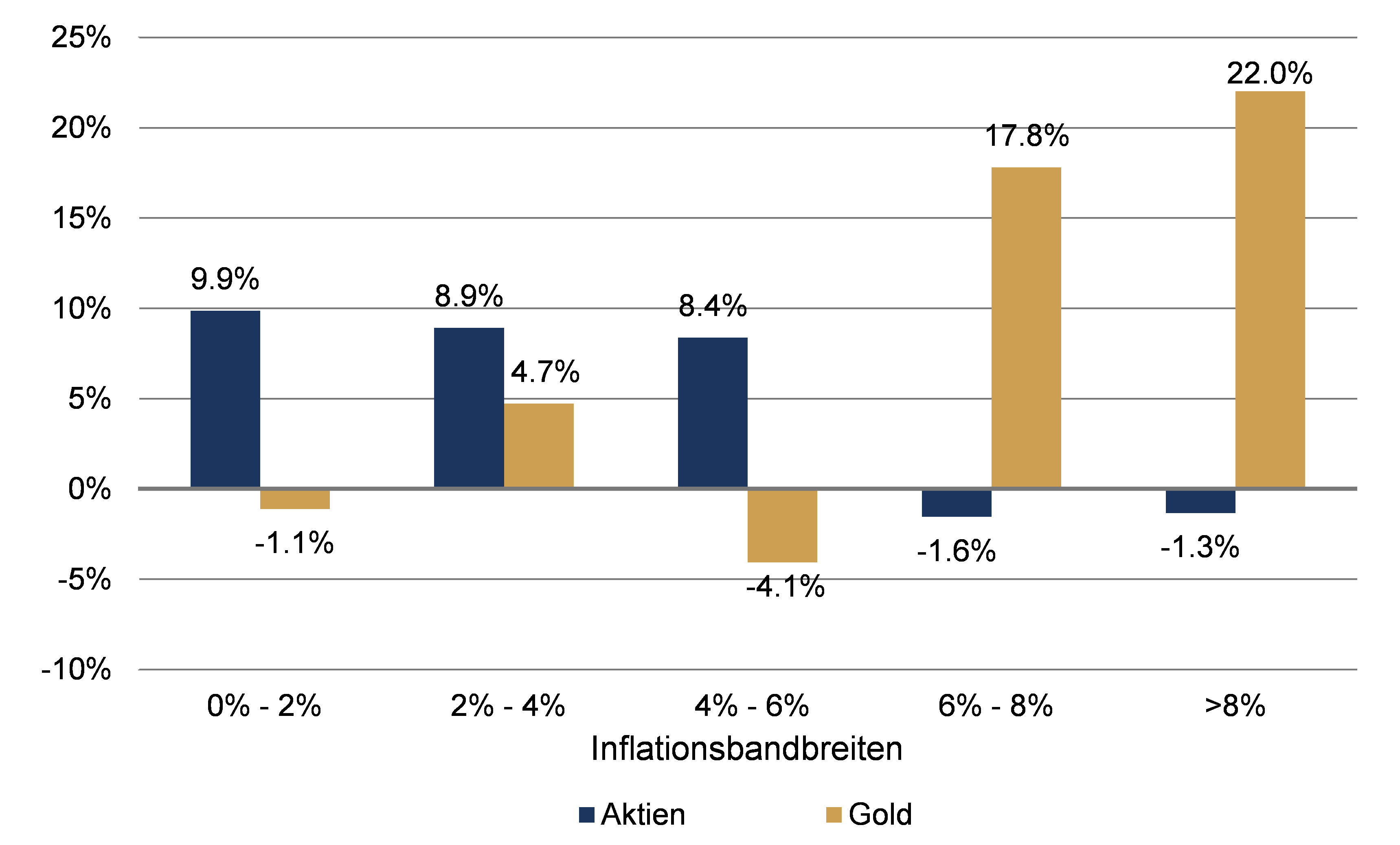

Bei der Anlageklasse Aktien sind jedoch zwei Strukturbrüche im Inflations-Reaktionsmuster zu beachten. Betrachtet man die Aktienrenditen in den letzten rund 50 Jahren fällt auf, dass es einen Bruch beim Übergang zu hohen Inflationsraten gibt. Bis zu einer Inflationsrate von 6% boten Aktien sehr auskömmliche reale Wertzuwächse, die zudem deutlich über der Wertentwicklung einer Goldanlage lagen. Die höchsten realen Wertsteigerungen am Aktien- markt waren im Inflationsbereich von 0% bis 2% zu verzeichnen. Bei Inflationsraten oberhalb der 6%-Marke verloren Aktien allerdings real an Wert. In diesem Umfeld punktete dagegen Gold als besserer Inflationsschutz. Solch hohe Inflationsraten sind seit 1972 nur in sieben Jahren (Zeitraum 1973-1981) aufgetreten. Die durchschnittliche Inflationsrate betrug in diesen Jahren knapp 9%.

Durchschnittliche reale Wertentwicklung bei unterschiedlichen Inflationsraten: 1971 - 2021

Quelle: FRED Datenbank St Louis Fed und eigene Berechnungen

Untersuchungen zur Aktienmarktentwicklung in Deutschland zur Zeit der Hyperinflation deuten jedoch auf einen weiteren Strukturbruch und zeigen, dass Aktien in diesem extremen Umfeld einen Inflationsschutz bieten. Anleger mussten aber eine außerordentlich hohe Volatilität ertragen, um im Zeitraum 1920 - 1923 in den Genuss des realen Vermögenserhalts zu kommen.

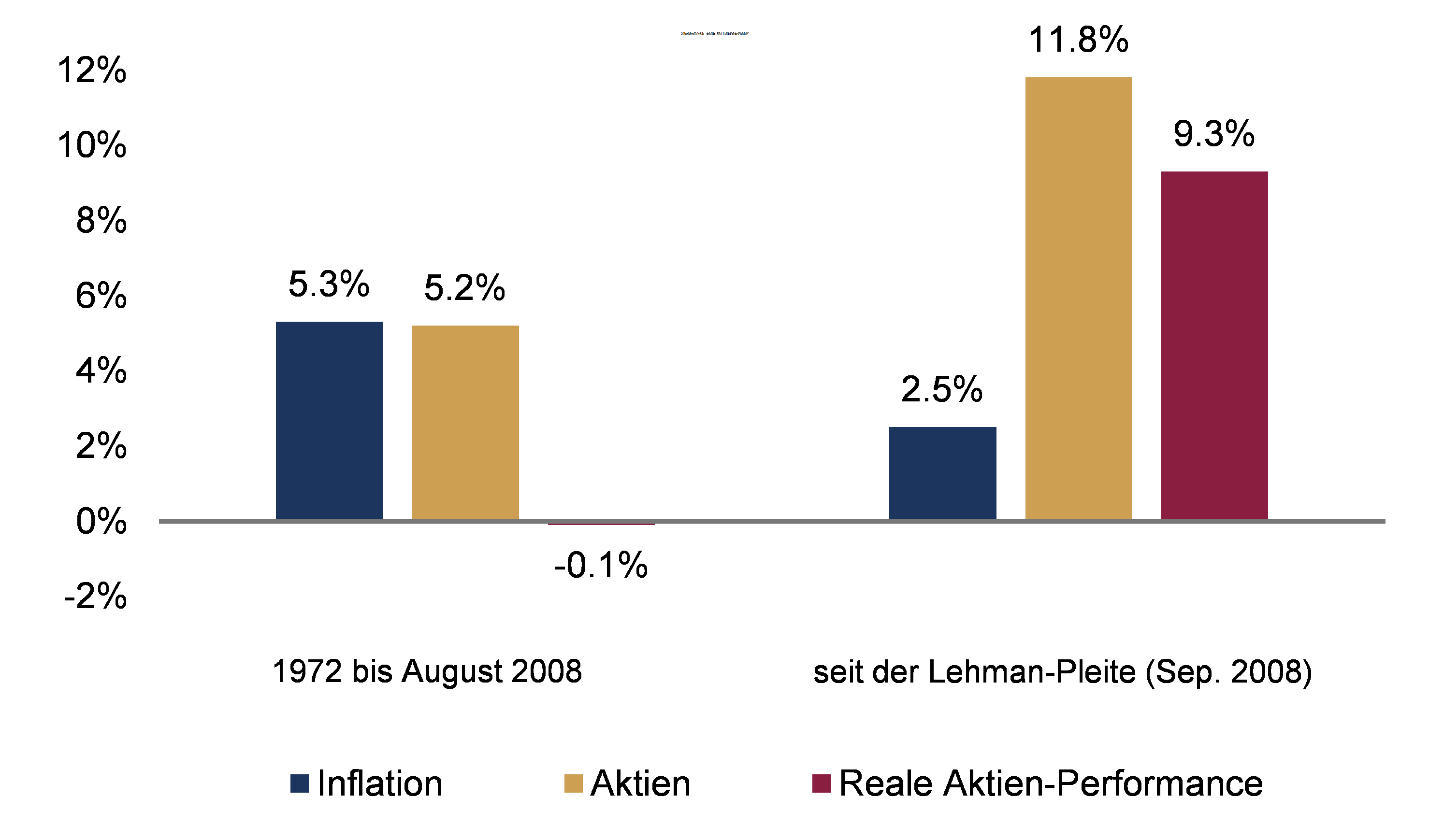

Der zweite Strukturbruch steht in Zusammenhang mit der Finanzkrise. Unabhängig davon, ob der untersuchte Zeitraum 30 oder 50 Jahre abdeckt, ist nach der Lehman-Pleite im September 2008 eine markante Veränderung bei US-Aktien zu beobachten. Vor der Finanzkrise haben US-Aktien in Zeiten steigender Inflation in der Regel keine oder allenfalls nur sehr geringe reale Wertzuwächse erzielen können. In der Zeit nach der Lehman-Pleite bis zum Jahresende 2021 verzeichneten US-Aktien dagegen bei zunehmender Inflation kräftige reale Wertsteigerungen. Ähnlich wie die Notenbanken in den Industrieländern schienen Anleger eine Deflation mehr als eine aus dem Ruder laufende Inflation zu fürchten. Mit dem Überspringen der "kritischen" Inflationsschwelle von 6% im Spätherbst 2021 ist es zumindest kurzfristig zu einem erneuten Stimmungsumschwung gekommen. In den letzten drei Monaten verzeichneten US-Aktien einen realen Wertverlust von rund 9%. Die geopolitische Gemengelage mit der Erwartung deutlicher Leitzinserhöhungen ist ein wichtiger Faktor hinter diesen Kursverlusten. Inzwischen ist jedoch der Ukraine-Krieg und seine Auswirkungen der Risikofaktor für die internationalen Aktienmärkte.

Strukturbruch nach der Lehman-Pleite*

Quelle: FRED Datenbank St Louis Fed, eigene Berechnungen

*Durchschnittliche annualisierte Entwicklung in Zeiträumen steigender Inflation

Risikofaktor Realzins

Mit dem unerwartet deutlichen und nachhaltigen Anstieg der Preissteigerungsraten rücken für Notenbanker und Anleger die Inflationserwartungen in den Fokus. Die Reaktion des Aktienmarktes auf steigende Inflationserwartungen war dabei jedoch bis zuletzt entspannt. Im Jahr 2021 stiegen die Inflationserwartungen in den USA (gemessen an den inflationsindexierten 10-jährigen Staatsanleihen) in der Spitze um 0,7 Prozentpunkte und erreichten im November ihren Höhepunkt von 2,6%. Seither sind sie stabil. Im Zeitraum Januar bis Ende November 2021 verzeichneten US-Aktien einen Wertzuwachs von 27% und folgten dem seit der Finanzkrise etablierten Muster. Steigende Inflationserwartungen sind positiv für den Aktienmarkt, fallende Inflationserwartungen führten dagegen in der Regel zu Wertverlusten.

Die an den Aktienmärkten zu beobachtende Sorglosigkeit gegenüber steigenden Inflationserwartungen traf für Anlagen am Rentenmarkt mit der Ausnahme inflationsindexierter Anlagen nicht zu. Der jüngste Anstieg der Inflationserwartungen im Zuge des Ukraine-Kriegs um rund 0,4 Prozentpunkte lässt sich in einen negativen Kurseffekt von rund 4% bei deutschen 10-jährigen Staatsanleihen umrechnen und zeigt die Anfälligkeit dieser Anlagen gegenüber einer unerwartet dynamischen Inflationsentwicklung.

Anleiheinvestments sind aber nicht nur von einem Anstieg der Inflationserwartungen bedroht. Die reale Verzinsung bei Anleihen mit einer Restlaufzeit von 10 Jahren liegt in Deutschland aktuell bei -2,2%, in den USA bei -0,8%. Diese Niveaus sind nicht unwesentlich durch die massiven Anleihekaufprogramme der Fed und der EZB zu erklären. Die bereits eingeleitete Reduktion bzw. avisierte Einstellung der Wertpapierankäufe könnte in den kommenden Monaten umgekehrt ein Aufwärtsdruck auf die Realzinsen mit sich bringen. Dieser würde sich auch negativ auf inflationsindexierte Anleihen auswirken. Für jeden Renditeanstieg um einen Prozentpunkt unterliegen 10-jährige Bundesanleihen einem Kursrisiko von knapp 10%. Dieses Zinsänderungsrisiko sollten Anleger nicht aus den Augen verlieren.

Aktienmarkt und Realzins

Quelle: FRED Datenbank St Louis Fed und eigene Berechnungen

Quelle: FRED Datenbank St Louis Fed und eigene Berechnungen

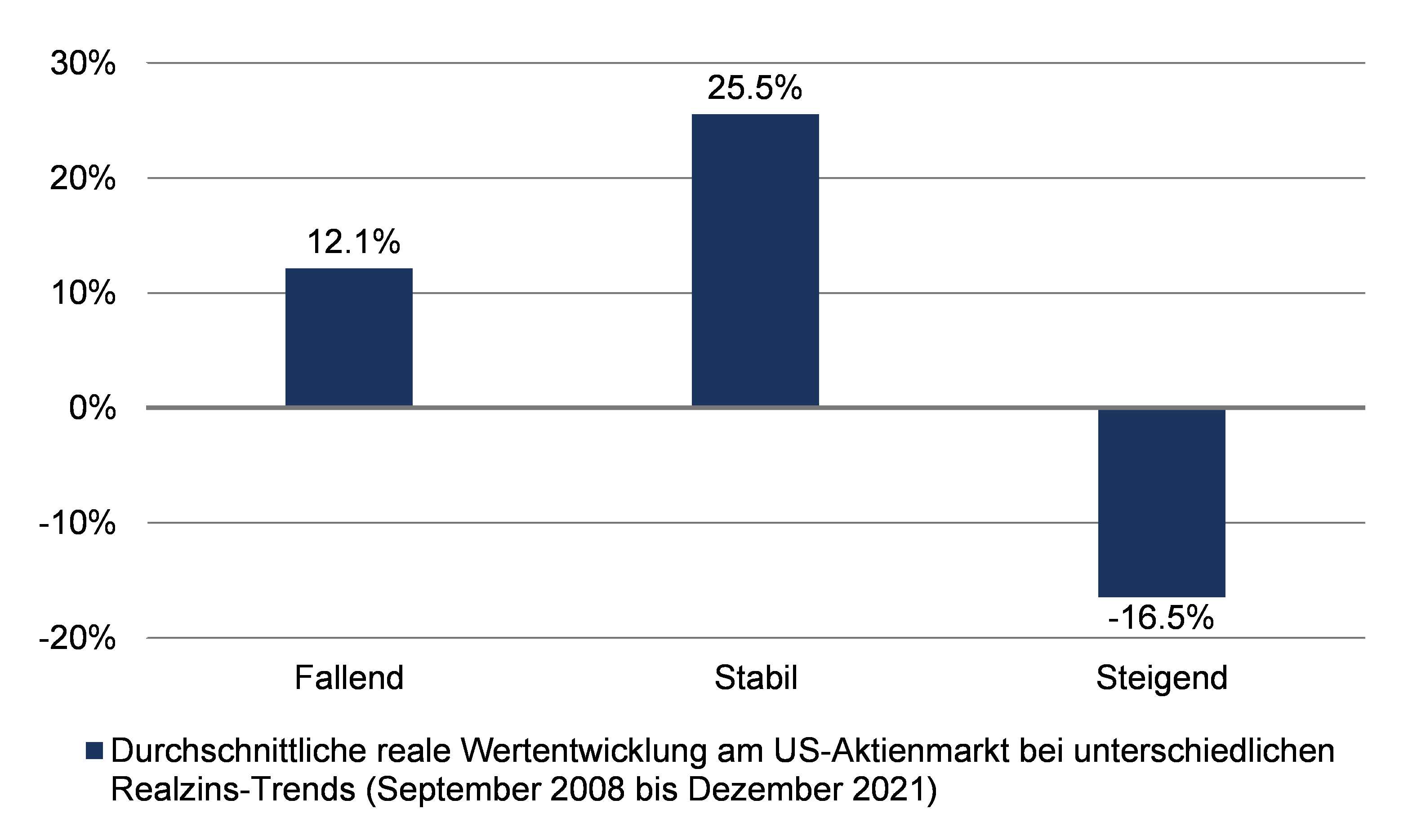

Im Gegensatz zu (moderat) höheren Inflationserwartungen sind steigende Realzinsen durchaus ein Risikofaktor für den Aktienmarkt. Seit der Lehman-Pleite sind steigende Realzinsen mit fallenden Aktienkursen korreliert. In den Zeiträumen, in denen der Realzins um mehr als 0,3 Prozentpunkte im Vergleich zum Vorjahr anstieg, waren am US-Aktienmarkt reale Kursrückgänge von durchschnittlich gut 16% zu verzeichnen. In den kommenden Monaten dürfte die Entwicklung der Realzinsen im Vergleich zu den Inflationserwartungen daher den potenziell größeren Risikofaktor für Aktienanlagen darstellen.