Commentaire mensuel des marchés: Mai 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Résumé : Des gains modestes pour les actions après un mois difficile

Les marchés financiers ont été volatils tout au long du mois de mai. Après la plus longue série de pertes hebdomadaires des principaux indices boursiers depuis 2001, les actions se sont redressées à la fin du mois, tandis que les rendements obligataires régionaux ont divergé. Au cours du mois, les actions mondiales ont progressé de 0,1 % (en USD), tandis que les obligations d'État mondiales ont baissé de 0,5 % (en USD). Les principaux thèmes abordés sont les suivants :

- La Fed et la BCE confirment le resserrement de leur politique monétaire;

- La dynamique de l'activité ralentit, mais la croissance sous-jacente du PIB se poursuit;

- Les avertissements relatifs à l'impact des perturbations de la chaîne d'approvisionnement sur les bénéfices des entreprises se multiplient.

Les actions américaines sont brièvement entrées en territoire de "marché baissier" au milieu du mois, les nouvelles négatives et les craintes d'un excès de la politique monétaire - et des risques plus larges d'"atterrissage brutal" - ayant dominé le sentiment. Dans un mouvement de fuite vers la qualité, les obligations d'État ont été brièvement recherchées, les rendements des bons du Trésor à 10 ans tombant à 2,7 %, avant de perdre leurs gains à la fin du mois. En dépit d'une saison de résultats d'entreprise globalement solide, certaines valeurs vedettes ont déçu, mettant en garde contre les problèmes persistants de la chaîne d'approvisionnement. Sur un plan plus positif, la Chine a dévoilé un certain assouplissement des restrictions liées à la covid-19 et de nouvelles mesures de relance, offrant ainsi un répit aux marchés boursiers à la fin du mois. Les prix du pétrole brut ont augmenté alors que l'UE envisageait d'interdire le pétrole russe à l'échelle du bloc.

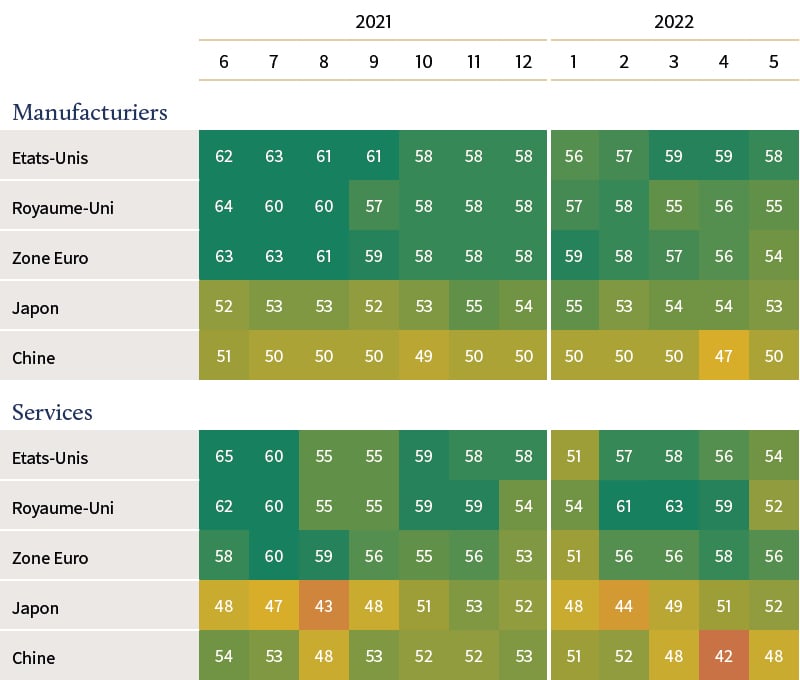

États-Unis : Fed belliqueuse ; pic d'inflation ? ; données PMI solides

Comme prévu, la Fed a relevé son principal taux directeur de 0,5 % et annoncé la réduction de son bilan ("QT") à partir de juin. Le président de la Fed, M. Powell, a également annoncé une hausse plus marquée des taux - de nouvelles hausses de 50 points de base lors des prochaines réunions. Le taux d'inflation annuel d'avril a diminué à 8,3 % (contre 8,5 % en mars, son plus haut niveau depuis 41 ans), marquant un possible sommet du cycle. Dans le même temps, les données concrètes d'avril suggèrent que l'économie américaine a un élan décent : le taux de chômage est resté à 3,6 %, tandis que les ventes au détail ont augmenté de 8,2 % en glissement annuel (contre 7,3 % en mars) et que la production industrielle a progressé de 6,4 % en glissement annuel (contre 5,4 %). Les données plus récentes de l'enquête auprès des entreprises pour le mois de mai ont souffert de l'augmentation du coût des intrants et des inquiétudes concernant la hausse des taux d'intérêt, mais elles signalent néanmoins une croissance solide. L'indice PMI S&P Global Services est tombé à 53,5 (contre 55,6 en avril), son plus bas niveau depuis quatre mois, et l'indice PMI manufacturier à 57,5 (contre 59,2), sa plus faible valeur depuis trois mois.

Europe : La BCE lève le pied en juillet ; les pressions inflationnistes s'intensifient ; les données PMI sont plus faibles.

Christine Lagarde, directrice de la BCE, a annoncé la première hausse des taux d'intérêt en dix ans à partir de juillet, peu après la fin du programme d'achat d'obligations de la BCE. Les marchés monétaires ont escompté quatre hausses au cours du second semestre 2022, le taux de dépôt de fin d'année étant proche de +0,5 %. Les estimations préliminaires du taux d'inflation annuel de la zone euro ont augmenté pour atteindre un niveau record de 8,1 % en mai (contre 7,4 % en avril), les coûts de l'énergie et des denrées alimentaires ayant continué de croître. L'indice PMI manufacturier S&P Global de la zone euro est tombé à 54,6 en mai (contre 55,5 en avril), le plus bas niveau depuis novembre 2020, en raison des inquiétudes concernant les perspectives des prix, des chaînes d'approvisionnement et de la demande. Les dirigeants de l'UE ont accepté de réduire de 90 % les importations de pétrole en provenance de Russie en sanctionnant le pétrole brut russe livré par voie maritime.

Reste du monde : Les données PMI chinoises se redressent ; nouvelles mitigées au Japon

L'indice PMI manufacturier de la NBS pour la Chine a augmenté de 49,6 en mai, après avoir atteint 47,4 en avril, son plus bas niveau en 26 mois, dans un contexte d'assouplissement des restrictions covid-19. Ces données marquent le troisième mois consécutif de contraction - il en va de même pour l'indice PMI non manufacturier qui est passé à 47,8. Pourtant, l'annonce de mesures de relance a amélioré le sentiment des investisseurs. Au Japon, la production industrielle a diminué de 4,8 % en glissement annuel en avril, tandis que les ventes au détail ont augmenté de 2,9 % en glissement annuel.

Synthèse des marchés (au 31/05/2022 en monnaie locale)

| Obligations | Rendements | 1 m % | 1 an % |

|---|---|---|---|

| US 10 ans | 2.85% | 0.7% | -9.9% |

| UK 10 ans | 2.10% | -1.0% | -7.5% |

| Suisse 10 ans | 0.89% | 0.0% | -6.6% |

| Allemagne 10 ans | 1.12% | -1.3% | -9.8% |

| IG monde (couv. $) | 3.77% | 0.2% | -10.5% |

| HY monde (couv. $) | 7.59% | -0.4% | -8.9% |

| Indices boursiers | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| MSCI World($) | 339 | 0.1% | -12.8% |

| S&P 500 | 4,132 | 0.2% | -12.8% |

| MSCI UK | 13,827 | 1.3% | 7.2% |

| SMI | 11,611 | -4.1% | -7.4% |

| Eurostoxx 50 | 3,789 | 1.3% | -9.5% |

| DAX | 14,388 | 2.1% | -9.4% |

| CAC | 6,469 | 0.5% | -7.4% |

| Hang Seng | 21,415 | 2.2% | -7.6% |

| MSCI EM ($) | 537 | 0.4% | -11.8% |

| Devises (taux nominal pondéré) | 1 m % | 1 an % |

|---|---|---|

| Dollar américain | -1.0% | 3.5% |

| Euro | 0.9% | -1.0% |

| Yen | 0.5% | -8.8% |

| Livre sterling | 1.4% | -1.8% |

| Franc suisse | -0.4% | -2.9% |

| Yuan chinois | -3.0% | -3.6% |

| Autres | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| Or ($/once) | 1,837 | -3.1% | 0.4% |

| Brent ($/b) | 122.84 | 12.3% | 57.9% |

| Cuivre ($/t) | 9,771 | -3.3% | -3.0% |

Source: Bloomberg, Rothschild & Co.

Indices Purchasing Manager (PMIs)

Source: Bloomberg, Rothschild & Co, 01.06.2021 – 31.05.2022

Fichiers

Télécharger le Commentaire mensuel des marchés