Comentario mensual de mercado: Mayo 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Resumen: Modestas ganancias de las acciones tras un mes difícil

Los mercados de capitales se mostraron volátiles durante el mes de mayo. Tras la serie más larga de pérdidas semanales de los principales índices bursátiles desde 2001, la renta variable se recuperó a finales de mes, mientras que los rendimientos de los bonos regionales divergieron. A lo largo del mes, la renta variable mundial subió un 0,1% (en dólares), mientras que la deuda pública mundial cayó un 0,5% (en dólares). Los temas clave fueron:

- La Fed y el BCE apuntan a una política monetaria más estricta en el futuro;

- El impulso de la actividad se ralentiza, pero el crecimiento del PIB subyacente continúa;

- Advertencias sobre el impacto de las interrupciones de la cadena de suministro en los beneficios de las empresas.

Las acciones estadounidenses entraron brevemente en el territorio del "mercado bajista" a mediados de mes, ya que el flujo de noticias negativas y los temores de un exceso en la política monetaria -y los riesgos de un "aterrizaje duro" más amplio- dominaron el sentimiento. La huida hacia la seguridad hizo que los bonos del Estado fueran brevemente demandados, con los rendimientos del Tesoro a 10 años cayendo hasta el 2,7%, antes de revertir las ganancias a finales de mes. A pesar de que la temporada de resultados corporativos fue en general sólida, algunas empresas de primer orden decepcionaron, advirtiendo de los problemas en la cadena de suministro. En el lado positivo, China dio a conocer una cierta flexibilización de las restricciones de Covid-19 y nuevas políticas de estímulo, lo que dio un respiro a los mercados bursátiles a finales de mes. Los precios del crudo subieron al considerar la UE la posibilidad de prohibir el petróleo ruso en todo el bloque.

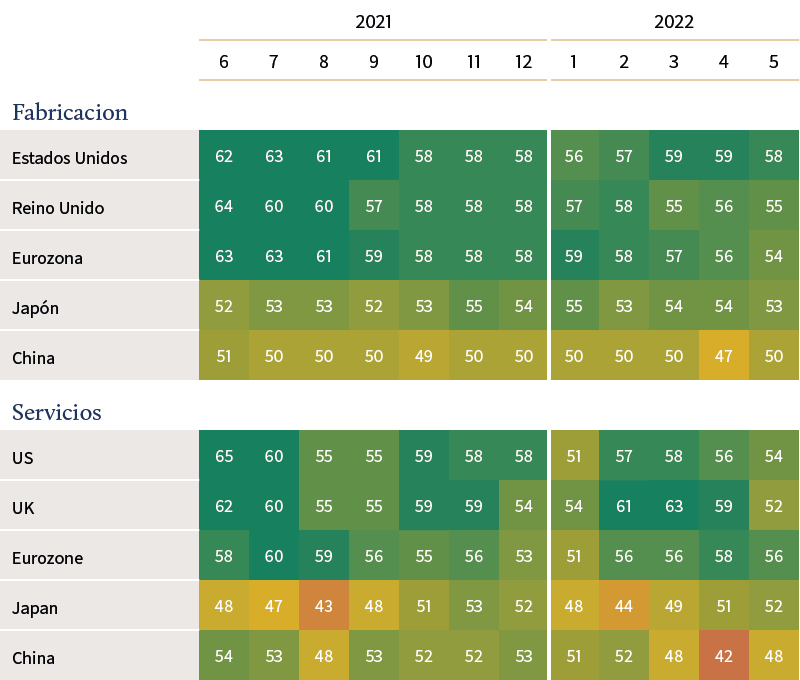

Estados Unidos: Fed agresiva; ¿punto álgido de la inflación?; sólidos datos del PMI

Como se esperaba, la Fed subió su principal tipo de interés en un 0,5% y anunció la reducción de su balance ("QT") a partir de junio. El presidente de la Fed, Powell, también señaló una senda de subidas más pronunciada: más subidas de 50 puntos básicos en las próximas reuniones. La tasa de inflación anual de abril se redujo al 8,3% (desde un máximo de 41 años del 8,5% en marzo), marcando un posible máximo del ciclo. Mientras tanto, los datos de abril sugirieron que la economía estadounidense tiene un impulso decente: la tasa de desempleo se mantuvo en el 3,6%, mientras que las ventas minoristas aumentaron un 8,2% interanual (desde el 7,3% de marzo) y la producción industrial se expandió un 6,4% interanual (desde el 5,4%). Los datos de la encuesta empresarial de mayo, más oportunos, se vieron afectados por el aumento de los costes de los suministros y la preocupación por la subida de los tipos de interés, pero siguen indicando un sólido crecimiento. El PMI de servicios global de S&P cayó a su nivel más bajo en cuatro meses, con un valor de 53,5 (desde 55,6 en abril) y el PMI manufacturero cayó a 57,5 (desde 59,2), el valor más bajo en tres meses.

Europa: El BCE levanta el vuelo en julio; las presiones inflacionistas aumentan; los datos del PMI son más suaves.

La presidenta del BCE, Christine Lagarde, apuntó la primera subida de tipos de interés en una década a partir de julio, poco después de que el BCE concluya su programa de compra de bonos (APP). Los mercados monetarios han descontado cuatro subidas en el segundo semestre de 2022, con un tipo de depósito a final de año cercano al +0,5%. Las estimaciones preliminares de la tasa de inflación anual de la zona euro aumentaron hasta un récord del 8,1% en mayo (frente al 7,4% de abril), ya que los costes de la energía y los alimentos siguieron subiendo. El PMI manufacturero de la zona euro de S&P Global cayó a 54,6 en mayo (desde 55,5 en abril), la lectura más baja desde noviembre de 2020, debido a la preocupación por las perspectivas de los precios, las cadenas de suministro y la demanda. Los líderes de la UE acordaron recortar el 90% de las importaciones de petróleo procedentes de Rusia, sancionando el crudo ruso que se entrega por cargamentos.

Resto del mundo: Los datos del PMI chino se recuperan; noticias mixtas en Japón

El PMI manufacturero de China subió a 49,6 en mayo, desde el mínimo de 26 meses de abril de 47,4, en medio de una relajación de las restricciones de Covid-19. Este dato supone el tercer mes consecutivo de contracción, al igual que el PMI no manufacturero, que subió a 47,8. Sin embargo, el anuncio de medidas de estímulo mejoró el sentimiento de los inversores. En Japón, la producción industrial disminuyó un 4,8% interanual en abril, mientras que las ventas al por menor aumentaron un 2,9% interanual.

Panorama del mercado (a 31/05/2022 en moneda local)

| Bonos | Rendimiento | 1 m % | 1 año % |

|---|---|---|---|

| US 10 años | 2.85% | 0.7% | -9.9% |

| UK 10 años | 2.10% | -1.0% | -7.5% |

| Suiza 10 años | 0.89% | 0.0% | -6.6% |

| Alemania 10 años | 1.12% | -1.3% | -9.8% |

| IG mundo (cub. $) | 3.77% | 0.2% | -10.5% |

| HY mundo (cub. $) | 7.59% | -0.4% | -8.9% |

| Índices bursátiles | Nivel | 1 m % | 1 año % |

|---|---|---|---|

| MSCI World($) | 339 | 0.1% | -12.8% |

| S&P 500 | 4,132 | 0.2% | -12.8% |

| MSCI UK | 13,827 | 1.3% | 7.2% |

| SMI | 11,611 | -4.1% | -7.4% |

| Eurostoxx 50 | 3,789 | 1.3% | -9.5% |

| DAX | 14,388 | 2.1% | -9.4% |

| CAC | 6,469 | 0.5% | -7.4% |

| Hang Seng | 21,415 | 2.2% | -7.6% |

| MSCI EM ($) | 537 | 0.4% | -11.8% |

| Monedas (tipo nominal ponderado) | 1 m % | 1 año % |

|---|---|---|

| Dólar americano | -1.0% | 3.5% |

| Euro | 0.9% | -1.0% |

| Yen | 0.5% | -8.8% |

| Libra esterlina | 1.4% | -1.8% |

| Franco suizo | -0.4% | -2.9% |

| Yuan chino | -3.0% | -3.6% |

| Otros | Nivel | 1 m % | 1 año % |

|---|---|---|---|

| Oro ($/onza) | 1,837 | -3.1% | 0.4% |

| Brent ($/b) | 122.84 | 12.3% | 57.9% |

| Cubre ($/t) | 9,771 | -3.3% | -3.0% |

Fuente: Bloomberg, Rothschild & Co.

Índices Purchasing Manager (PMIs)

Fuente: Bloomberg, Rothschild & Co, 01.06.2021 – 31.05.2022

Documentos

Descargar el Comentario mensual del mercado (PDF)