Monatlicher Marktrückblick: Mai 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Rückblick: Geringe Aktiengewinne nach einem schwierigen Monat

Die Kapitalmärkte waren im Mai volatil. Nach der längsten Serie von Wochenverlusten bei wichtigen Aktienindizes seit 2001 erholten sich die Aktienmärkte, während sich die regionalen Anleiherenditen heterogen entwickelten. Auf Monatssicht stiegen globale Aktien um 0,1%, während globale Staatsanleihen um 0,5% fielen (jeweils in USD).

- Die Fed und die EZB kündigen eine straffere Geldpolitik an.

- Die Konjunkturdynamik lässt nach, aber das BIP-Wachstum hält an.

- Warnungen vor Auswirkungen der Lieferkettenunterbrechungen auf die Gewinne.

Mitte des Monats gerieten die US-Aktien kurzzeitig in den Bereich eines Bärenmarktes, da negative Nachrichten und die Angst vor einer zu straffen Geldpolitik - und damit die Gefahr einer Rezession - die Stimmung beherrschten. Staatsanleihen waren gefragt, sodass die Rendite 10-jähriger US-Staatsanleihen kurzzeitig bis auf 2,7% fiel. Trotz einer guten Unternehmensgewinnsaison enttäuschten einige Unternehmen, die vor anhal-tenden Problemen bei den Lieferketten warnten. Als China eine Lockerung der Covid-19-Beschränkungen und weitere Stimulus-Maßnahmen bekannt gab, erholten sich die Aktienmärkte. Der Ölpreis stieg, da die EU ein Verbot von russischem Öl diskutierte.

USA: Restriktivere Fed; Inflation am Höhepunkt?; solide Daten

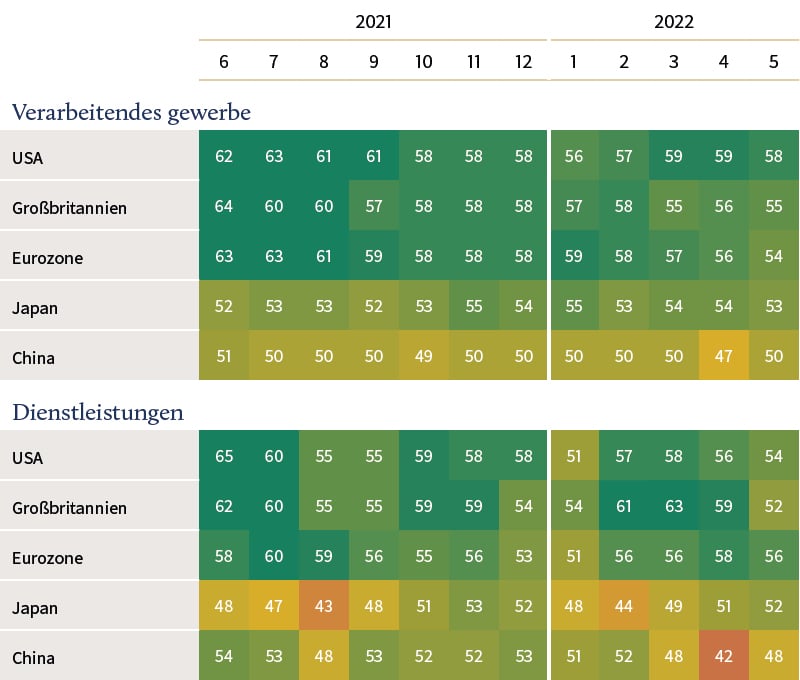

Wie erwartet hob die Fed ihren Leitzins um 0,5% an und kündigte an ihre Bilanzsumme ab Juni zu reduzieren. Der Fed-Vorsitzende Powell signalisierte außerdem weitere Zinsanhebungen um je 0,5% bei den nächsten Sitzungen. Die jährliche Inflationsrate ging im April auf 8,3% zurück (von einem 41-Jahres-Hoch von 8,5% im März). Die harten Daten für April unterstreichen die Dynamik der US-Wirtschaft: Die Arbeitslosenquote blieb bei 3,6%, während die Einzelhandelsumsätze im Jahresvergleich um 8,2% (vs. 7,3% im März) und die Industrieproduktion um 6,4% (vs. 5,4 %) stiegen. Auch die Umfragen unter Einkaufsmanagern signalisieren ein solides Wachstum. Der Index für Dienstleistungen fiel auf ein Viermonatstief von 53,5 (von 55,6), und der Index für das verarbeitende Gewerbe fiel auf 57,5 (von 59,2), den niedrigsten Wert seit drei Monaten.

Europa: EZB dürfte im Juli Zinsen anheben; der Inflationsdruck steigt

EZB-Chefin Christine Lagarde kündigte die erste Zinserhöhung seit einem Jahrzehnt für Juli an - kurz nachdem die EZB ihr Anleihekaufprogramm beendet hat. Die Märkte haben bereits vier Zinserhöhungen in der zweiten Jahreshälfte 2022 eingepreist. Nach vorläufigen Schätzungen stieg die jährliche Inflationsrate für den Euroraum im Mai auf einen Rekordwert von 8,1% (gegenüber 7,4 % im April), da die Kosten für Energie und Nahrungsmittel weiter anstiegen. Der S&P Einkaufsmanagerindex für das verarbeitende Gewerbe fiel im Mai auf 54,6 (von 55,5 im April) und damit auf den niedrigsten Stand seit November 2020, was auf Sorgen hinsichtlich der Aussichten für Preise, Lieferketten und Nachfrage zurückzuführen ist. Die Staats- und Regierungschefs der EU einigten sich darauf, 90% der Öleinfuhren aus Russland mit Sanktionen zu belegen.

Übrige Welt: Erholung in China; gemischte Wirtschaftsdaten in Japan

Der NBS Einkaufsmanagerindex für das verarbeitende Gewerbe in China stieg im Mai auf 49,6, was auf eine Lockerung der Covid-19-Beschränkungen zurückzuführen ist. Dies war dennoch der dritte Monat in Folge, in dem die Daten einen Wirtschaftsrückgang signalisieren – ebenso wie für den Einkaufsmanagerindex für das nicht-verarbeitende Gewerbe, der auf 47,8 stieg. Die Ankündigung von Konjunkturmaßnahmen verbesserte jedoch die Anlegerstimmung. In Japan sank die Industrieproduktion im April um 4,8% im Jahresvergleich, während die Einzelhandelsumsätze um 2,9% zum Vorjahr stiegen.

Wertentwicklung (per 31.05.2022 in lokaler Währung)

| Anleihen | Rendite | 1 Monat | Seit 1.1. |

|---|---|---|---|

| USA 10 Jahre | 2,85% | 0,7% | -9,9% |

| UK 10 Jahre | 2,10% | -1,0% | -7,5% |

| CH 10 Jahre | 0,89% | 0,0% | -6,6% |

| DE 10 Jahre | 1,12% | -1,3% | -9,8% |

| IG global (hdg $) | 3,77% | 0,2% | -10,7% |

| HY global (hdg $) | 7,59% | -0,4% | -8,9% |

| Aktienindizes | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| MSCI World($) | 339 | 0,1% | -12.8% |

| S&P 500 | 4.132 | 0,2% | -12.8% |

| MSCI UK | 13.827 | 1,3% | 7,2% |

| SMI | 11.611 | -4,1% | -7,4% |

| Eurostoxx 50 | 3.789 | 1,3% | -9,5% |

| DAX | 14.388 | 2,1% | -9,4% |

| CAC | 6.469 | 0,5% | -7,4% |

| Hang Seng | 21.415 | 2,2% | -7,6% |

| MSCI EM ($) | 537 | 0,4% | -11,8% |

| Währungen (handelsgewichtet) | 1 Monat | Seit 1.1. |

|---|---|---|

| US-Dollar | -1,0% | 3,5% |

| Euro | 0,9% | -1,0% |

| Japanischer Yen | 0,5% | -8,8% |

| Britisches Pfund | 1,4% | -1,8% |

| Schweizer Franken | -0,4% | -2,9% |

| Chinesischer Yuan | -3,0% | -3,6% |

| Rohstoffe | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| Gold ($/Unze) | 1.837 | -3,1% | 0,4% |

| Brent ($/Barrel) | 122,84 | 12,3% | 57,9% |

| Kupfer ($/Tonne) | 9.446 | -3,3% | -3,0% |

Quelle: Bloomberg, Rothschild & Co

Entwicklung der Einkaufsmanagerindizes

Quelle: Bloomberg, Rothschild & Co, 01.06.2021 – 31.05.2022

Zugehörige Dateien

Laden Sie das vollständige PDF (197KB) Monatlicher Marktrückblick - Mai 2022