Commentaire mensuel des marchés: Avril 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Résumé : les actions et les obligations sous pression

En avril, le sentiment des investisseurs s'est détérioré à mesure que la perspective d'une politique monétaire encore plus stricte se précisait. Les actions mondiales ont perdu 8,0 % au cours du mois (en USD), tandis que les obligations mondiales de première qualité ont chuté de 4,2 % (en USD). Les principaux thèmes ont été les suivants :

- Les actions ont chuté malgré des publications de résultats optimistes, en raison des inquiétudes liées à la croissance ;

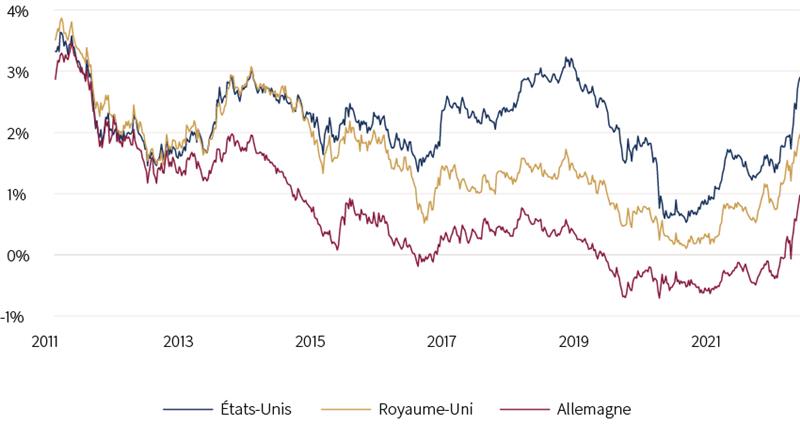

- Les rendements des bons du Trésor américain à 10 ans ont atteint leur plus haut niveau depuis la fin de 2018 ;

- L'économie chinoise souffre de graves blocages liés à la covid-19.

Les résultats médiocres de poids lourds de la technologie tels qu'Amazon, Netflix et Paypal ont pesé sur les marchés et éclipsé une saison de résultats d'entreprises jusqu'ici positive. Ces entreprises ont prévenu que les confinements en Chine, y compris les fermetures d'usines, et les goulots d'étranglement sur les chaînes d'approvisionnement qui en résultent, constituent un risque pour leurs perspectives. Les matières premières ont enregistré des résultats mitigés : le prix du pétrole brut Brent a terminé le mois d'avril à 109 USD le baril et l'or a clôturé le mois d'avril à 1897 USD l'once, soit une baisse de 2,1 % sur le mois. Le Fonds Monétaire International (FMI) a réduit ses prévisions de croissance mondiale pour 2022 à 3,2 % en raison de la guerre en Ukraine. En cas d'embargo sur le pétrole et le gaz russes, la croissance pourrait se détériorer davantage.

États-Unis : Contraction au 1er trimestre ; envolée du dollar ; Fed belliqueuse

La production économique a reculé de manière inattendue au premier trimestre (-1,4 % en glissement trimestriel, en données corrigées des variations saisonnières), des facteurs temporaires - notamment la faiblesse antérieure liée à omicron - ayant entraîné un creusement du déficit commercial et une diminution des stocks. Les pressions inflationnistes ont continué à s'intensifier, le taux annuel s'accélérant pour atteindre 8,5 % en mars (contre 7,9 %), son plus haut niveau depuis 1981. Malgré les vents contraires dus à la hausse des coûts et aux difficultés persistantes de la logistique et des chaînes d'approvisionnement, l'indice PMI des services ISM a augmenté pour atteindre 58,3 (contre 56,5), et l'emploi au sens large a continué de s'améliorer, les demandes d'allocations chômage étant tombées à leur plus bas niveau depuis un demi-siècle. Le dollar américain a atteint son niveau le plus élevé en vingt ans, le marché n'ayant pas tenu compte d'une politique de hausse de taux aussi agressive. Le président de la Fed, M. Powell, a signalé que la Fed restait déterminée à maîtriser l'inflation, ouvrant la porte à une hausse des taux d'intérêt de 50 points de base en mai et juin.

Europe : l'euro se déprécie ; faible croissance du PIB

L'économie de la zone euro a progressé de 0,2 % en glissement trimestriel au cours des trois premiers mois de 2022, soit la plus faible croissance depuis le premier trimestre de 2021 et une progression inférieure aux attentes du marché (0,3 %). Pendant ce temps, les investisseurs se rendent compte que la BCE est confrontée à un ralentissement de la croissance et à une inflation galopante. Le taux d'inflation annuel de la zone euro a été révisé légèrement à la baisse à 7,4 % en mars (contre 7,5 %), mais reste le taux d'inflation le plus élevé jamais enregistré, la guerre en Ukraine et les sanctions contre la Russie ayant poussé les prix du carburant et du gaz naturel à des niveaux records. La présidente de la BCE, Mme Lagarde, a déclaré que la Banque centrale devrait probablement mettre fin à son programme d'achat d'obligations au début du troisième trimestre et relever ses taux avant la fin de 2022. Sur la scène politique, E. Macron a battu sa rivale d'extrême droite Marine Le Pen pour être réélu président de la France.

Reste du monde : Le PIB chinois augmente ; le yen atteint son plus bas niveau depuis plusieurs décennies

Le PIB de la Chine a augmenté de 4,8 % par rapport à la même période de l'année précédente, mais les données officielles ont révélé une contraction de la consommation, alors que les mesures de confinement visant à contrer la propagation de la covid-19 ont pesé sur les perspectives du pays et sur le renminbi qui a connu sa plus forte baisse mensuelle. Dans le même temps, la banque centrale chinoise a réduit le montant des réserves que les banques doivent maintenir dans le but de stimuler l'économie. Le yen japonais a atteint son plus bas niveau en 20 ans (129,39 yens contre USD) après que la Banque du Japon a promis de maintenir les rendements obligataires à zéro. Poussé par les paiements d'impôts qui soutiennent la monnaie, le rouble russe a atteint son plus haut niveau depuis plus de deux ans par rapport au dollar et à l'euro.

Synthèse des marchés (au 29/04/2022 en monnaie locale)

| Obligations | Rendements | 1 m % | 1 an % |

|---|---|---|---|

| US 10 ans | 2.94% | -4.2% | -10.5% |

| UK 10 ans | 1.90% | -2.1% | -6.6% |

| Suisse 10 ans | 0.87% | -1.7% | -6.7% |

| Allemagne 10 ans | 0.94% | -3.0% | -8.6% |

| IG monde (couv. $) | 3.74% | -4.2% | -10.7% |

| HY monde (couv. $) | 7.40% | -3.5% | -8.5% |

| Indices boursiers | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| MSCI World($) | 339 | -8.0% | -12.9% |

| S&P 500 | 4,132 | -8.7% | -12.9% |

| MSCI UK | 13,645 | 1.0% | 5.8% |

| SMI | 12,129 | 0.9% | -3.5% |

| Eurostoxx 50 | 3,803 | -2.0% | -10.7% |

| DAX | 14,098 | -2.2% | -11.2% |

| CAC | 6,534 | -1.3% | -7.9% |

| Hang Seng | 21,089 | -4.1% | -9.5% |

| MSCI EM ($) | 534 | -5.6% | -12.1% |

| Devises (taux nominal pondéré) | 1 m % | 1 an % |

|---|---|---|

| Dollar américain | 3.7% | 4.5% |

| Euro | -0.6% | -1.8% |

| Yen | -3.9% | -9.3% |

| Livre sterling | -0.9% | -3.1% |

| Franc suisse | -1.8% | -2.5% |

| Yuan chinois | -1.7% | -0.6% |

| Autres | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| Or ($/once) | 1,897 | -2.1% | 3.7% |

| Brent ($/b) | 109 | 1.3% | 40.6% |

| Cuivre ($/t) | 9,771 | -5.8% | 0.3% |

Source: Bloomberg, Rothschild & Co.

Evolution des rendements obligataires sur 10 ans

Source: Bloomberg, Rothschild & Co, 1/1/2011 – 28/04/2022

Fichiers

Télécharger le Commentaire mensuel des marchés