Comentario mensual del mercado: Abril 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Resumen: Los mercados de renta variable y bonos bajo presión

En abril, el sentimiento de los inversores se deterioró ante la perspectiva de una política monetaria aún más restrictiva. La renta variable mundial perdió un 8,0% durante el mes (en términos de USD), mientras que los bonos globales con grado de inversión cayeron un 4,2% (en USD). Los temas clave fueron los siguientes:

- Las acciones cayeron a pesar de las buenas publicaciones de resultados debido a la preocupación por el crecimiento;

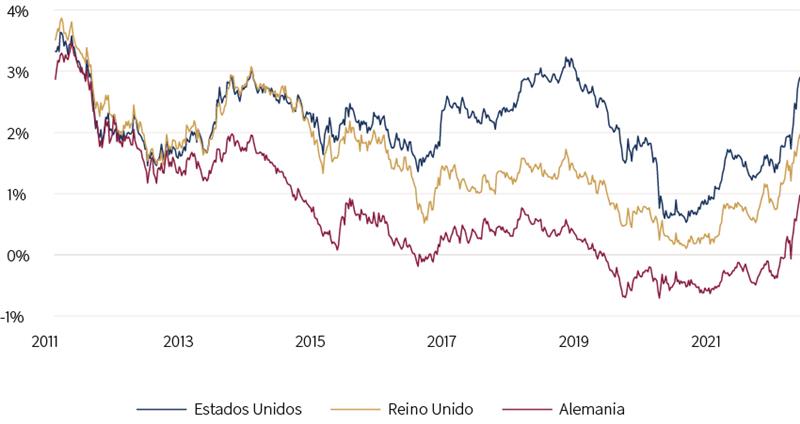

- Los rendimientos de los bonos del Tesoro estadounidense a 10 años subieron al nivel más alto desde finales de 2018;

- La economía china sufre por el duro confinamiento del Covid-19.

Los mediocres resultados de pesos pesados de la tecnología como Amazon, Netflix y Paypal pesaron en los mercados y ensombrecieron una temporada de resultados corporativos hasta ahora positiva. Las primeras empresas advirtieron de que los confinamientos de China, incluidos los de las fábricas, y los consiguientes cuellos de botella en la cadena de suministro suponen un riesgo para sus perspectivas. Las materias primas registraron resultados mixtos: El precio del crudo Brent terminó abril en 109 dólares por barril y el oro cerró abril en 1.897 dólares por onza, un 2,1% menos en el mes. El Fondo Monetario Internacional (FMI) recortó su previsión de crecimiento mundial para 2022 al 3,2% debido a la guerra en Ucrania. En caso de embargo del petróleo y el gas rusos, el crecimiento podría deteriorarse aún más.

Estados Unidos: Contracción en T1; subida del dólar; Fed restrictiva

La producción económica disminuyó inesperadamente en el primer trimestre (-1,4% trimestre contra trimestre ajustado estacionalmente) ya que factores temporales -incluida la anterior debilidad relacionada con Omicron- provocaron un aumento del déficit comercial y la reducción de existencias. Las presiones inflacionistas siguieron aumentando, y la tasa anual se aceleró hasta el 8,5% en marzo (desde el 7,9%), su nivel más alto desde 1981. A pesar de los vientos en contra derivados del aumento de los costes y de los continuos problemas logísticos y de la cadena de suministro, el índice de servicios del ISM aumentó hasta el 58,3 (desde el 56,5), y el mercado laboral en general siguió fortaleciéndose, con un descenso de las solicitudes de subsidio de desempleo hasta un mínimo de medio siglo. El dólar estadounidense se disparó hasta su nivel más alto en dos décadas, ya que el mercado descontó una senda de subidas aún más agresiva en el futuro. El presidente de la Fed, Powell, señaló que la Fed sigue comprometida con el control de la inflación, abriendo la puerta a una subida de los tipos de interés de 50 puntos básicos en mayo y junio.

Europa: El euro se deprecia; débil crecimiento del PIB

La economía de la zona euro creció un 0,2% intertrimestral en los tres primeros meses de 2022, el menor desde el primer trimestre de 2021 y por debajo de las expectativas del mercado de un avance del 0,3%. Mientras tanto, los inversores están aceptando que el BCE se enfrenta a una desaceleración del crecimiento y a un aumento de la inflación. La tasa de inflación anual de la zona euro se revisó ligeramente a la baja, hasta el 7,4% en marzo (desde el 7,5%), pero sigue siendo la tasa de inflación más alta registrada, ya que la guerra de Ucrania y las sanciones a Rusia empujaron los precios de los combustibles y el gas natural a niveles récord. La presidenta del BCE, Lagarde, dijo que es probable que el banco central ponga fin a su programa de compra de bonos a principios del tercer trimestre y que suba los tipos antes de finales de 2022. En el plano político, Macron derrotó a su rival de extrema derecha Marine Le Pen para ser reelegido presidente de Francia.

Resto del mundo: El PIB chino sube; el yen alcanza su mínimo en una década

El PIB de China aumentó un 4,8% en comparación con el mismo periodo del año anterior, pero los datos oficiales revelaron una contracción de la actividad de consumo, ya que las medidas de bloqueo para contrarrestar la propagación del Covid-19 pesaron sobre las perspectivas del país y el renminbi, que experimentó su mayor caída mensual. Mientras tanto, el banco central de China redujo la cantidad de reservas que los bancos deben mantener en un intento de impulsar la economía. El yen japonés alcanzó su nivel más bajo en 20 años (129,39 yenes frente al dólar) después de que el Banco de Japón se comprometiera a mantener el rendimiento de los bonos en cero. Impulsado por el pago de impuestos que respaldan la moneda, el rublo ruso alcanzó un máximo de más de dos años frente al dólar y el euro.

Panorama del mercado (a 29/04/2022 en moneda local)

| Bonos | Rendimiento | 1 m % | 1 año % |

|---|---|---|---|

| US 10 años | 2.94% | -4.2% | -10.5% |

| UK 10 años | 1.90% | -2.1% | -6.6% |

| Suiza 10 años | 0.87% | -1.7% | -6.7% |

| Alemania 10 años | 0.94% | -3.0% | -8.6% |

| IG mundo (cub. $) | 3.74% | -4.2% | -10.7% |

| HY mundo (cub. $) | 7.40% | -3.5% | -8.5% |

| Índices bursátiles | Nivel | 1 m % | 1 año % |

|---|---|---|---|

| MSCI World($) | 339 | -8.0% | -12.9% |

| S&P 500 | 4,132 | -8.7% | -12.9% |

| MSCI UK | 13,645 | 1.0% | 5.8% |

| SMI | 12,129 | 0.9% | -3.5% |

| Eurostoxx 50 | 3,803 | -2.0% | -10.7% |

| DAX | 14,098 | -2.2% | -11.2% |

| CAC | 6,534 | -1.3% | -7.9% |

| Hang Seng | 21,089 | -4.1% | -9.5% |

| MSCI EM ($) | 534 | -5.6% | -12.1% |

| Monedas (tipo nominal ponderado) | 1 m % | 1 año % |

|---|---|---|

| Dólar americano | 3.7% | 4.5% |

| Euro | -0.6% | -1.8% |

| Yen | -3.9% | -9.3% |

| Libra esterlina | -0.9% | -3.1% |

| Franco suizo | -1.8% | -2.5% |

| Yuan chino | -1.7% | -0.6% |

| Otros | Nivel | 1 m % | 1 año % |

|---|---|---|---|

| Oro ($/onza) | 1,897 | -2.1% | 3.7% |

| Brent ($/b) | 109 | 1.3% | 40.6% |

| Cubre ($/t) | 9,771 | -5.8% | 0.3% |

Fuente: Bloomberg, Rothschild & Co.

Evolución de los rendimientos obligatorios en 10 años

Fuente: Bloomberg, Rothschild & Co, 1/1/2011 – 28/04/2022

Documentos

Descargar el Comentario mensual del mercado (PDF)