Commentaire mensuel des marchés: Mars 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Résumé : les marchés d'actions se redressent tandis que les obligations continuent de chuter

En mars, les marchés de capitaux ont connu de fortes fluctuations, les investisseurs digérant les risques économiques et géopolitiques. Les actions mondiales ont progressé de 2,1 % au cours du mois (en USD), tandis que les obligations mondiales de première qualité ont reculé de 2,2 % (en USD). Les principaux thèmes abordés ont été les suivants :

- Les actions ont rebondi tandis que les rendements obligataires ont repris leur ascension ;

- La Fed a relevé ses taux directeurs de 0,25 % et prévoit d'autres hausses de taux d'intérêt ;

- Les marchés chinois ont chuté en raison des craintes de sanctions et des blocages liés à la covid-19.

Les attaques au sol se sont poursuivies et l'Ukraine a réagi avec scepticisme à la promesse faite par la Russie, lors des négociations, de réduire ses opérations militaires. Les États-Unis ont interdit les importations de pétrole russe, tandis que l'UE est toujours divisée sur l'opportunité de sanctionner le secteur énergétique russe après que la Russie a annoncé qu'elle n'accepterait que les paiements en roubles. Après une reprise à la mi-mars, les marchés boursiers mondiaux ont de nouveau chuté à la fin du mois. Malgré un rebond, les actions mondiales ont subi leur plus grosse perte trimestrielle depuis le début de la pandémie. Dans les matières premières, la volatilité a dominé : le Brent a atteint son plus haut niveau en 14 ans (139 $/bl) avant de se replier en prévision d'une augmentation de l'offre américaine et d'une baisse de la demande chinoise. L'or est reparti à la hausse et a enregistré sa plus forte progression trimestrielle depuis la flambée de la pandémie au milieu de l'année 2020.

États-Unis : la Fed augmente ses taux ; l'inflation et la croissance en hausse

Le mois de mars s'est révélé être le pire mois pour les obligations du Trésor américain depuis 2003 : le rendement de référence du Trésor à 10 ans a touché un sommet de près de trois ans à 2,56 % au cours du mois. Une Réserve fédérale américaine (Fed) de plus en plus belliqueuse a signalé son engagement à lutter contre les pressions inflationnistes, en initiant sa première hausse des taux d'intérêt depuis 2018. L'inflation globale a augmenté à 7,9 % (a/a) en février, son plus haut niveau depuis 1982. La Fed a signalé six autres hausses, le taux des Fed Funds devant atteindre 1,9 % d'ici la fin de l'année, et M. Powell a laissé entendre que le bilan pourrait être réduit à partir du début de l'été. Dans le même temps, le premier lot de données post-invasion montre que la dynamique économique a persisté, l'indice PMI manufacturier ISM ayant atteint 58,6 en février 2022 (contre 57,6). La reprise du marché du travail américain s'est poursuivie, le taux de chômage tombant à son plus bas niveau depuis deux ans, à 3,7 %.

Europe : L'inflation atteint des sommets ; le sentiment est légèrement plus faible

Le taux d'inflation annuel de la zone euro a atteint un nouveau record de 7,5 % (contre 5,9 %), soit plus de trois fois l'objectif de 2 % de la BCE. La BCE a surpris les marchés en indiquant que son programme d'achat d'actifs pourrait prendre fin au troisième trimestre, ce qui a déclenché une vente massive d'obligations d'État européennes. Le taux de chômage est tombé à un niveau record de 6,8 % (contre 6,9 %) en février. L'indicateur ZEW du sentiment économique, très volatil, est tombé à -38,7 (contre 48,6) en raison des inquiétudes concernant les perspectives économiques et les pressions inflationnistes, tandis que le dernier lot d'enquêtes sur les entreprises (PMI) a légèrement baissé mais est resté à des niveaux d'expansion. L'évolution de la situation géopolitique a incité les décideurs à envisager de se passer des approvisionnements en gaz russe.

Reste du monde : l'économie chinoise s'affaiblit ; le yen atteint son plus bas niveau en 7 ans

L'indice Caixin China General Manufacturing PMI est tombé à 48,1 (contre 50,4), son plus bas niveau depuis 25 mois. Il s'agit également de la deuxième contraction de l'activité industrielle depuis le début de l'année, dans un contexte de mesures de confinement liées aux derniers développements de la covid-19. Outre la résurgence des contaminations, les actions chinoises ont connu un mois instable en raison de l'apparition de risques de sanctions et de réglementation. En Russie, la bourse de Moscou a rouvert partiellement et le rouble a retrouvé ses niveaux d'avant l'invasion (81 par USD). Le yen japonais est tombé à son plus bas niveau en sept ans, la Banque du Japon s'écartant de la tendance mondiale au resserrement des politiques monétaires et alimentant parallèlement les spéculations sur une éventuelle intervention visant à soutenir le yen.

Synthèse des marchés (au 31/03/2022 en monnaie locale)

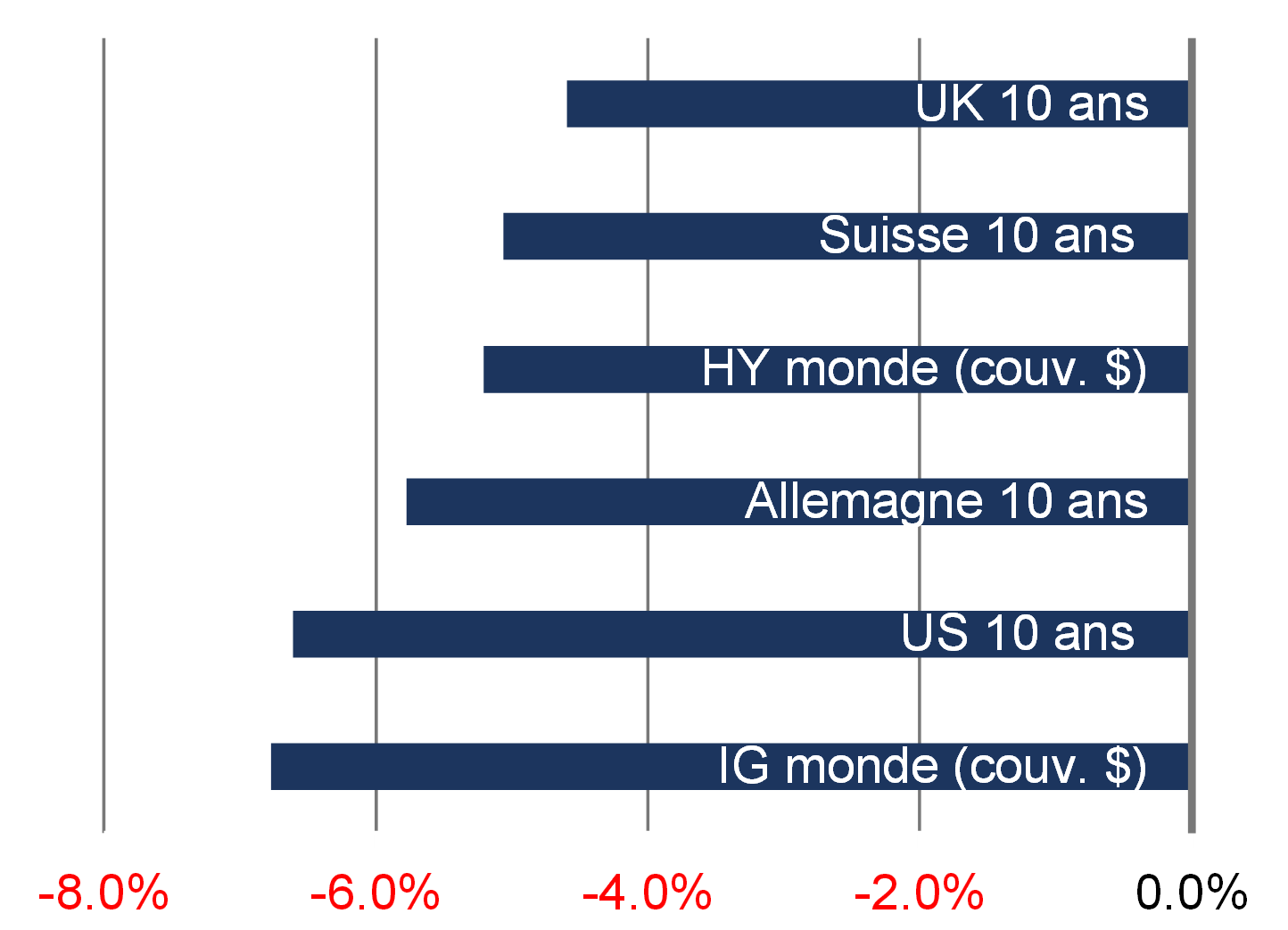

| Obligations | Rendement | 1 m % | 1 an % |

|---|---|---|---|

| US 10 ans | 2.34% | -4.0% | -6.6% |

| UK 10 ans | 1.61% | -1.6% | -4.6% |

| Suisse 10 ans | 0.60% | -2.4% | -5.1% |

| Allemagne 10 ans | 0.55% | -3.4% | -5.8% |

| IG monde (couv. $) | 3.09% | -2.2% | -6.8% |

| HY monde (couv $) | 6.49% | -0.6% | -5.2% |

| Indices boursiers | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| MSCI World($) | 368 | 2.2% | -5.4% |

| S&P 500 | 4,530 | 3.7% | -4.6% |

| MSCI UK | 13,530 | 2.0% | 4.7% |

| SMI | 12,162 | 2.8% | -4.3% |

| Eurostoxx 50 | 3,903 | -0.4% | -8.9% |

| DAX | 14,415 | -0.3% | -9.3% |

| CAC | 6,660 | 0.1% | -6.7% |

| Hang Seng | 21,997 | -2.8% | -5.7% |

| MSCI EM ($) | 566 | -2.3% | -7.0% |

| Devises (taux nominal pondéré par les échanges) | 1 m % | 1 an % |

|---|---|---|

| Dollar américain | 0.4% | 0.8% |

| Euro | -0.9% | -1.2% |

| Yen | -5.2% | -5.6% |

| Livre sterling | -1.7% | -2.2% |

| Franc suisse | -0.2% | -0.7% |

| Yuan chinois | 0.1% | 1.1% |

| Autres | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| Or ($/once) | 1,937 | 1.5% | 5.9% |

| Brent ($/b) | 107.91 | 6.9% | 38.7% |

| Cuivre ($/t) | 10,368 | 4.5% | 6.4% |

Source : Bloomberg, Rothschild & Co

Rendement total des marchés obligataires (depuis le début de l'année)

Source : Bloomberg, Rothschild & Co, 31/21/2021 – 31/03/2022

Fichiers

Télécharger le Commentaire mensuel des marchés (PDF 197 KB)