Monatlicher Marktrückblick: März 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Rückblick: Aktienmärkte erholen sich, während Anleihen fallen

Im März schwankten die Kapitalmärkte stark, da die Anleger die wirtschaftliche und geo-politische Risiken verarbeiteten. Globale Aktien stiegen um 2,1% (in USD), während globale Investment Grade-Anleihen um 2,2% (in USD) fielen. Wichtige Themen waren:

- Aktien erholten sich, während die Anleiherenditen ihren Aufwärtstrend fortsetzten.

- Fed erhöht Leitzinsen um 0,25% und weitere Zinserhöhungen werden folgen.

- Chinas Märkte fielen wegen Sorgen über Sanktionen und Covid-19-Lockdowns.

Die Kämpfe in der Ukraine hielten an, sodass die Ukraine mit Skepsis auf die Verhand-lungszusage Russlands reagierte, die Angriffe zu reduzieren. Die USA verhängten einen Einfuhrstopp für russisches Öl, während die EU noch immer uneins ist, ob sie den russischen Energiesektor mit Sanktionen belegen soll. Nach einer Rally fielen die welt-weiten Aktienmärkte zum Monatsende wieder. Trotz der Kurserholung erlitten die Aktien-märkte den größten Quartalsverlust seit Pandemiebeginn. An den Rohstoffmärkten war es volatil: Brent-Öl erreichte ein 14-Jahreshoch (139 USD/Fass), bevor der Preis in Erwartung eines höheren US-Ölangebots und einer schwächeren Nachfrage nachgab. Gold gewann hinzu und verzeichnete den größten Quartalsgewinn seit Mitte 2020.

USA: Fed erhöht die Zinsen; Inflation und Wachstum ziehen an

Der März war der schlechteste Monat für US-Staatsanleihen seit 2003: Die Rendite 10-jähriger US-Staatsanleihen erreichte mit 2,56% das höchste Niveau seit fast drei Jahren. Die US-Notenbank signalisierte ihre Entschlossenheit, den Inflationsdruck zu bekämpfen, indem sie ihre erste Zinserhöhung seit 2018 einleitete. Die Inflation stieg im Februar auf 7,9% (ggü. Vorjahr), den höchsten Wert seit 1982. Die Fed kündigte sechs weitere Zinserhöhungen in 2022 an. Zudem deutete Fed-Präsident Powell an, dass die Bilanzsumme ab dem Frühsommer reduziert werden könnte. Unterdessen zeigen die ersten Daten nach der Ukraine-Invasion, dass die Wirtschaftsdynamik anhält: Der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe stieg im Februar auf 58,6 (von 57,6). Auch die Arbeitslosenquote ging auf ein neues Zweijahrestief von 3,7% zurück.

Europa: Inflation auf Rekordhoch, Stimmung etwas schwächer

Die Inflationsrate im Euroraum stieg auf ein neues Rekordhoch von 7,5% (von 5,9%) - mehr als das Dreifache des EZB-Ziels von 2,0%. Die EZB überraschte die Märkte mit der Ankündigung ihr Anleihekaufprogramm im dritten Quartal auslaufen zu lassen. Dies löste einen Ausverkauf bei europäischen Staatsanleihen aus. Die Arbeitslosenquote fiel im Februar auf ein Rekordtief von 6,8% (von 6,9%). Der schwankungsanfällige ZEW-Indikator sank aufgrund von Bedenken hinsichtlich der Wirtschaftsaussichten und des Inflationsdrucks auf -38.7 Punkte (von 48,6). Die jüngsten Einkaufsmanagerindizes gingen leicht zurück, bewegen sich jedoch weiterhin auf einem expansiven Niveau. Politische Entscheidungsträger diskutieren einen Verzicht auf russische Gaslieferungen.

Übrige Welt: China's Wirtschaft schwächelt; Yen erreicht 7-Jahrestief

Der Caixin China Einkaufsmanagerindex fiel auf ein 25-Monats-Tief von 48,1 (von 50,4). Der jüngste Wert signalisiert einen Rückgang der Industrieproduktion, insbesondere aufgrund von Lockdowns zur Eindämmung COVID-19-Ausbrüchen. Zusätzlich erlebten chinesische Aktien aufgrund der Sorge vor Sanktionen und Regulierungsmaßnahmen einen volatilen Monat. In Russland wurde die Moskauer Börse teilweise wieder geöffnet und der Rubel erreichte wieder das Niveau von vor der Invasion. Der japanische Yen fiel auf ein 7-Jahrestief, da die Bank of Japan an einer lockeren Geldpolitik festhält.

Wertentwicklung per 31.03.2022 (in lokaler Währung)

| Anleihen | Rendite | 1 Monat | Seit 1.1. |

|---|---|---|---|

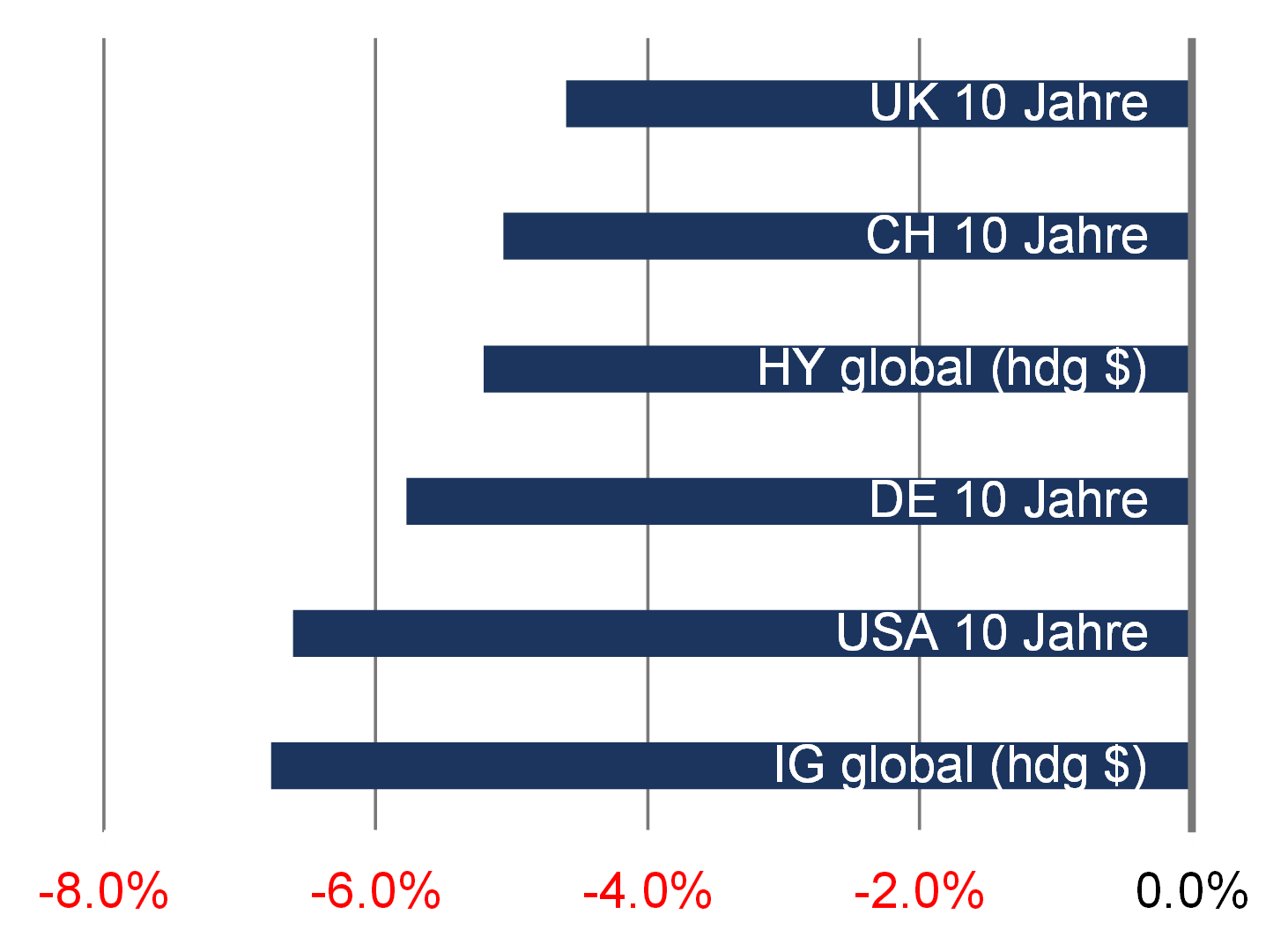

| USA 10 Jahre | 2,34% | -4,0% | -6,6% |

| UK 10 Jahre | 1,61% | -1,6% | -4,6% |

| CH 10 Jahre | 0,60% | -2,4% | -5,1% |

| DE 10 Jahre | 0,55% | -3,4% | -5,8% |

| IG global (hdg $) | 3,09% | -2,2% | -6,8% |

| HY global (hdg $) | 6,49% | -0,6% | -5,2% |

| Aktienindizes | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| MSCI World($) | 368 | 2.2% | -5.4% |

| S&P 500 | 4,530 | 3.7% | -4.6% |

| MSCI UK | 13,510 | 2.0% | 4.7% |

| SMI | 12,162 | 2.8% | -4.3% |

| Eurostoxx 50 | 3,903 | -0.4% | -8.9% |

| DAX | 14,415 | -0.3% | -9.3% |

| CAC | 6,660 | 0.1% | -6.7% |

| Hang Seng | 21,997 | -2.8% | -5.7% |

| MSCI EM ($) | 566 | -2.3% | -7.0% |

| Währungen (handelsgewichtet) | 1 Monat | Seit 1.1. |

|---|---|---|

| US-Dollar | 0,4% | 0,8% |

| Euro | -0,9% | -1,2% |

| Japanischer Yen | -5,2% | -5,6% |

| Britisches Pfund | -1,7% | -2,2% |

| Schweizer Franken | -0,2% | -0,7% |

| Chinesischer Yuan | 0,1% | 1,1% |

| Rohstoffe | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| Gold ($/Unze) | 1.937 | 1,52% | 5,9% |

| Brent ($/Barrel) | 107.99 | 6,9% | 38,7% |

| Kupfer ($/Tonne) | 10.368 | 4,5% | 6,4% |

Quelle: Bloomberg, Rothschild & Co

Wertentwicklung ausgewählter Staatsanleihen (seit Jahresanfang)

Quelle: Bloomberg, Rothschild & Co, 31/12/2021 – 31/03/2022

Zugehörige Dateien

Laden Sie das vollständige PDF (197KB) Monatlicher Marktrückblick - März 2022