Private Debt: Eine Allwetter Anlagestrategie

Clément Schappler, Private Debt Investment Director, Hermance Capital Partners

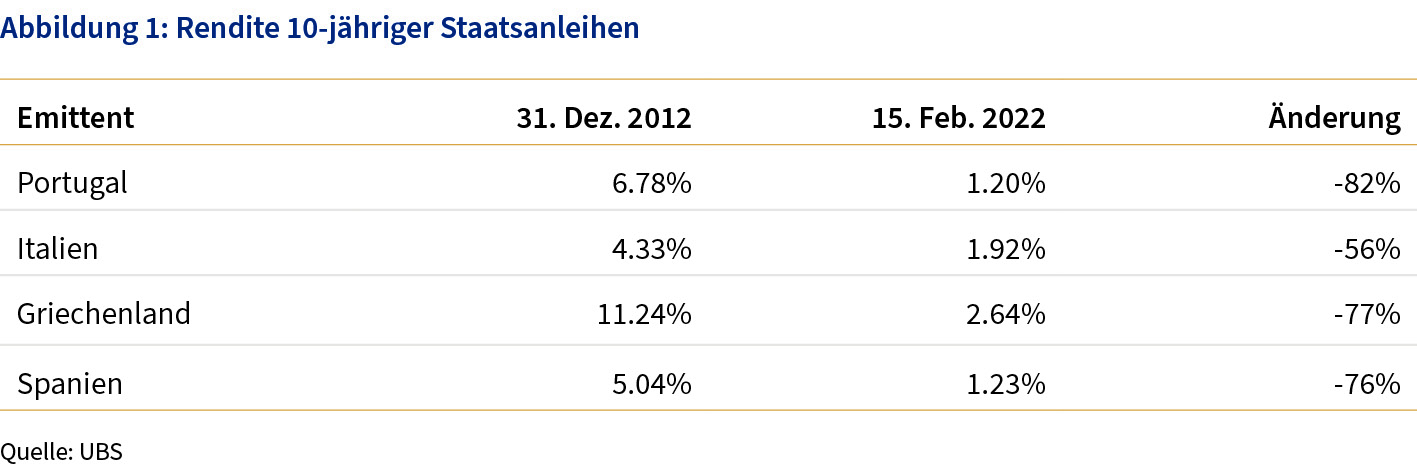

Alle Anleger sind mit der Problematik historisch niedriger Zinsen konfrontiert. Dies gilt unabhängig von der Art des Kreditinstruments (Anleihen, syndizierte Bankkredite), von der Art des Emittenten (Staaten, Unternehmen, Institutionen), von der Laufzeit (kurz- oder mittelfristig) und mitunter auch vom Kreditrisiko (Investment Grade gegenüber Non-Investment Grade). Die aktuelle Zinsanomalie lässt sich am besten an den Staatsanleiherenditen der ehemaligen "PIGS"-Länder ablesen:

Zum Vergleich: Die Rendite 10-jähriger Schweizer Staatsanleihen lag am 15. Februar 2022 bei +0,26%, während sie sich zum 31. Dezember 2012 noch auf +0,41% belief. Das ist ein Rückgang von mehr als 35%. Auch die Rendite 10-jähriger deutscher Bundesanleihen verzeichnete im selben Zeitraum einen ähnlichen Rückgang.

Neben den niedrigen Anleiherenditen sind Anleger derzeit mit einer Reihe von wirtschaftlichen Unsicherheiten konfrontiert, darunter die langfristigen ökonomischen Auswirkungen der Corona-Krise, die Konsequenzen der Sanktionen aufgrund des Ukraine-Kriegs und der Aufwärtsdruck auf die Inflation durch steigende Ölpreise, wobei die Preissteigerung ohnehin auf dem höchsten Stand seit Jahrzehnten ist. In diesem Kontext ist unklar wie die Zentralbanken geldpolitisch reagieren werden, obwohl sie für dieses Jahr mehrere Zinserhöhungen angekündigt haben.

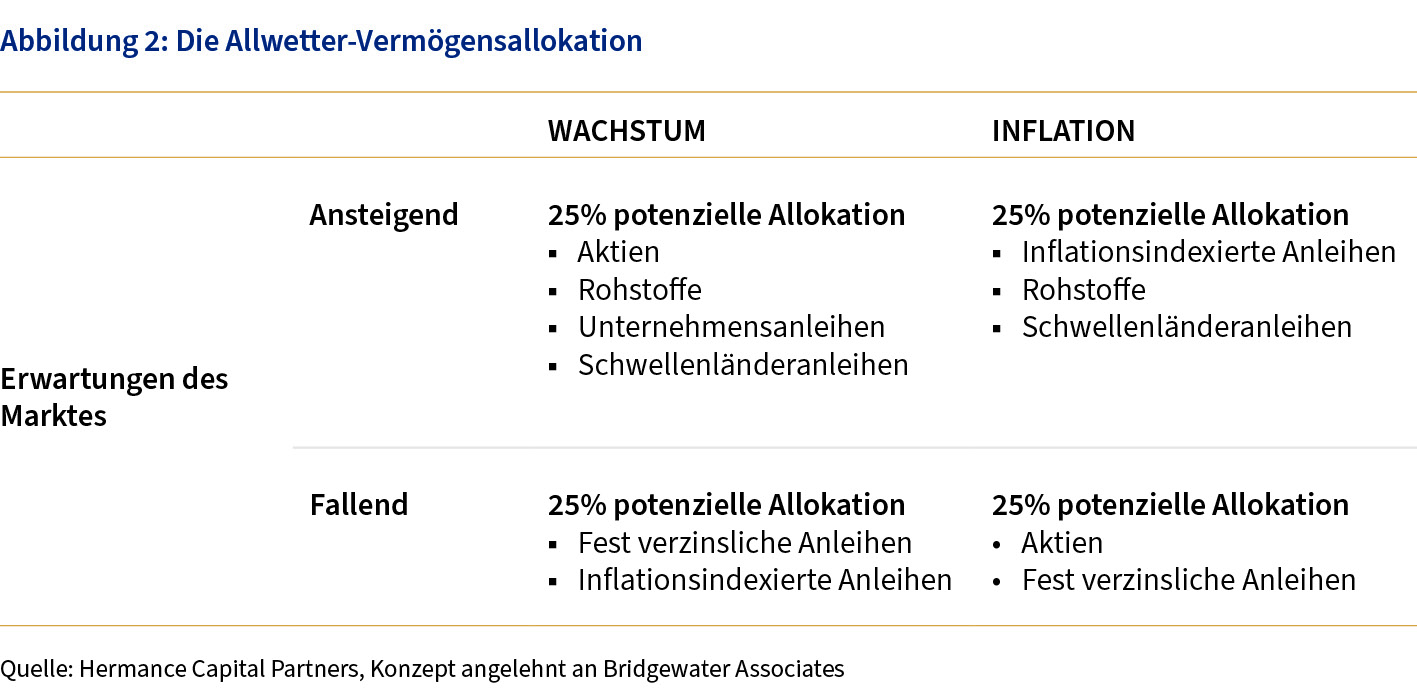

Das derzeitige Umfeld scheint somit der richtige Zeitpunkt zu sein, um das Konzept einer Allwetter-Anlagestrategie zu untersuchen (ein Konzept, das von Bridgewater Associates übernommen wurde) und zu zeigen, wie die Anlageklasse Private Debt besonders gut in dieses Konzept passt.

Zur Erinnerung: Die Allwetter-Anlagestrategie ermöglicht es, sich durch ein unsicheres Kapitalmarktumfeld zu navigieren, wobei die Annahme des Konzepts ist, dass Wirtschaftswachstum und Inflation die beiden treibenden Faktoren für die Wertentwicklung der Anlageklassen sind.

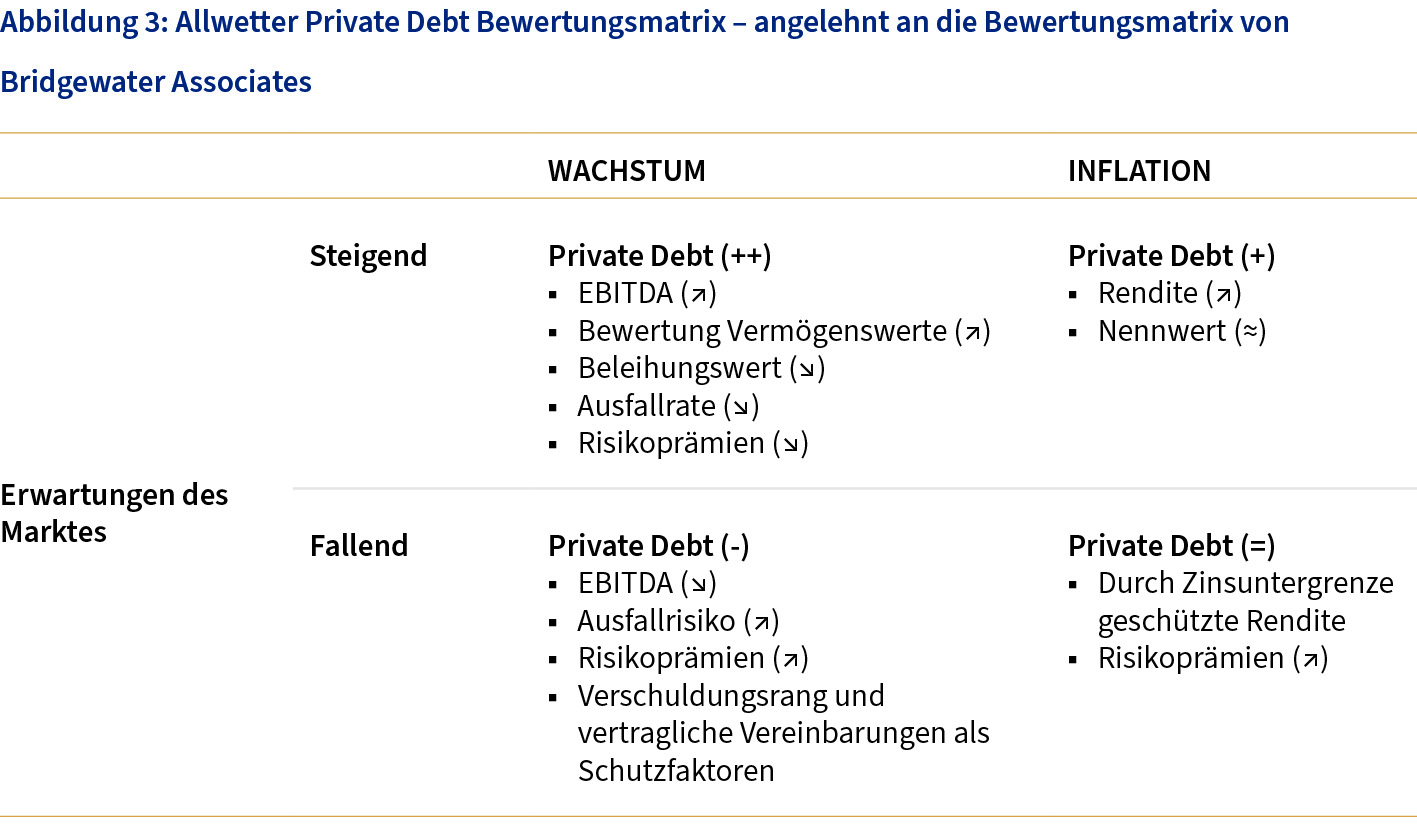

Überträgt man diese Analysematrix auf die Anlageklasse Private Debt, stellt man fest, dass sich diese Anlageklasse unabhängig von den Erwartungen des Marktes gut entwickeln kann.

Es liegt auf der Hand, dass die Anlageklasse Private Debt in einem Umfeld steigenden Wachstums oder Inflation besser abschneidet. In einem solchen Umfeld, das demjenigen ähnelt, in dem wir uns derzeit befinden, besitzt die Anlageklasse Private Debt das Potenzial eine attraktive risikoadjustierte Rendite zu erzielen. Dies gilt insbesondere dann, wenn sich der Faktor Inflation weiter auf dem aktuellen Niveau bleibt und die Zentralbanken dagegen Maßnahmen ergreifen.

Sollten sich andererseits die Erwartungen auf ein höheres Wachstum und eine steigende Inflation als falsch erweisen – sagen wir im Laufe von 2022 oder im nächsten Jahr – könnte Private Debt wie andere Anlageklassen unter Druck geraten. Dennoch würden Private Debt Investments Anlegern einen spürbaren Schutz gegen die Entwertung ihres Kapitals bieten. Und wir glauben in diesen Fall, dass sie real immer noch positive Renditen erzielen würden.

Private Debt wird somit seiner Bezeichnung als Allwetter-Anlage gerecht. Dieser Begriff wird von Private Debt Managern zunehmend verwendet, insbesondere im Zusammenhang mit opportunistischen Strategien. Diese Private Debt Strategien haben zum Ziel besondere Marktsituationen auszunutzen, wie z. B. einen plötzlichen Anstieg der Risikoprämien oder eine Liquiditätskrise.

Hier macht die Auswahl der Private Debt Manager den entscheidenden Unterschied. Es muss sichergestellt werden, dass die Investment-Teams über die erforderliche Erfahrung über den gesamten Kreditzyklus verfügen und das die bestehenden Kreditvereinbarungen eine Absicherung bieten falls sich die wirtschaftliche Situation verschlechtert.

Hermance Capital Partners

Hermance Capital Partners wurde 2015 auf Initiative der Partner der Banque Paris Bertrand als Investmentboutique mit Schwerpunkt auf Private Market Investments gegründet. Rothschild & Co übernahm 2021 die Banque Paris Bertrand einschließlich Hermance Capital Partners. Hermance bietet eine breite Palette von Anlagelösungen im Rahmen von Strategien mit hoher Überzeugungskraft und attraktiven Risiko-Rendite-Profilen. Mit seinem modularen Ansatz ermöglicht Hermance qualifizierten Anlegern den Aufbau eines diversifizierten Portfolios aus hochwertigen Private-Equity-, Private-Debt- und Private-Real-Estate-Anlagen. Heute verwaltet Hermance ein Privatmarktvermögen von 700 Millionen Dollar.