Commentaire mensuel des marchés: Décembre

Investment Insights Team, Investment Strategist Team, Wealth Management

Résumé : Une fin positive pour une année mouvementée pour les actions

Après avoir chuté au début du mois de décembre, les marchés boursiers mondiaux se sont redressés et ont clôturé le mois avec des gains (4,0 % en USD). Les obligations IG mondiales ont quant à elles gagné 0,1 % (en USD, sans couverture). Les principaux événements ont été les suivants :

- Les investisseurs considèrent la propagation d'Omicron comme gérable malgré les restrictions ;

- Les actions américaines qui terminent l'année 2021 près de leurs records et la FED qui annonce la fin de son programme d'achat d'obligations de l'ère pandémique pour mars 2022 ;

- Des données économiques robustes et de nouveaux sommets sur plusieurs décennies pour les taux d'inflation du G7.

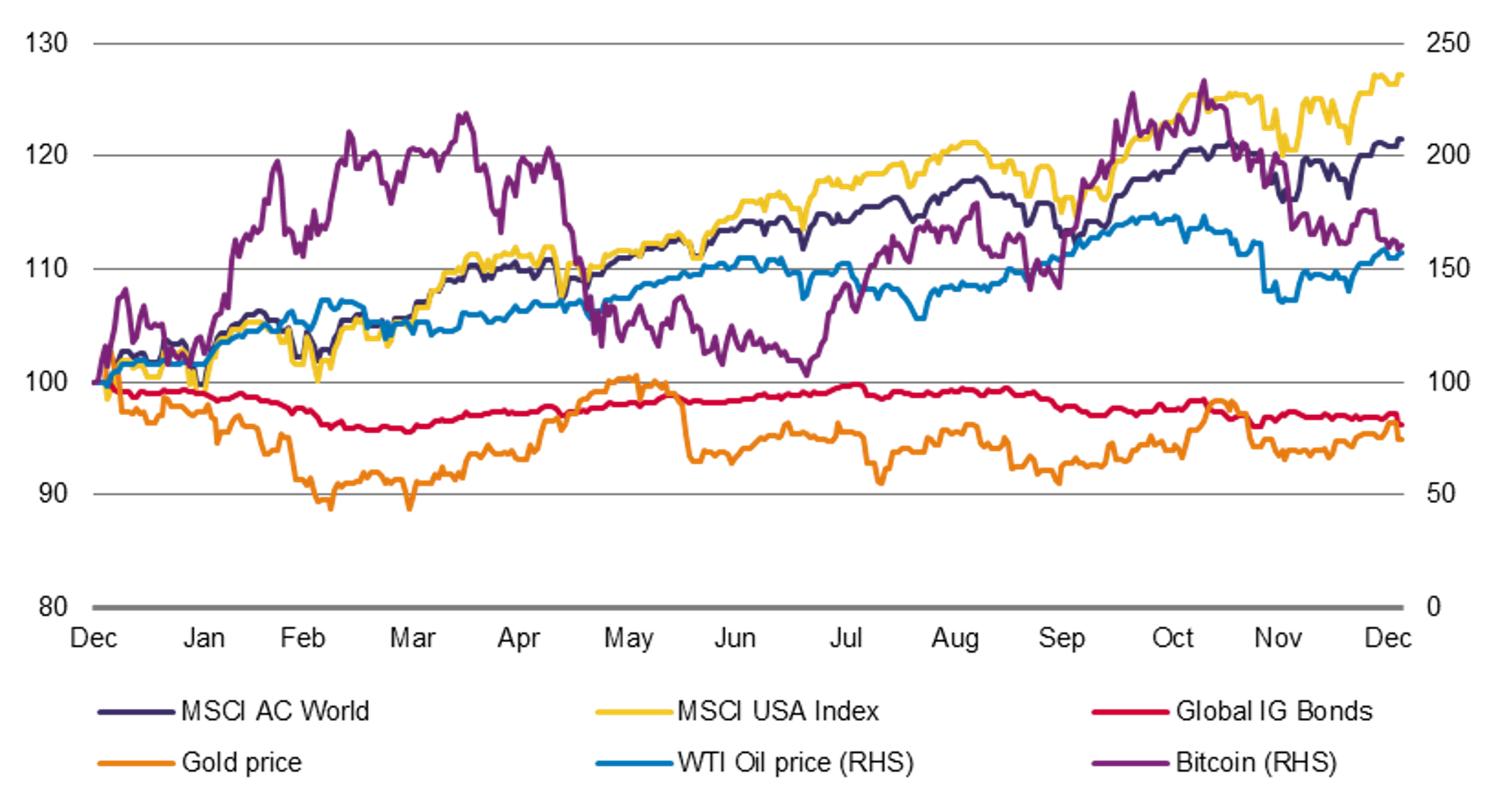

La deuxième année de la pandémie a été caractérisée par des gains pour les classes d'actifs à risque, malgré le "mur d'inquiétude" bien connu dû à un contexte d'informations difficile. L'indice MSCI World a progressé d'environ 19 % et le S&P 500 de quelque 29 % dans un contexte marqué par une campagne historique de vaccination covid-19 et une reprise économique mondiale, mais aussi par une hausse de l'inflation, des pénuries dans les chaînes d'approvisionnement mondiales et des discussions sur la réduction des programmes d'achat d'actifs des banques centrales et la hausse des taux d'intérêt. Ces derniers ont entraîné une baisse de 3,1 % des bons du Trésor américain à 10 ans et de 2,8 % des Bunds allemands à 10 ans (en devises locales). Au cours de l'année, sans que l'impact sur le marché mondial soit très important, nous avons assisté à une montée en flèche du commerce de détail - pensez à GameStop -, à l'essor et au déclin des sociétés d'acquisition à vocation spécifique (SPAC) et à une conversation de plus en plus animée autour des crypto-monnaies avec le lancement du premier ETF à terme américain sur le bitcoin. La Chine, quant à elle, a pris des mesures de répression à l'encontre de ses secteurs de l'éducation et de la technologie onshore et a vu le défaut de paiement du promoteur immobilier Evergrande anéantir 1 trillion de USD de capitalisation boursière. En ce qui concerne les banques centrales, la Banque d'Angleterre est devenue la première banque centrale du G7 à relever ses taux d'intérêt depuis mars 2020. Avec des taux d'inflation en hausse et une forte reprise économique en 2021, d'autres banques centrales devraient suivre cette année. Enfin, sur les marchés des matières premières, les prix du pétrole ont fortement rebondi après avoir atteint leur plus bas niveau en 2020 ; une flambée des prix du gaz naturel a encore accru les pressions inflationnistes dans les économies du G7, mais l'or a terminé en baisse de quelque -3,6 % sur l'année.

États-Unis : La Fed va resserrer sa politique monétaire ; reprise de l'activité commerciale

La Réserve fédérale a annoncé son intention de mettre fin à ses achats d'obligations de l'ère pandémique en mars, ouvrant apparemment la voie à une hausse des taux d'intérêt en 2022, alors que les responsables politiques ont exprimé leurs inquiétudes quant à la persistance d'une inflation élevée sur fond de reprise régulière du marché du travail. L'indice PMI des services américains d'IHS Market a reculé à 57,5, suggérant néanmoins que la reprise de l'activité des entreprises est restée vive, la demande s'étant renforcée.

Europe : Achats d'urgence d'obligations par la BCE ; climat des affaires en Allemagne

La Banque centrale européenne a annoncé qu'elle réduirait le rythme de ses achats d'actifs au premier trimestre 2022 et qu'elle mettrait fin au programme PEPP de 1,85 trillion d'euros en mars 2022, en invoquant les progrès réalisés en matière de reprise économique et d'atteinte de son objectif d'inflation à moyen terme. L'indicateur Ifo du climat des affaires en Allemagne a chuté pour le sixième mois à 94,7 points (21 décembre), son plus bas niveau depuis février et inférieur aux attentes du marché (95,3), le moral des entreprises de la première économie européenne continuant à se détériorer.

Reste du monde : l'inflation en Chine s'accélère ; les prix à la consommation au Japon augmentent

L'inflation des prix à la consommation en Chine s'est accélérée pour atteindre 2,3 % en novembre 2021, contre 1,5 % un mois plus tôt. Il s'agit du taux le plus élevé depuis août 2020, en raison de la hausse saisonnière de la demande, des contraintes d'approvisionnement et des épidémies sporadiques de covid-19 provoquant des confinements locaux. Pendant ce temps, les prix à la consommation au Japon ont augmenté de 0,6 % en glissement annuel (21 novembre). Dans les deux cas, les taux d'inflation sont restés bien en dessous des niveaux occidentaux, permettant à la Chine de réduire ses taux directeurs en réponse au ralentissement de la croissance locale, alors même que les taux occidentaux se préparent à augmenter.

Synthèse des marchés (au 30/12/2021 en monnaie locale)

| Obligations | Rend. | 1 m % | 1 an % | |

|---|---|---|---|---|

| US 10 ans | 1.51% | -0.3% | -3.1% | |

| UK 10 ans | 0.97% | -1.1% | -4.9% | |

| Suisse 10 ans | -0.14% | -0.9% | -2.8% | |

| Allemagne 10 ans | -0.18% | -1.5% | -2.8% | |

| IG monde (couvert $) | 1.86% | -0.1% | -0.8% | |

| HY monde (couvert $) | 4.85% | 1.6% | 2.5% | |

| Indices boursiers | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| MSCI World($) | 389 | 4.0% | 18.5% |

| S&P 500 | 4,766 | 4.5 % | 28.7 % |

| MSCI UK | 12,897 | 4.8 % | 19.6 % |

| SMI | 12,876 | 5.9 % | 23.7 % |

| Eurostoxx 50 | 4,298 | 5.8 % | 24.1 % |

| DAX | 15,885 | 5.2 % | 15.8 % |

| CAC | 7,153 | 6.5 % | 31.9 % |

| Hang Seng | 23,398 | -0.3% | -11.8% |

| MSCI EM ($) | 608 | 1.9 % | -2.5% |

| Devises* | 1 m % | 1 an % |

|---|---|---|

| Dollar américain | -0.9% | 6.4% |

| Euro | -0.4% | -3.6% |

| Yen | -2.5% | -11.4% |

| Livre sterling | 1.2% | 5.9% |

| Franc suisse | 0.2% | -1.1% |

| Yuan chinois | -0.1% | 5.1% |

*Taux nominal pondéré par les échanges

| Autres | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| Or ($/once) | 1,829 | 3.1% | -3.6% |

| Brent ($/b) | 77.78 | 10.2% | 50.2% |

| Cuivre ($/t) | 9,741 | 2.4% | 25.7% |

Performances des classes d'actifs en 2021

(en monnaie locale)

Source: Bloomberg, Rothschild & Co; 31/12/2020 – 31/12/2021

Fichiers

Télécharger le Commentaire mensuel des marchés (PDF 290 KB)