Marktstimmung trübt sich im April ein

Investment Communications Team, Investment Strategy Team, Wealth Management

Investment Communications Team, Investment Strategy Team, Wealth Management

Überblick

Globale Aktien gaben im April um 3,3% (in USD) nach, während Staatsanleihen um 1,5% (in USD, gesichert) fielen. Zu den wichtigsten Themen gehörten:

- Die längste Gewinnsträhne der Aktienmärkte seit 2021 geht zu Ende;

- US-Zinssenkungserwartungen: verschoben, aber in diesem Jahr nicht aufgehoben;

- Verschärfung des Nahostkonflikts, jedoch mit mässigen Auswirkungen auf die Märkte.

Märkte: Schwung an den Aktienmärkten lässt nach

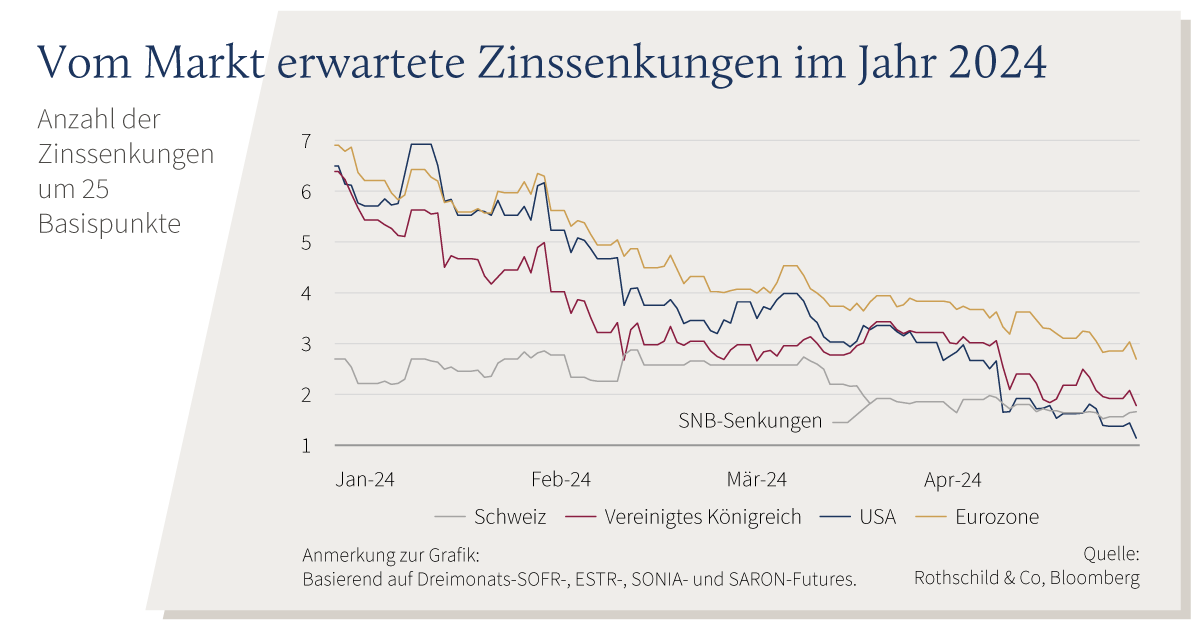

Nach fünf positiven Monaten in Folge kehrte sich die Stimmung an den Aktienmärkten im April um, mit einer breit angelegten Schwäche in den meisten Regionen und Sektoren. Während geopolitische Bedrohungen – die Eskalation der Spannungen zwischen dem Iran und Israel – zu der fragilen Stimmung beigetragen haben könnten, deutet die Wiederbelebung der Volatilität sowohl bei Aktien als auch Anleihen darauf hin, dass es sich nicht um eine herkömmliche «Flucht aus dem Risiko» handelte. Die Neubewertung der sich abzeichnenden Zinssenkungen war wahrscheinlich der grössere Faktor. Die Volatilität war jedoch nur von kurzer Dauer: Aktien holten einen Teil ihrer Verluste in der zweiten Aprilhälfte wieder auf. Bei den Festverzinslichen stiegen die Renditen 10-jähriger Staatsanleihen in den USA (4,7%), Deutschland (2,6%) und im Vereinigten Königreich (4,4%) auf neue Jahreshöchststände. Die Rohstoffpreise setzten ihren Aufwärtstrend fort. Rohöl der Sorte Brent stieg auf bis zu 91 $ pro Barrel, und Gold überschritt die Marke von 2.400 $ (intraday). Beide büssten zum Monatsende den Grossteil ihrer Gewinne wieder ein. Auch die Industriemetalle verzeichneten einen starken Monat und legten um 13% zu. Nach der Hälfte der US-Gewinnsaison für das erste Quartal lag die gemischte Gewinnwachstumsrate bei 3,5% und entsprach damit weitgehend den Konsenserwartungen.

Wirtschaft: Wachstum weiter stabil; Inflation bleibt hartnäckig

Das BIP der USA fiel im ersten Quartal mit einem Wachstum von 0,4% (q/q) etwas schwächer aus als erwartet, obwohl es auf ein extrem starkes Ende des Jahres 2023 folgte (die US-Wirtschaft ist nun schon sieben Quartale in Folge gewachsen). Der vielbeachtete ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe signalisierte im April unerwartet einen leichten Rückgang der Produktionstätigkeit. Die Stärke des Arbeitsmarktes hielt an, weil die Arbeitslosenquote sank und sich der Beschäftigungs-zuwachs im März weiter beschleunigte. Die Verbraucherpreisinflation in den USA überraschte allerdings den vierten Monat in Folge mit einem Anstieg: Die Gesamt-inflation kletterte auf 3,5%, während die Kerninflation unverändert bei 3,8% lag. Dies war auf hartnäckig hohe Preise der Kerndienstleistungen zurückzuführen. In Europa konnte die technische Rezession überwunden werden: Die Produktion im Euroraum wuchs im ersten Quartal stärker als erwartet um 0,3%, während die monatlichen Daten aus dem Vereinigten Königreich eine rasche Erholung von der Schrumpfung zum Jahresende signalisierten. Die zeitnahen Einkaufsmanagerindizes zeigten im April eine anhaltende Stärke des Dienstleistungssektors, obwohl das verarbeitende Gewerbe weiterhin gedämpft blieb. Die Kerninflation setzte ihren allmählichen Rückgang in der Eurozone (2,7%) und im Vereinigten Königreich (4,2%) fort. Das chinesische BIP schliesslich wuchs um 5,3% (y/y) und lag damit über den Konsenswerten, während die Einkaufsmanagerindizes im April eine anhaltende Expansion sowohl im verarbeitenden Gewerbe als auch im Dienstleistungssektor zeigten. Die Probleme auf dem Immobilienmarkt hielten an, obwohl die Behörden auf der Sitzung des Politbüros ihre Unterstützung bei der Bewältigung der Krise bekräftigten. Die Schweizer Inflation blieb im März gedämpft: Sowohl die Gesamt- als auch die Kerninflationsrate sanken unerwartet auf 1% (y/y).

Geldpolitik: noch länger höher?

Obwohl im April keine Fed-Sitzung stattfand, schlugen Powell und andere FOMC-Mitglieder allgemein einen hawkischeren Ton an. Der Fed-Vorsitzende deutete an, dass die belastbaren Daten – robustes Wachstum und stabilere Inflation – den Beginn des Lockerungszyklus verzögern könnten. Die Geldmärkte dämpften ihre dovishen Erwartungen weiter und rechnen nun nur noch mit einer Zinssenkung im letzten Quartal 2024. Im Gegensatz dazu signalisierte die EZB, dass die erste Senkung im Juni erfolgen könnte, nachdem sie ihre Leitzinsen auf der April-Sitzung unverändert gelassen hatte. Auch die Bank of Japan liess ihren Leitzins nach der Anhebung im Vormonat unverändert, obwohl der Yen daraufhin auf den niedrigsten Stand gegenüber dem US-Dollar seit 1990 fiel. An der geopolitischen Front wurde die Kommunikation zwischen den USA und China fortgesetzt. Biden und Xi telefonierten zum ersten Mal seit November miteinander, während Finanzministerin Yellen China besuchte. Der Kongress einigte sich ausserdem auf eine Militärhilfe für die Ukraine.

Wertentwicklung Stand 30.04.2024 (in lokaler Währung)

| Aktien (MSCI-Indizes $) | 1 Monat | seit 1.1. | |

|---|---|---|---|

| Global | -3,3% | 4,6% | |

| USA | -4,2% | 5,7% | |

| Eurozone | -2,9% | 4,7% | |

| VK | 1,9% | 5,1% | |

| Schweiz | -4,7% | -5,9% | |

| Japan | -4,9% | 5,6% | |

| Pazifischer Raum (ohne Japan) | -1,2% | -2.9% | |

| Schwellenländer Asien | 0,9% | 4,3% | |

| Schwellenländer (ohne Asien) | -1,3% | -2,4% | |

| Anleihen | Rendite | 1 Monat | seit 1.1. |

|---|---|---|---|

| Staatsanleihen global (hdg. $) | 3,45% | -1,5% | -1,5% |

| IG global (hdg $) | 5,25% | -1,9% | -1,8% |

| HY global (hdg. $) | 8,46% | -0,6% | 2,0% |

| US 10 Jahre | 4,68% | -3,2% | -4,5% |

| DE 10 Jahre | 2,58% | -2,1% | -3,6% |

| VK 10 Jahre | 4,35% | -2,8% | -4,5% |

| CH 10 Jahre | 0,77% | -0,5% | 0,5% |

| Währungen (handelsgewichtet) | 1 Monat | seit 1.1. |

|---|---|---|

| US-Dollar | 1,4% | 3,7% |

| Euro | 0,2% | 0,6% |

| Britisches Pfund | 0,1% | 1,9% |

| Schweizer Franken | -0,4% | -5,1% |

Anmerkung: "Währungen" sind die handelsgewichteten nominalen effektiven Wechselkurse von JP Morgan

| Rohstoffe ($) | Kurs | 1 Monat | seit 1.1. |

|---|---|---|---|

| Gold | 2.286 | 2,5% | 10,8% |

| Brent ($/Barrel) | 88 | 0,4% | 14,0% |

| Erdgas (€) | 29 | 6,5% | -10,0% |

Quelle: Bloomberg, Rothschild & Co.