Ein festliches Jahresende für Aktien und Anleihen

Investment Communications Team, Investment Strategy Team, Wealth Management

Investment Communications Team, Investment Strategy Team, Wealth Management

Die Märkte im Überblick: festlicher Jahresausklang für Aktien und Anleihen

Die globalen Aktien zogen im Dezember erneut an (+4.8% in USD), ebenso wie die Staatsanleihen (+2.9% in USD, abgesichert). Die wichtigsten Themen des Monats:

-

- Die Inflation ließ weiter nach, die Wirtschaft blieb robust;

- Die Fed schlug einen moderateren Ton an als ihre europäischen Pendants;

- Die unsichere geopolitische Lage dauerte an, doch die Märkte blieben gelassen.

Im Dezember rückte der geldpolitische Schwenk ins Rampenlicht, die Geldmärkte setzten auf aggressivere Zinssenkungen im Jahr 2024. Die Kurse globaler Aktien kletterten auf neue Jahresrekordwerte, gleichzeitig weitete sich die Marktbeteiligung bis zum Jahresende aus. Die Renditen 10-jähriger Benchmark-Staatsanleihen gingen weiter zurück. Sie schlossen Ende 2023 auf oder unter ihrem Niveau zu Jahresbeginn. Auf dem geopolitischen Schauplatz wurde ein finanzielles Hilfspaket für die Ukraine auf dem EU-Gipfel von Ungarn abgelehnt, während der Konflikt im Nahen Osten zu Unterbrechungen des Seehandels im Roten Meer führte. Gold stieg um 1.3% (in USD), während die Preise für Rohöl der Sorte Brent um 7.0% fielen und die europäischen Grosshandelspreise für Erdgas um 23% (in EUR) nachgaben. Schliesslich endete der COP 28-Gipfel mit einer Vereinbarung über eine «Abkehr» von fossilen Brennstoffen.

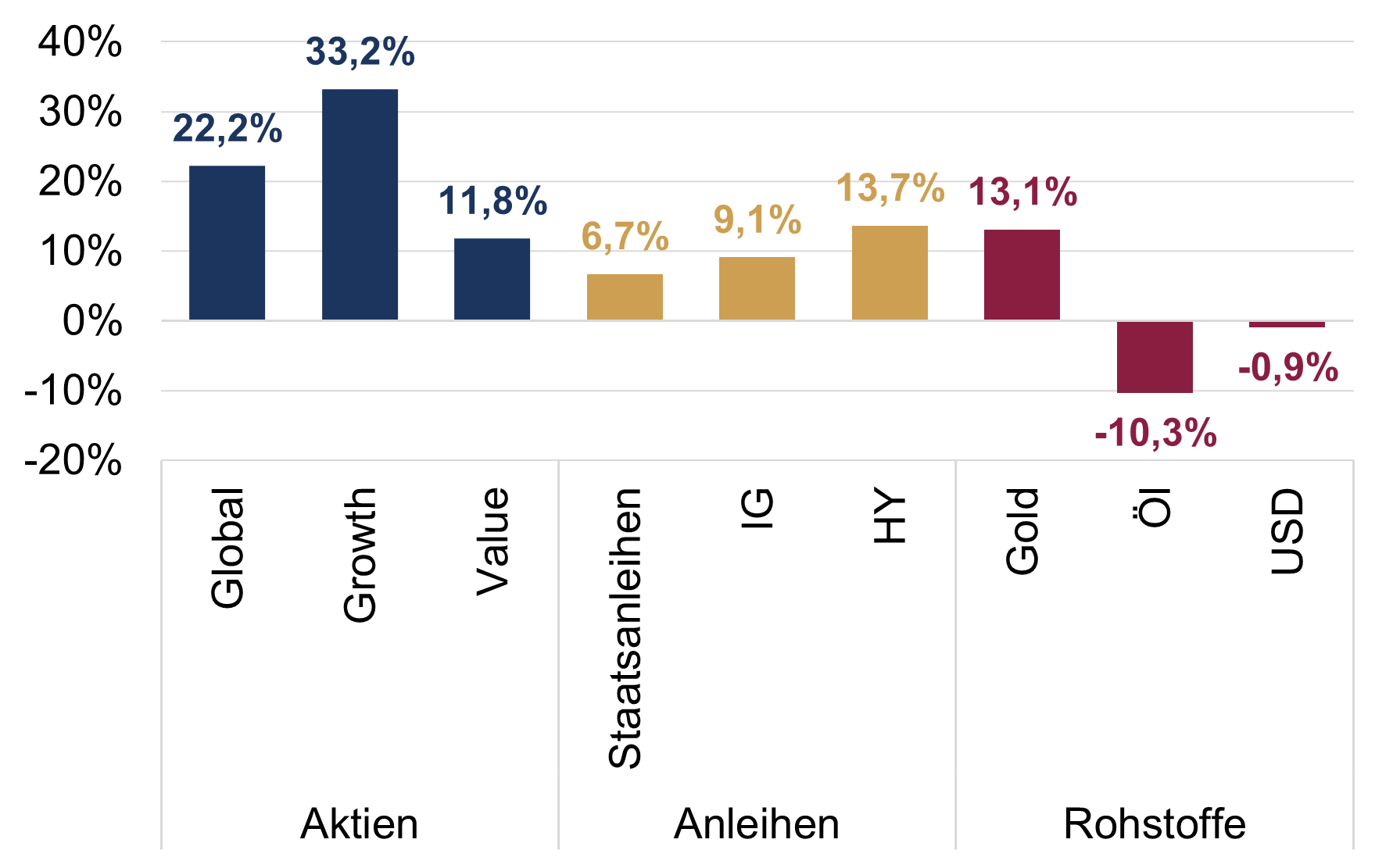

2023 Renditen in den Anlageklassen

in USD (%)

USA: robuste Wirtschaft; moderate Fed; politische Sorgen

Im November beschleunigte sich die wirtschaftliche Dynamik in den USA: Die Verbrauchertätigkeit war robust – die Umsätze im Kern-Einzelhandelsgeschäft stiegen um 0.4% (im Monatsvergleich) – und die Industrieproduktion legte um 0.2% zu. Auch der Arbeitsmarkt blieb angespannt: Die Arbeitslosenquote ging unerwartet auf 3.7% zurück, während die Erstanträge auf Arbeitslosenunterstützung verhalten blieben. Die Echtzeitschätzungen des BIP lagen im vierten Quartal bei trendnahen 0.6% (im Vergleich zum Vorquartal). Die Gesamtinflationsrate ging im November leicht auf 3.1% (im Jahresvergleich) zurück, während die Kerninflation unverändert bei 4% blieb. In der dritten Sitzung in Folge beliess die Fed ihr Zinsziel bei 5.25 – 5.50%, doch Powell signalisierte Aussichten auf Zinssenkungen im nächsten Jahr. In der Politik schloss der Oberste Gerichtshof von Colorado (ebenso wie Maine) den ehemaligen Präsidenten Trump von den Vorwahlen im nächsten Jahr aus. Gleichzeitig unterstützte das Repräsentantenhaus ein Amtsenthebungsverfahren gegen Präsident Biden.

Europa: uneinheitliche Konjunktur; Inflation kühlt ab; Zentralbanken legen Pause ein

Die Konjunktur in der Eurozone schwächte sich im Oktober ab, da die Industrieproduktion um 0.7% (im Monatsvergleich) zurückging und die Einzelhandelsumsätze stagnierten (+0.1%). Das britische BIP schrumpfte im Oktober um 0.3%. Das BIP des dritten Quartals wurde auf -0.1 % (im Quartalsvergleich) nach unten revidiert – obwohl das Kern-Einzelhandelsgeschäft im November um 1.3% (im Monatsvergleich) gestiegen war. Auch die zusammengefassten PMIs entwickelten sich im Dezember uneinheitlich: In der EU schrumpfte die Wirtschaft weiter (47.0), während sie im Vereinigten Königreich schneller wuchs (51.7). Die britische Inflation ging im November stärker zurück als erwartet: Die Gesamtinflation sank auf 3.9 % (im Jahresvergleich), die Kerninflation auf 5.1 %. Die EZB beliess ihren Leitzins unverändert (bei 4%), ebenso wie die BoE (5,25%) und die SNB (1.75%). Lagarde und Bailey gaben bei ihren jeweiligen Sitzungen jedoch einen restriktiveren Ton an.

RDW: widerstandsfähige Konjunktur in China; Deflation (erneut); BoJ unverändert

Die konjunkturelle Lage in China verbesserte sich im November weiter: Die Industrieproduktion kletterte auf 6.6% (im Jahresvergleich), die Einzelhandelsumsätze stiegen auf 10.1%. Im Dezember fielen die NBS-PMIs, die als Frühindikatoren starke Beachtung finden, uneinheitlich aus, da sich das verarbeitende Gewerbe weiter "vertragsgemäß" verhielt (49.0), während der Dienstleistungssektor wuchs (50.4). Der deflationäre Trend hielt auch im November an – die Gesamtinflationsrate fiel auf -0.5% (im Jahresvergleich) - was jedoch wiederum größtenteils auf Preisrückgänge bei Nahrungsmitteln zurückzuführen war, während die Kerninflation unverändert bei 0.6% lag. Peking kündigte an, dass die Industriepolitik die Ankurbelung der Binnennachfrage als oberste wirtschaftliche Priorität für das nächste Jahr ablösen werde. In Japan signalisierte die Tankan-Konjunkturumfrage ein stärkeres viertes Quartal sowohl für das verarbeitende Gewerbe als auch den Dienstleistungssektor. Sowohl die Gesamt- als auch die Kerninflation gingen im November auf 2.8% bzw. 3.8% zurück. Die Bank of Japan beliess die Leitzinsen (trotz Spekulationen über ein baldiges Ende der Negativzinsen) unverändert.

Wertentwicklung stand 29.12.2023 (in lokaler Währung)

| Anleihen | Rendite | 1 Monat | 2023 |

|---|---|---|---|

| USA 10 Jahre | 3,88% | 4,0% | 3,6% |

| UK 10 Jahre | 3,53% | 5,1% | 5,6% |

| CH 10 Jahre | 0,70% | 1,3% | 8,0% |

| DE 10 Jahre | 2,02% | 3,5% | 7,0% |

| Staatsanleihen global (hdg. $) | 2,92% | 2,9% | 6,7% |

| IG global (hdg $) | 4,68% | 3,8% | 9,1% |

| HY global (hdg $) | 8,20% | 3,8% | 13,7% |

| Aktienindizes | Kurs | 1 Monat | 2023 |

|---|---|---|---|

| MSCI World($) | 388 | 4,8% | 22,2% |

| S&P 500 | 4.770 | 4,5% | 26,3% |

| MSCI UK | 14.877 | 3,8% | 7,7% |

| SMI | 11.138 | 2,6% | 7,1% |

| Eurostoxx 50 | 4.522 | 3,2% | 23,2% |

| DAX | 16.752 | 3,3% | 20,3% |

| CAC | 7.543 | 3,3% | 20,1% |

| Hang Seng | 17.047 | 0,2% | -10,5% |

| MSCI EM ($) | 534 | 3,9% | 9,8% |

| Währungen (handelsgewichtet) | 1 Monat | 2023 |

|---|---|---|

| US-Dollar | -1,4% | -0,9% |

| Euro | 0,4% | 4,3% |

| Japanischer Yen | 3,8% | -6,1% |

| Britisches Pfund | -0,4% | 5,2% |

| Schweizer Franken | 3,2% | 8,2% |

| Chinesischer Yuan | -0,7% | -2,3% |

| Rohstoffe | Kurs | 1 Monat | 2023 |

|---|---|---|---|

| Gold ($/Unze) | 2.063 | 1,3% | 13,1% |

| Brent ($/Barrel) | 77.04 | -7,0% | -10,3% |

| Kupfer ($/Tonne) | 8.464 | 0,9% | 1,2% |

Quelle: Bloomberg, Rothschild & Co.