Monatlicher Marktrückblick: Mai 2023

Investment Communications Team, Investment Strategist Team, Wealth Management

Investment Communications Team, Investment Strategist Team, Wealth Management

Die Märkte im Überblick: Sensible Märkte und konzentrierte Renditentreiber

Trotz der Erholung bei den grossen US-Technologie-Aktien im Mai fielen die globalen Aktien insgesamt um 1,1%, die globalen Staatsanleihen gaben um 2,2% nach (in USD, ungesichert). Die wichtigsten Themen des Monats:

- Das Bankenrisiko stabilisiert sich, während die allgemeinen Stressindikatoren moderater ausfallen;

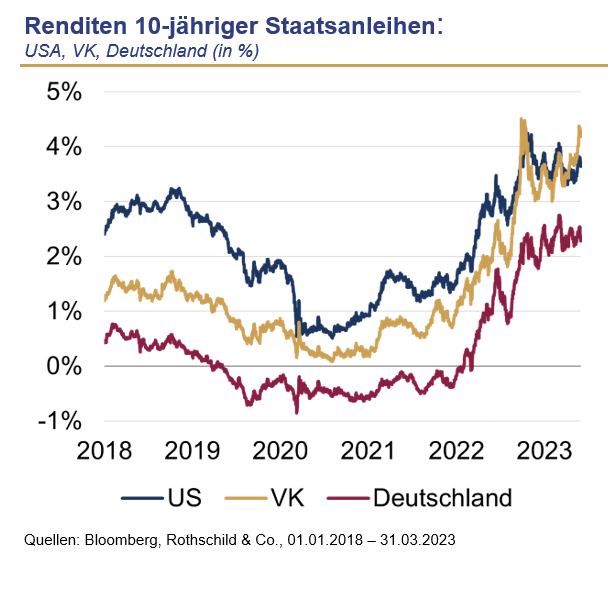

- Die wichtigsten Zentralbanken setzen ihre Strategie steigender Leitsätze angesichts der hartnäckigen Kerninflation fort;

- Die US-Schuldenobergrenze wurde nach einer Einigung in letzter Minute für zwei Jahre ausgesetzt.

Nach dem Zusammenbruch der First Republic Bank liess die finanzielle Notlage im Mai nach, während die Stresskennzahlen zurückgingen. WesternAlliance - eine angeschlagene US-Regionalbank - meldete ein Einlagenwachstum seit Ende des ersten Quartals. Die Spannungen mit China haben sich nach dem G7-Gipfel etwas entspannt: in einer gemeinsamen Kommunikation wurde das «De-Risking» und nicht das «Decoupling» betont, und auch Biden äusserte sich positiver über die Beziehungen der Länder. Die konzentrierte Aktienmarktrallye setzte sich fort: Die Kursentwicklung der sieben grössten US-Technologiewerte, die nahezu 30% des S&P 500-Index ausmachen, waren für die gesamte Rendite von ca. 10% seit Jahresbeginn verantwortlich. Die Rohstoffpreise fielen im vergangenen Monat (in USD), darunter die Rohölsorte Brent (-8,6%), Kupfer (-5,9%) und Gold (-1,4%).

USA: Angespannter Arbeitsmarkt, Leitzinsen bereits am Gipfel?, Einigung zur Schuldenobergrenze erreicht

Die Wirtschaftstätigkeit der Vereinigten Staaten entwickelte sich weiterhin solide, wenn auch uneinheitlich. Der Konsum war robust - die Einzelhandelsumsätze stiegen im April um 0,6%. Der Arbeitsmarkt blieb angespannt, während die Arbeitslosenquote auf 3,4% sank (der zweitniedrigste Wert seit 1969). Allerdings fiel der Frühindikator für die wirtschaftliche Aktivität ISM PMI für das verarbeitende Gewerbe im Mai weiterhin, auch der vielbeachtete Teilindex für die Auftragseingänge fiel auf 42,6. Die Inflation ging weiter zurück: Die Gesamtinflationsrate sank im April auf 4,9% (im Jahresvergleich), die Kerninflation auf 5,5%. Die US-Notenbank hat ihren Zielzinssatz um 25 Basispunkte auf 5-5,25% angehoben. Diese Anhebung wurde ursprünglich als letzte erachtet, obwohl die Entscheidungsträger andeuteten, dass der Straffungszyklus möglicherweise noch nicht abgeschlossen ist. Schliesslich einigten sich Biden und der republikanische Sprecher des Repräsentantenhauses McCarthy darauf, die Schuldenobergrenze der USA für zwei Jahre auszusetzen und im Gegenzug die Staatsausgaben ohne Verteidigungsausgaben im nächsten Jahr «ungefähr gleich» zu halten.

Europa: Hartnäckige Inflation; Fortsetzung der Zinserhöhungen; Wahlen im Fokus

Sowohl im Euroraum als auch im Vereinigten Königreich verlangsamte sich die wirtschaftliche Dynamik: Die frühen Datenschätzungen für den zusammengefassten Einkaufsmanagerindizes (Flash Composite PMIs) gingen im Mai leicht zurück, signalisierten aber immer noch ein Wachstum. Derweilen vergrösserte sich die Lücke zwischen den Einkaufsmanagerindizes für das verarbeitende Gewerbe und den Dienstleistungssektor weiter. Die BIP-Schätzungen für das erste Quartal zeigten, dass Deutschland nach einer Abwärtskorrektur in eine technische Rezession eingetreten ist, während die Produktion im Vereinigten Königreich um 0,1% (im Quartalsvergleich) gestiegen ist. Die Gesamtinflation im Euroraum ging im Mai auf 6,1% (im Jahresvergleich) zurück, während die Kerninflation auf 5,3% sank. Auch im Vereinigten Königreich ging der Gesamt-Verbraucherpreisindex im April deutlich auf 8,7% zurück, allerdings beschleunigte sich die Kerninflation auf 6,8% und erreichte damit ihren höchsten Stand seit 1992. Sowohl die EZB als auch die BoE erhöhten ihre Leitzinsen um jeweils 25 Basispunkte auf 3,25 % bzw. 4,5%. In der Türkei und in Griechenland blieben Erdogan und Mitsotakis an der Spitze des Landes, während der spanische Premierminister Sánchez nach den schlechten Ergebnissen in lokalen Umfragen vorgezogene Neuwahlen für den Juli ansetzte.

Übrige Welt: Vorsichtige Erholung in China; wirtschaftliche Wiederbelebung in Japan?

Die Konjunkturdaten für China fielen im April im Allgemeinen schwächer aus als erwartet, spiegelten aber dennoch eine sich erholende Wirtschaft wider: Die Einzelhandelsumsätze stiegen, teilweise aufgrund von Basiseffekten, um nahezu 20% (im Jahresvergleich), während die Preise für neue Eigenheime den dritten Monat in Folge stiegen. Der NBS-Einkaufsmanagerindex für das verarbeitende Gewerbe schrumpfte im Mai etwas schneller (48,8), während der Einkaufsmanagerindex für das nicht-verarbeitende Gewerbe deutlich über der neutralen 50er-Marke blieb. Dennoch verlangsamte sich die Gesamtinflation auf 0,1% (im Jahresvergleich). Die Erzeugerpreisinflation fiel um -3,6%. Die japanische Wirtschaft zeigte sich widerstandsfähig: Die Produktion wuchs im ersten Quartal um gesunde 1,6% (im Quartalsvergelich, annualisiert), währen der der zeitlich genauere PMI für den Dienstleistungssektor im Mai auf ein Rekordhoch stieg. Die Kerninflation beschleunigte sich auf 4.1% (im Jahresvergleich) und erreichte damit den höchsten Stand seit 1981.

Wertentwicklung per 31.05.2023 (in lokaler Währung)

| Anleihen | Rendite | 1 Monat | seit 1.1. |

|---|---|---|---|

| USA 10 Jahre | 3,65% | -1,4% | 2,9% |

| UK 10 Jahre | 4,18% | -3,0% | -1,6% |

| CH 10 Jahre | 0,89% | 1,6% | 6,3% |

| DE 10 Jahre | 2,28% | 0,6% | 3,4% |

| IG global (hdg $) | 5,12% | -0,9% | 3,0% |

| HY global (hdg $) | 9,47% | -0,5% | 2,8% |

| Aktienindizes | Kurs | 1 Monat | 1 Jahr |

|---|---|---|---|

| MSCI World($) | 8.667 | -1,0% | 8,5% |

| S&P 500 | 4.180 | 0,4% | 9,6% |

| MSCI UK | 14.003 | -5,2% | 1,3% |

| SMI | 11.218 | -1,6% | 7,7% |

| Eurostoxx 50 | 4.218 | -1,9% | 14,2% |

| DAX | 15.664 | -1,6% | 12,5% |

| CAC | 7.099 | -3,9% | 12,3% |

| Hang Seng | 18.234 | -7,9% | -6,9% |

| MSCI EM ($) | 491 | -1,7% | 1,1% |

| Währungen (handelsgewichtet) | 1 Monat | 1 Jahr |

|---|---|---|

| US-Dollar | 1,6% | 0,4% |

| Euro | -1,1% | 1,8% |

| Japanischer Yen | -1,1% | -4,4% |

| Britisches Pfund | 1,2% | 2,9% |

| Schweizer Franken | 0,3% | 2,2% |

| Chinesischer Yuan | -1,4% | -2,2% |

| Rohstoffe | Kurs | 1 Monat | 1 Jahr |

|---|---|---|---|

| Gold ($/Unze) | 1.963 | -1,4% | 7,6% |

| Brent ($/Barrel) | 72.66 | -8,6% | -15,4% |

| Kupfer ($/Tonne) | 8.070 | -5,9% | -3,5% |

Quelle: Bloomberg, Rothschild & Co.