Monatlicher Marktrückblick: April 2023

Investment Communications Team, Investment Strategist Team, Wealth Management

Investment Communications Team, Investment Strategist Team, Wealth Management

Die Märkte im Überblick: Die Wogen glätten sich

Die Kapitalmärkte blieben im April ruhig: Die weltweiten Aktienmärkte stiegen um 1,4% (in USD), während die globalen Staatsanleihen um 0,1% zulegten (in USD, ungesichert). Die wichtigsten Themen des Monats waren:

- Anhaltende Verbesserung der wirtschaftlichen Aktivität, wenn auch uneinheitlich.

- Die Gesamtinflationsraten sind rückläufig, aber die Kerninflationsraten erweisen sich hartnäckiger als erwartet.

- Die Bank of Japan (BoJ) ließ ihre Geldpolitik bei der ersten Sitzung unter Kazuo Ueda unverändert.

Nach den Bankenturbulenzen im März ließen die Ansteckungsrisiken im Bankensektor im April weitgehend nach und die allgemeinen Stress- und Ausfallmaßnahmen blieben gedämpft. Gegen Monatsende tauchten erneut Bedenken hinsichtlich der First Republic Bank auf, die jedoch nur von kurzer Dauer waren, da JP Morgan die Bank im Rahmen einer von der Regierung begleiteten Transaktion übernahm. Die geopolitischen Spannungen - der Konflikt im Sudan und die chinesischen Militärübungen in der Nähe von Taiwan - hatten kaum Auswirkungen auf die Märkte. Die implizite Volatilität für Aktien und US-Staatsanleihen ist stark zurückgegangen - ein Drittel gegenüber ihren Höchstständen im März. Obwohl die OPEC+ eine unerwartete Drosselung der Fördermengen um etwa eine Million Barrel pro Tag ankündigte, schlossen die Rohölpreise den Monat kaum verändert ab. Der Goldpreis stieg weiter und erreichte kurzzeitig die 2000-Dollar-Marke, Kupfer fiel um 4.7% (in USD). Die US-Unternehmensgewinne fielen im ersten Quartal mit -3,7% gegenüber dem Vorjahr bislang besser als erwartet aus.

USA: Anhaltendes Wachstum; Inflation sinkt weiter; festgefahrene Situation bei der Schuldenobergrenze

Die US-Wirtschaft verzeichnete im ersten Quartal 2023 ein respektables Wachstum von 1,1% (ggü. dem Vorquartal, annualisiert), was jedoch knapp unter den Konsens-erwartungen lag. Die Lage auf dem Arbeitsmarkt blieb angespannt: Die Arbeitslosenquote sank leicht auf 3,5% - nahe dem Tiefststand der letzten Jahrzehnte - und im März wurden fast 250.000 neue Arbeitsplätze geschaffen. Die Einkaufsmanagerindizes lieferten im April ein uneinheitliches Konjunkturbild: Die Dynamik im Dienstleistungssektor hielt an, während sich das verarbeitende Gewerbe schwächer entwickelte. Die Gesamtinflationsrate fiel um einen vollen Prozentpunkt auf 5% (im Jahresvergleich), während die Kerninflation auf 5,6% anstieg. Die politischen Entwicklungen standen im Blickpunkt: Biden kündigte seine Kandidatur für eine Wiederwahl im Jahr 2024 an, allerdings war die Schuldengrenze in den USA das zentrale Thema. Die Republikaner befürworten eine straffere Fiskalpolitik und wollen die Ausgaben eindämmen, während die demokratischen Abgeordneten eine bedingungslose Anhebung des Schuldenlimits befürworten.

Europa: Stagnierende Produktion; hartnäckige Kerninflation; Staats-besuche im Mittelpunkt des Interesses

Das Wirtschaftswachstum im Euroraum belief sich im ersten Quartal 2023 auf mäßige 0,1% (ggü. Vorquartal) (nach einem bescheidenen Rückgang von 0,1% im vierten Quartal). Die monatlichen BIP-Daten für das Vereinigte Königreich weisen für Januar und Februar ein Wachstum von 0,4% aus. Allerdings verbesserten sich die Umfragedaten im April - sowohl der britische als auch der Eurozone Composite Einkaufsmanagerindex wuchsen so schnell wie seit einem Jahr nicht mehr - wenngleich eine deutliche Divergenz zwischen dem Dienstleistungssektor (expandierend) und dem verarbeitenden Gewerbe (schrumpfend) zu verzeichnen war. Die Gesamtinflationsraten im Euroraum und im Vereinigten Königreich gingen im Jahresvergleich auf 6,9% bzw. 10,1% zurück. Demgegenüber stieg die Kerninflation in der Eurozone auf 5,7%, während sie im Vereinigten Königreich mit 6,2% unverändert blieb. Der Staatsbesuch Macrons in China sorgte für einige Kritik, nachdem er sich von der Achse USA-Taiwan distanziert hatte. Derweil fiel Bidens freundschaftlicher Besuch in Irland auf den 25. Jahrestag des Karfreitagsabkommens.

Übrige Welt: Erholung in China; Inflation in Japan; erste Sitzung der BoJ unter dem neuen Notenbankchef Ueda

Chinas wirtschaftlicher Aufschwung setzte sich fort, nachdem das BIP im ersten Quartal 2023 um mehr als die erwarteten 4,5% (ggü. Vorjahr) wuchs, obwohl die NBS-Einkaufsmanagerindizes eine schwächere Aktivität im April signalisierten - insbesondere im verarbeitenden Gewerbe. Trotz der Erholung entwickelten sich die Gesamt- und Kerninflationsraten im März mit jeweils 0,7%, weiterhin verhalten. In Japan ging die Gesamtinflation auf 3,2% zurück, allerdings kletterte die Kerninflation im Februar auf 3,8% und somit auf den höchsten Wert seit 1981. Die erste Sitzung von Kazuo Ueda als Gouverneur der BoJ endete erwartungsgemäß ohne eine Änderung der Geldpolitik und die Konjunkturmaßnahmen wurden unverändert beibehalten. Gleichwohl leitete er eine langfristige Überprüfung der Geldpolitik der Bank ein, was weithin als ein Signal für eine künftig flexiblere Strategie verstanden wurde.

Wertentwicklung per 30.04.2023 (in lokaler Währung)

| Anleihen | Rendite | 1 Monat | seit 1.1. |

|---|---|---|---|

| USA 10 Jahre | 3,43% | 0,9% | 4,4% |

| UK 10 Jahre | 3,72% | -1,3% | 1,4% |

| CH 10 Jahre | 1,05% | 1,2% | 4,5% |

| DE 10 Jahre | 2,31% | 0,1% | 2,8% |

| IG global (hdg $) | 4,89% | 0,8% | 4,0% |

| HY global (hdg $) | 9,22% | 0,3% | 3,3% |

| Aktienindizes | Kurs | 1 Monat | 1 Jahr |

|---|---|---|---|

| MSCI World($) | 8.754 | 1,8% | 9,6% |

| S&P 500 | 4.169 | 1,6% | 9,2% |

| MSCI UK | 14.779 | 3,6% | 6,9% |

| SMI | 11.437 | 4,1% | 9,4% |

| Eurostoxx 50 | 4.359 | 1,8% | 16,4% |

| DAX | 15.922 | 1,9% | 14,4% |

| CAC | 7.492 | 3,0% | 16,8% |

| Hang Seng | 19.895 | -2,4% | 1,0 |

| MSCI EM ($) | 505 | -1,1% | 2,8 |

| Währungen (handelsgewichtet) | 1 Monat | 1 Jahr |

|---|---|---|

| US-Dollar | 0,1% | -1,2% |

| Euro | 1,0% | 2,8% |

| Japanischer Yen | -1,8% | -3,4% |

| Britisches Pfund | 0,6% | 1,6% |

| Schweizer Franken | 2,1% | 1,8% |

| Chinesischer Yuan | -0,2% | -0,8% |

| Rohstoffe | Kurs | 1 Monat | 1 Jahr |

|---|---|---|---|

| Gold ($/Unze) | 1.990 | 1,1% | 9,1% |

| Brent ($/Barrel) | 79.54 | -0,3% | -7,4% |

| Kupfer ($/Tonne) | 8.577 | -4,7% | 2,5% |

Quelle: Bloomberg, Rothschild & Co.

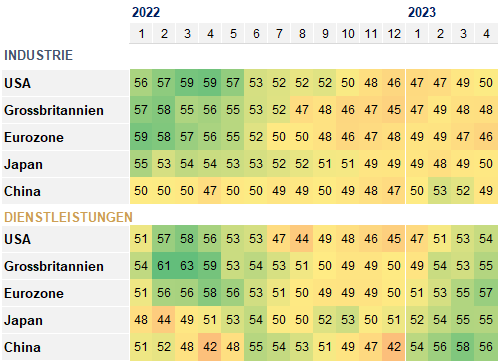

Globale Einkaufsmanagerindizes

50 Punkte bedeuten ein unverändertes Niveau

Quellen: Bloomberg, Rothschild & Co., S&P Global, National Bureau of Statistics of China, 01.01.2022 – 30.04.2023