Monatlicher Marktrückblick: März 2023

Investment Communications Team, Investment Strategist Team, Wealth Management

Investment Communications Team, Investment Strategist Team, Wealth Management

Rückblick: Bankenstress rückt in den Fokus

Trotz Sorgen um das Bankensystem stiegen globale Aktien im März um 3,1% (in USD), obwohl der MSCI World Banks Index um 12,2% nachgab. Globale Staatsanleihen legten um 3,7% zu (USD, ungesichert). Die wichtigsten Themen des Monats waren:

-

- Die Konjunktur bleibt robust, während die Inflation allmählich zurückgeht;

- Wichtige Zentralbanken erhöhen trotz der Bankensorgen weiterhin die Leitzinsen;

- China kündigt für 2023 ein neues BIP-Wachstumsziel von rund 5% an.

Nach dem Zusammenbruch der Silicon Valley Bank und der anschliessenden Übernahme der Credit Suisse durch die UBS machte sich im März die Angst vor einer Ansteckung anderer Banken breit. Die Behörden reagierten schnell: Die Federal Reserve und die Schweizerische Nationalbank kündigten neue Kreditprogramme zur Verbesserung der Liquiditätsversorgung an. Die risikoaverse Stimmung der Anleger führte zu einem starken Anstieg bei Staatsanleihen und Gold (+7,8% auf $1,969/Unze). An den Aktienmärkten gerieten die konjunkturabhängigen Sektoren unter Druck, während sich Aktien des Technologiesektors dank sinkender Anleiherenditen besser entwickelte.

USA: Robuste Wirtschaft; Inflation ebbt ab; Fed bleibt auf Kurs

Mit dem Anstieg der Einkaufsmanagerindizes für das verarbeitende Gewerbe und den Dienstleistungssektor nahm die Wirtschaftsaktivität im März weiter zu. Auch die Daten für den Arbeitsmarkt waren robust: Die Arbeitslosenquote stieg auf 3,6%, was im histo-rischen Vergleich noch niedrig ist, und es wurden über 300.000 neue Arbeitsplätze geschaffen. Die Echtzeitdaten für das BIP im ersten Quartal liegen bei gesunden 2,5% (ggü. Vorquartal, annualisiert). Die Gesamt- und die Kerninflationsrate gingen weiter auf 6% bzw. 5,5% (ggü. Vorjahr) zurück. Trotz der Bedenken hinsichtlich der Finanzstabilität legte die Fed bei der Normalisierung der Leitzinsen keine Pause ein und hob ihren Zinssatz um 25 Basispunkte auf 4,75% bis 5% an. Die mittlere Schätzung der FOMC-Mitglieder geht von einem Leitzins oberhalb der 5%-Marke zum Jahresende aus.

Europa: Hartnäckige Inflation; EZB, BoE und SNB erhöhen die Zinsen

Konjunkturdaten signalisierten im März eine weiterhin robuste Wirtschaftsentwicklung: Die Einkaufsmanagerindizes für den Euroraum und das Vereinigte Königreich verharrten im expansiven Bereich (in Europa beschleunigten sie sich sogar), während der deutsche Ifo-Geschäftsklimaindex den fünften Monat in Folge anstieg. Die Gesamtinflation in der Eurozone ging im März auf 6,9% zurück, während die Kerninflation auf ein Rekordhoch von 5,7% kletterte. Die britische Inflation überraschte im Februar mit einem erneuten Anstieg der Gesamt- und der Kerninflationsrate auf 10,4% bzw. 6,2%. Die großen Zentralbanken setzten die Erhöhungen ihrer Leitzinsen fort, darunter die EZB (+0,5% auf 3%), die BoE (+0,25% auf 4,25%) und die SNB (+0,5% auf 1,5%). Die EZB begann im März zudem mit dem Abbau ihrer Bilanz. Trotz Protesten in Frankreich hielt die Regierung Macron an ihrem Kurs fest und hob Rentenalter um zwei Jahre auf 64 Jahre an.

Übrige Welt: Wachstumsziel für China; Japanische Inflation rückläufig

In China legte der Nationale Volkskongress ein BIP-Wachstumsziel von rund 5% für 2023 fest. Zugleich wuchsen die Einzelhandelsumsätze im Februar wieder und der NBS-Einkaufsmanagerindex für das nicht-verarbeitende Gewerbe stieg im März auf den höchsten Wert seit 2011. Die chinesische Gesamtinflationsrate sank im Februar auf 1%, während die Kernrate sogar mit 0,6% noch niedriger war. In Japan ging die Inflation aufgrund von Energiesubventionen um einen Prozentpunkt auf 3,3% zurück, allerdings kletterte die Kerninflation im Februar auf 3,5%. Die japanischen Unternehmen einigten sich bei den jährlichen «Shunto»-Verhandlungen auf eine Lohnerhöhung von 3,8%. Schließlich ließ die BoJ im März ihre Geldpolitik unverändert und beendete damit die zehnjährige Amtszeit von Kuroda.

Wertentwicklung per 31.03.2023 (in lokaler Währung)

| Anleihen | Rendite | 1 Monat | seit 1.1. |

|---|---|---|---|

| USA 10 Jahre | 3,47% | 3,7% | 3,5% |

| UK 10 Jahre | 3,49% | 2,6% | 2,7% |

| CH 10 Jahre | 1,25% | 1,9% | 3,3% |

| DE 10 Jahre | 2,29% | 3,0% | 2,7% |

| IG global (hdg $) | 4,96% | 2,1% | 3,1% |

| HY global (hdg $) | 9,18% | 0,5% | 2,9% |

| Aktienindizes | Kurs | 1 Monat | 1 Jahr |

|---|---|---|---|

| MSCI World($) | 8.603 | 3,1% | 7,7% |

| S&P 500 | 4.109 | 3,7% | 7,5% |

| MSCI UK | 14.265 | -2,7% | 3,2% |

| SMI | 11.106 | 1,6% | 5,1% |

| Eurostoxx 50 | 4.315 | 2,0% | 14,3% |

| DAX | 15.629 | 1,7% | 12,2% |

| CAC | 7.322 | 0,9% | 13,4% |

| Hang Seng | 20.400 | 3,5% | 3,5% |

| MSCI EM ($) | 490 | 3,0% | 4,0% |

| Währungen (handelsgewichtet) | 1 Monat | 1 Jahr |

|---|---|---|

| US-Dollar | -1,3% | -1,3% |

| Euro | 1,2% | 1,8% |

| Japanischer Yen | 1,5% | -1,6% |

| Britisches Pfund | 0,6% | 1,0% |

| Schweizer Franken | 0,5% | -0,3% |

| Chinesischer Yuan | -0,4% | -0,6% |

| Rohstoffe | Kurs | 1 Monat | 1 Jahr |

|---|---|---|---|

| Gold ($/Unze) | 1.969 | 7,8% | 8,0% |

| Brent ($/Barrel) | 79,77 | -4,9% | -7,1% |

| Kupfer ($/Tonne) | 9.004 | 0,6% | 7,6% |

Quelle: Bloomberg, Rothschild & Co.

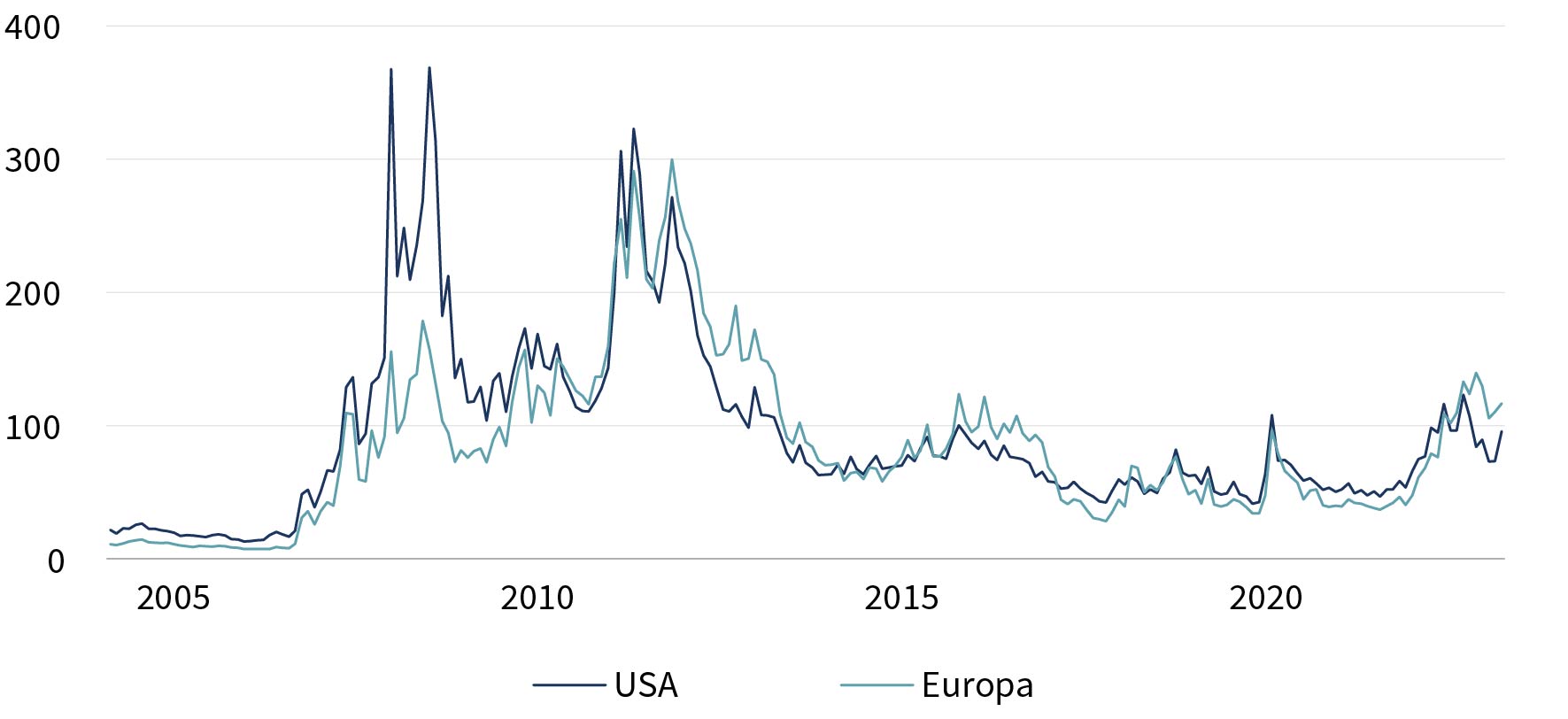

Stress im Bankensystem

Grossbanken: durchschnittliche Spreads für 5-jährige CDS (in bp)

Anmerkung: Die US-Serie besteht aus JP Morgan, Bank of America, Wells Fargo, Citigroup, Goldman Sachs und Morgan Stanley. Die EU-Serie besteht aus Banco Santander, BNP Paribas, UBS, Société Générale, Credit Suisse und Deutsche Bank Quelle: Bloomberg, Rothschild & Co., 01.01.2005 – 31.03.2023