Monatlicher Marktrückblick: November 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Aktien und Anleihen steigen dank nachlassender Inflationssorgen

Die Kapitalmärkte konnten sich im November weiter erholen: Die globalen Aktienmärkte stiegen um 7,8%, während die globalen Staatsanleihen um 4,8% zulegen konnten (beide in USD). Die wichtigsten Themen des Monats waren:

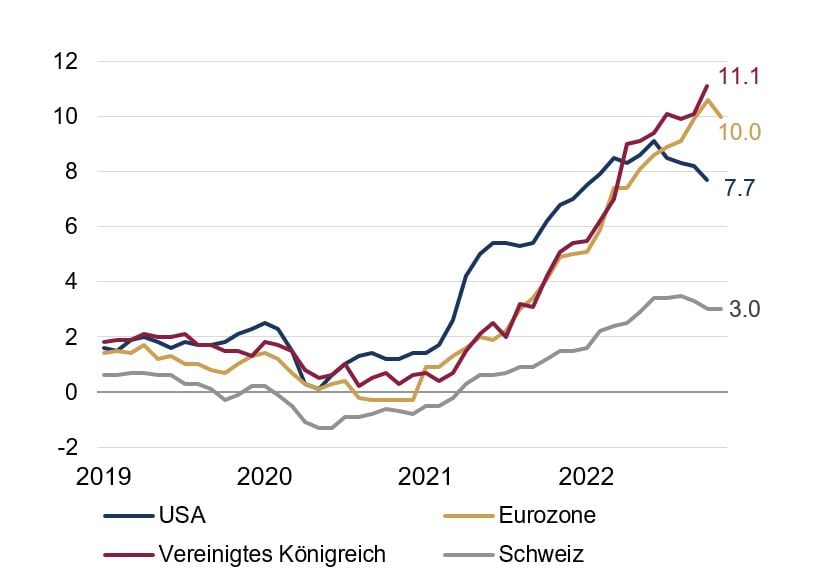

- Die US-Inflationsdaten fielen schwächer als erwartet aus, während die US-Notenbank Fed an ihrer restriktiven Geldpolitik festhielt.

- Es gab keine eindeutigen Signale für eine weltweite Rezession - die Konjunkturdaten aus den USA waren bemerkenswert robust.

- Die chinesischen Aktien erholten sich angesichts von Gerüchten über eine Lockerung der Zero-Covid-Politik.

Die Risikobereitschaft der Anleger nahm zu, nachdem die US-Inflationsdaten schwächer als erwartet ausfielen. Dadurch wurden Erwartungen unterstützt, dass die US-Notenbank ihren Zinserhöhungszyklus verlangsamen oder sogar beenden könnte. Mehrere Währungen konnten sich gegenüber dem US-Dollar erholen - der Euro stieg wieder über die Parität, während das Pfund Sterling die Marke von 1,20 durchbrach. Die Entwicklung der Rohstoffe war uneinheitlich: Brent und WTI Rohöl fielen auf 85 bzw. 80 USD pro Barrel, während Gold um 8% (in USD) zulegte. Die europäischen Erdgaspreise stiegen sprunghaft an, lagen aber immer noch deutlich unter den Höchstständen des Sommers. Hingegen mussten Kryptowährungen nach dem Insolvenzantrag von FTX starke Einbußen hinnehmen - Bitcoin fiel um fast 20%. Außerdem meldeten die US-Unternehmen im dritten Quartal ein Gewinnwachstum von 2,2%, das durch starke Zahlen aus dem Energiesektor unterstützt wurde (basierend auf 94% der S&P 500 Unternehmen, die berichtet haben).

USA: Überraschung beim Verbraucherpreisindex, restriktive Fed, gespaltener Kongress

Die Konjunkturdaten aus den USA sahen weiterhin robust aus, während die Stimmungs-indikatoren eher gemischt ausfielen: So ging der vielbeachtete ISM Einkaufsmanager-index für das verarbeitende Gewerbe im November leicht auf 49,0 zurück. Die Lage am Arbeitsmärkt schien stabil zu sein: Die Arbeitslosenquote stieg leicht auf 3,7%, was im historischen Vergleich immer noch niedrig ist. Der US-Verbraucherpreisindex überraschte im Oktober mit einem Rückgang: Die Gesamtrate sank auf 7,7% (von 8,2%, im Jahresvergleich), während die Kerninflationsrate geringfügig auf 6,3% zurückging. Die Fed hob ihren Zielsatz zum vierten Mal in Folge um 75 Basispunkte auf 3,75 - 4,0% an. Wichtig ist, dass von einer Neuausrichtung der Geldpolitik nie die Rede war: Powell deutete an, dass die Zinssätze ein höheres Niveau erreichen könnten als bisher angenommen, wobei künftige Zinserhöhungen in kleineren Schritten erfolgen könnten. Bei den Zwischenwahlen gelang es den Republikanern nicht einen klaren Sieg zu erringen. Die Demokraten behielten die Kontrolle über den Senat, verloren aber die Mehrheit im Repräsentantenhaus.

Europa: Höchststand bei der Inflation der Eurozone erreicht? Zinserhöhungen der BoE; Regierungserklärung in UK

Der Einkaufsmanagerindex für den Euroraum fiel - obwohl leicht rückläufig - besser als erwartet aus und legte im November leicht zu. Ansonsten könnte die Inflationsrate der Eurozone im November ihren Höchststand erreicht haben: sie ging auf 10,0% (von 10,6% im Jahresvergleich) zurück. Die britische Gesamtinflation stieg mit etwas Verzögerung auf 11,1% (im Oktober), wobei diese Entwicklung allerdings auf die jüngste Anhebung der Preisobergrenze für Energie zurückzuführen ist. Die Bank of England hob ihren Leitzins um 75 Basispunkte auf 3,0% an, erschien aber immer noch zögerlich, nachdem sie schwache Wachstumsaussichten für das Inland prognostiziert hatte. Der Gouverneur der BoE Bailey deutete jedoch an, dass weitere Zinserhöhungen zu erwarten sind. Die mit Spannung erwartete britische Regierungserklärung umfasst eine kurzfristige finanzpolitische Lockerung - vor allem aufgrund der gewährten Unterstützung für die Energiepreisobergrenze - mit progressiven Steuererhöhungen.

Übrige Welt: Chinas Null-Covid-Politik; Inflation in Japan

Gerüchte, dass Peking einen Plan für die Aufhebung seiner strengen Covid-Maßnahmen vorlegen würde, lösten einen Kurssprung aus: Der Hang Seng Index stieg im November um mehr als ein Viertel und konnte damit die Verluste vom Oktober (in Landeswährung) mehr als wettmachen. Allerdings erschwerten ein Anstieg der Covid-Fallzahlen, erneute örtliche Lockdowns und landesweite Proteste die chinesische Wiedereröffnung. Darüber hinaus trafen sich die Präsidenten Xi und Biden auf dem G20-Gipfel zum ersten Mal persönlich. Dabei vereinbarten sie die Zusammenarbeit in wichtigen Bereichen wieder aufzunehmen, trotz ihrer gegensätzlichen strategischen Positionen und der anhaltenden Spannungen in der Taiwan-Frage. In Japan nahm der Inflationsdruck weiter zu: Der Verbraucherpreisindex stieg auf 3,7% und damit auf den höchsten Wert seit der Mehrwertsteuererhöhung im Jahr 2014.

Wertenentwicklung (per 30.11.2022 in lokaler Währung)

| Anleihen | Rendite | 1 Monat | Seit 1.1. |

|---|---|---|---|

| USA 10 Jahre | 3,61% | 3,6% | -13,9% |

| UK 10 Jahre | 3,16% | 3,1% | -14,3% |

| CH 10 Jahre | 1,11% | 0,3% | -8,2% |

| DE 10 Jahre | 1,93% | 1,4% | -15,1% |

| IG global (hdg $) | 5,00% | 4,4% | -13,6% |

| HY global (hdg $) | 9,23% | 4,3% | -11,1% |

| Aktienindizes | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| MSCI World($) | 331 | 7,8% | -15,0% |

| S&P 500 | 4.080 | 5,6% | -13,1% |

| MSCI UK | 14.014 | 7,1% | 8,7% |

| SMI | 11.128 | 2,8% | -11,1% |

| Eurostoxx 50 | 3.965 | 9,7% | -4,7% |

| DAX | 14.397 | 8,6% | -9,4% |

| CAC | 6.739 | 7,6% | -3,0% |

| Hang Seng | 18.597 | 26,8% | -17,8% |

| MSCI EM ($) | 493 | 14,8% | -19,0% |

| Währungen (handelsgewichtet) | 1 Monat | Seit 1.1. |

|---|---|---|

| US-Dollar | -3,3% | 8,4% |

| Euro | 1,0% | -0,1% |

| Japanischer Yen | 3,1% | -12,2% |

| Britisches Pfund | 0,2% | -3,3% |

| Schweizer Franken | 1,5% | 4,8% |

| Chinesischer Yuan | -0,8% | -2,6% |

| Rohstoffe | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| Gold ($/Unze) | 1,769 | 8,3% | -3,3% |

| Brent ($/Barrel) | 85,43 | -9,9% | 9,8% |

| Kupfer ($/Tonne) | 8.227 | 9,4% | -15,5% |

Quelle: Bloomberg, Rothschild & Co.

Inflationsraten

Veränderungen gegenüber dem Vorjahr (in %)

Rothschild & Co, Bloomberg, 01.01.2019 - 30.11.2022