Commentaire mensuel des marchés: Novembre 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Résumé : actions et obligations en forte hausse sur fond d’apaisement des craintes d'inflation

Les marchés financiers mondiaux ont poursuivi leur redressement en novembre : les actions ont gagné 7,8 %, tandis que les obligations d’État augmentaient de 4,8 % (en USD dans les deux cas). Les principaux thèmes abordés sont les suivants :

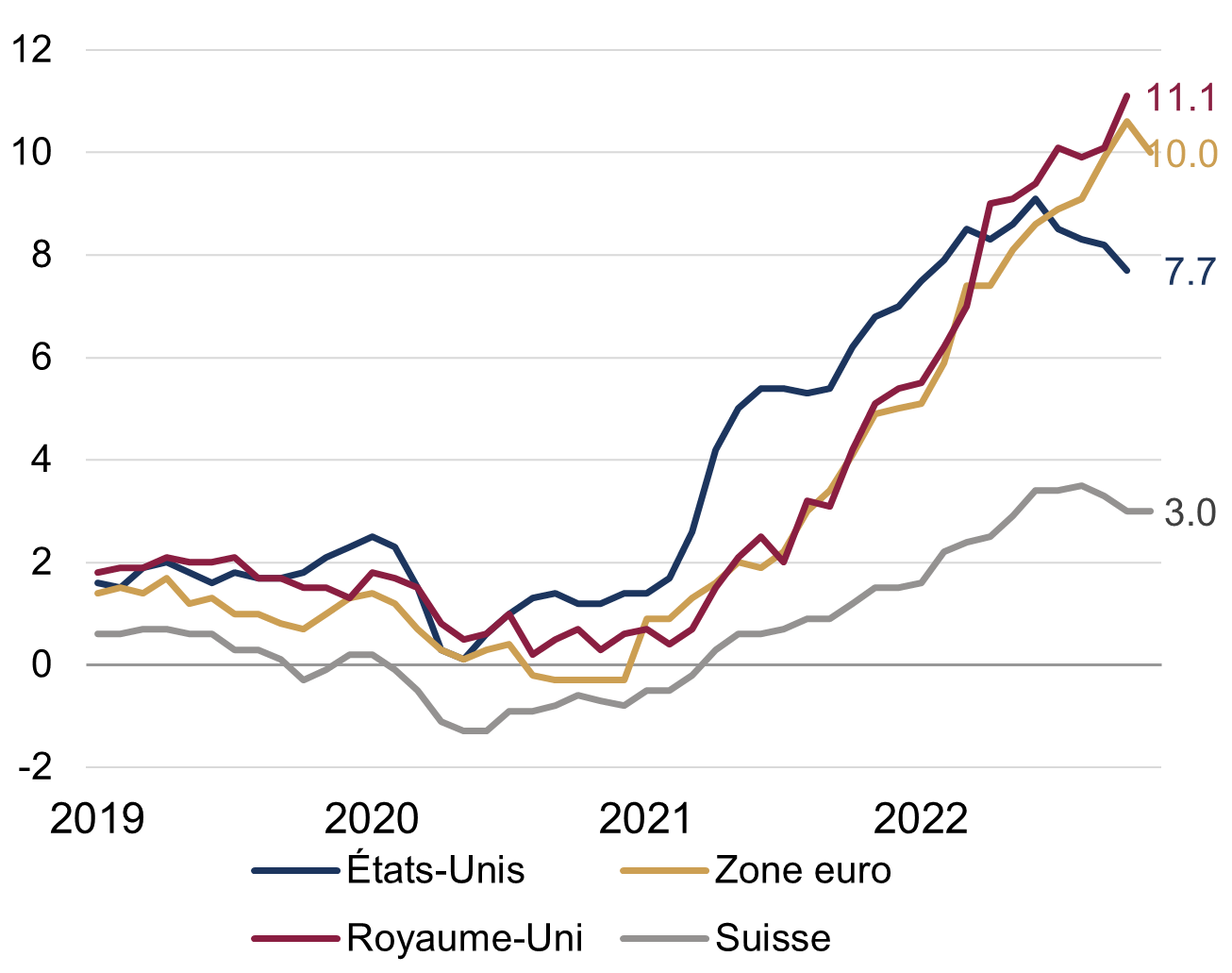

- Les taux d’inflation des États-Unis ont été plus faibles que prévus, tandis que la Fed a conservé un ton « hawkish » ;

- Il n’y a pas eu de signes manifestes d’une récession mondiale – les chiffres économiques américains restent particulièrement solides ;

- Les actions chinoises se sont redressées sur fond de rumeurs annonçant un assouplissement de la politique « zéro covid ».

L’appétence au risque s’est renforcée à la suite de chiffres d’inflation plus faibles que prévus aux États-Unis, ce qui a alimenté l’espoir que la Réserve fédérale américaine (Fed) ralentisse son cycle de resserrement, voire y mette fin. Plusieurs devises ont rebondi face au dollar américain, l’euro revenant à parité tandis que la livre sterling franchissait la barre des 1,20. Les matières premières ont été mitigées : les pétroles Brent et WTI ont chuté à 85 et 80 dollars le baril (respectivement), mais l’or a augmenté de 8 % (en USD). Les prix du gaz naturel européen ont également bondi, mais sont restés bien en deçà de leurs sommets estivaux. Les cryptoactifs ont quant à eux beaucoup souffert après le dépôt de bilan de FTX - le bitcoin a chuté de près de 20 %. Enfin, les entreprises américaines affichent un taux de croissance des bénéfices de 2,2 % pour le 3e trimestre, soutenu par les bons chiffres du secteur de l'énergie (sur la base de 94 % des entreprises du S&P 500).

États-Unis : IPC surprise, Fed toujours hawkish, Congrès divisé

Les résultats économiques des États-Unis restent solides, malgré des données d’enquête plus mitigées : l'indice PMI manufacturier ISM, très surveillé, s'est par exemple légèrement contracté en novembre à 49,0. Le marché de l’emploi semble toujours sain : le taux de chômage a légèrement augmenté à 3,7 %, ce qui reste faible par rapport aux normes historiques. L'IPC américain a surpris à la baisse en octobre : le taux global est tombé à 7,7 % (contre 8,2 % précédemment en glissement annuel), tandis que l'IPC sous-jacent a légèrement baissé à 6,3 %. Pour la quatrième fois de suite, la Fed a relevé son taux cible de 75 points de base, le portant à 3,75 - 4,0 %. Il est important de noter qu’il n’a pas été question d’un changement de politique : M. Powell a indiqué que les taux pourraient finir par être plus élevés que prévus, mais que les hausses futures pourraient également être de moindre ampleur. Les élections de mi-mandat n’ont pas débouché sur une franche victoire des républicains : les démocrates conservent le contrôle du Sénat, même s’ils cèdent celui de la Chambre des Représentants.

Europe : l’inflation à son plus haut ? ; la Banque d’Angleterre relève ses taux ; déclaration d’automne du Royaume-Uni

Bien qu’il se situe légèrement en terrain récessionniste, le PMI composite de la zone euro a été meilleur que prévu en novembre, s’inscrivant en légère hausse. L’IPC global de la zone euro pourrait également avoir passé son pic, revenant à 10,0 % (contre 10,6 % précédemment en glissement annuel). Quelque peu en retard, l’inflation globale du Royaume-Uni a atteint 11,1 % (en octobre), bien que cela s’explique par le dernier relèvement du plafond des prix de l’énergie. La Banque d’Angleterre a relevé son taux directeur de 75 pb à 3,0 %, mais s’est malgré tout montrée hésitante, prévoyant un taux de croissance intérieure peu élevé alors que M. Bailey indiquait qu’il y aurait de nouvelles hausses de taux. La très attendue « déclaration d’automne du Royaume-Uni » a révélé un relâchement budgétaire à court terme - dû en grande partie au soutien du gouvernement pour le plafonnement des prix de l'énergie - avec des mesures d'augmentation des impôts plus progressives.

Reste du monde : politique zéro covid en Chine, inflation au Japon

Les rumeurs selon lesquelles Pékin serait en train de préparer une feuille de route pour la levée de ses mesures rigoureuses de lutte contre la covid ont provoqué une vive réaction des marchés : l'indice Hang Seng a bondi de plus d'un quart en novembre, faisant plus qu'effacer les pertes du mois d’octobre (en monnaie locale). Mais la recrudescence des cas de covid, les nouvelles mesures localisées de confinement et les manifestations dans l’ensemble du pays sont venues compliquer le processus de réouverture de la Chine. Par ailleurs, Xi et Biden se sont rencontrés pour la première fois en personne à l’occasion du sommet du G20, convenant de reprendre la coopération dans des domaines clés, malgré leur rivalité stratégique et les tensions persistantes au sujet de Taïwan. Au Japon, les pressions inflationnistes ont continué de s'intensifier : l'IPC global a atteint 3,7 %, son niveau le plus élevé depuis l’augmentation de la taxe sur les ventes en 2014.

Synthèse des marchés (au 30.11.2022 en monnaie locale)

| Obligations | Rend. | 1 m % | 1 an % |

|---|---|---|---|

| US 10 ans | 3,61% | 3,6% | -13,9% |

| UK 10 ans | 3,16% | 3,1% | -14,3% |

| Suisse 10 ans | 1.11% | 0.3% | -8,2% |

| Allemagne 10 ans | 1,93% | 1,4% | -15,1% |

| IG monde (couv. $) | 5,00% | 4,4% | -13,6% |

| HY monde (couv. $) | 9,23% | 4,3% | -11,1% |

| Indices boursiers | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| MSCI World($) | 331 | 7,8% | -15,0% |

| S&P 500 | 4 080 | 5,6% | -13,1% |

| MSCI UK | 14 014 | 7,1% | 8,7% |

| SMI | 11 128 | 2,8% | -11,1% |

| Eurostoxx 50 | 3 965 | 9,7% | -4,7% |

| DAX | 14 397 | 8,6% | -9,4% |

| CAC | 6 739 | 7,6% | -3,0% |

| Hang Seng | 18 597 | 26,8% | -17,8% |

| MSCI EM ($) | 493 | 14,8% | -29.4% |

| Devises (taux nominal pondéré) | 1 m % | 1 an % |

|---|---|---|

| Dollar américain | -3,3% | 8,4% |

| Euro | 1,0% | -0,1% |

| Yen | 3.1% | -12,2% |

| Livre sterling | 0,2% | -3.3% |

| Franc suisse | 1,5% | 4,8% |

| Yuan chinois | -0,8% | -2,6% |

| Autres | Niveau | 1 m % | 1 an % |

|---|---|---|---|

| Or ($/once) | 1,634 | -1.6% | -10.7% |

| Brent ($/b) | 94.83 | -7.8% | 21.9% |

| Cuivre ($/t) | 7,522 | -2.1% | -22.8% |

Source : Bloomberg, Rothschild & Co.

Taux de l’inflation globale

En glissement annuel en %

Source : Rothschild & Co., Bloomberg, 01.01.2019 – 30.11.2022