Warum der US-Mittelstand attraktiv für Private-Equity-Investoren ist

Beim Stichwort «US-Wirtschaft» denken die Meisten an die Milliarden-Dollar-Unternehmen und globalen Tech-Konzerne, die die Börsenindizes dominieren. Das ist der Grund, wieso das Segment der mittelständischen Unternehmen häufig übersehen wird.

Der Mittelstand ist definiert als das Segment der amerikanischen Unternehmen mit einem Jahresumsatz von 10 Millionen bis 1 Milliarde US-Dollar. In den USA gibt es mehr als 200’000 solcher Unternehmen, die zusammen einen Umsatz von 10 Billionen US-Dollar generieren und etwa 50 Millionen Menschen beschäftigen. Auch, wenn nur 3 % aller US-Unternehmen zum Mittelstand gehören, ist er doch für ein Drittel der Arbeitsplätze und des Bruttoinlandsprodukts und in den USA verantwortlich. Diese Zahlen zeigen eindrucksvoll, wie wichtig der Mittelstand für die US-Wirtschaft ist: Wäre er ein eigenes Land, wäre er die fünftgrösste Wirtschaft der Welt!

In der Vergangenheit hat sich der US-«Midmarket» als sehr widerstandsfähig gegenüber Unsicherheiten erwiesen. Zum Beispiel hat der Mittelstand während der Finanzkrise 2007-2009 über 2 Millionen neue Jobs geschaffen, während die grossen Konzerne 3,7 Millionen Stellen abbauten. Kürzlich veröffentlichte das National Center for the Middle Market (NCMM) Daten aus seinem Mid-Year Middle Market Indicator 2022, aus denen hervorgeht, dass das Umsatzwachstum im gesamten Mittelstand gegenüber dem Vorjahreszeitraum mit 12,2 % weiterhin stark ist und nahe an dem im Dezember 2021 gemeldeten Wachstum von 12,3 % liegt. Knapp 4 von 5 Mittelstandsunternehmen meldeten einen höheren Umsatz als vor einem Jahr und mehr als die Hälfte dieser Unternehmen verzeichnete sogar ein Umsatzwachstum von 10 % oder mehr pro Jahr. Das Rekordwachstum bei den geschaffenen Stellen aus 2021 setzte sich auch im Jahr 2022 fort: 58 % der mittelständischen Unternehmen haben ihre Belegschaft vergrössert.

Der Mittelstand ist sehr attraktiv für Private-Equity-Investoren, weil er stark fragmentiert ist und den Unternehmen Chancen auf organisches Wachstum und Wachstum durch Übernahmen bietet. Mittelständische Firmen bieten ausserdem zumeist mehr Spielraum für betriebliche Verbesserungen als die grössere Konkurrenz. Sie sind flexibler und besser positioniert, um schnell auf Veränderungen zu reagieren, Innovationen anzunehmen und Wachstums- und Marktchancen zu nutzen. Für Private-Equity-Investoren liegen die wichtigsten Wertschöpfungstreiber vor allem im Umsatzwachstum und in der Margenausweitung. Gleichzeitig sind die Unternehmen weniger auf den Einsatz von Fremdkapital angewiesen, da bei Transaktionen im Mittelstand durchweg weniger Fremdkapital eingesetzt wird als bei Übernahmen in grösseren Unternehmen. Niedrigere Bewertungen bei Übernahmen sind ein anderer Faktor, die Private-Equity-Fonds mittelständischer Unternehmen attraktiv machen. Laut einer Studie von Pinebridge1, einem weltweit tätigen Vermögensverwalter, lagen die Bewertungsmultiplikatoren für Übernahmen mittelgrosser Unternehmen in den vergangenen sieben Jahren im Durchschnitt um 16 % niedriger als für grössere Unternehmen.

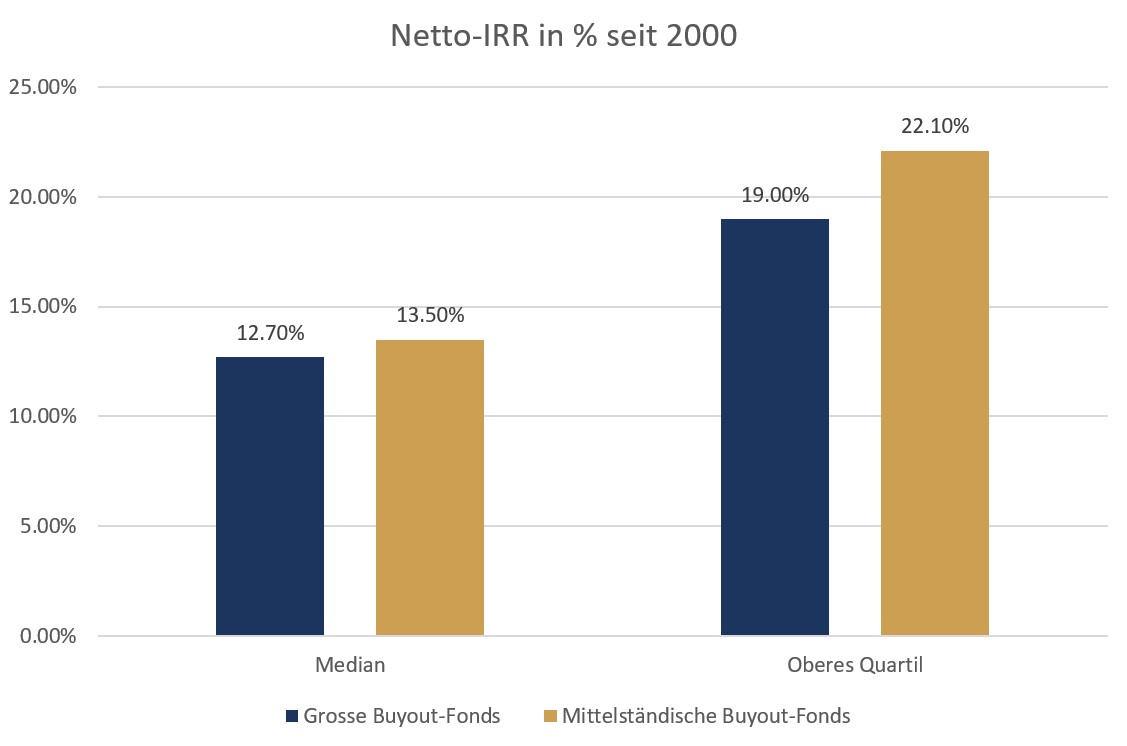

Daher ist es nicht überraschend, dass Private-Equity-Investments in Buyouts mittelständischer Unternehmen höhere Erträge liefern als Investitionen am oberen Ende der Skala. Dies deutet darauf hin, dass ein erhebliches Performance-Gefälle zwischen erstklassigen Buyout-Fonds, die sich auf mittelständische Unternehmen konzentrieren, und solchen besteht, die sich auf Buyouts grosser Unternehmen konzentrieren. Die folgende Grafik zeigt, dass Buyout-Fonds aus dem oberen Quartil des Mittelstands seit dem Jahr 2000 eine Netto-IRR von 22,1 % erwirtschafteten, wohingegen Buyout-Fonds grosser Unternehmen aus dem oberen Quartil lediglich eine IRR von 19,0 % erreichten. Damit liegt die Netto-IRR bei den Mittelstands-unternehmen mit der besten Performance um deutliche 3,1 % höher. Letztlich bestätigt dieser Rendite-unterschied nicht nur, dass Investitionen in mittelständische Unternehmen zu einer Outperformance gegenüber Investitionen in grosse Unternehmen führen können, sondern auch, dass die Outperformance umso grösser ausfällt, wenn man mit den richtigen Vermögensverwaltern zusammenarbeitet. Die Tatsache, dass der Performanceunterschied zwischen grossen Buyout- und mittelständischen Buyout-Fonds im Median nur 0,80 % p.a. beträgt, zeigt deutlich, welchen Einfluss die Auswahl des richtigen Vermögensverwalters hat.

Abbildung 1: Mittelständische Buyout-Fonds übertreffen Large-Cap-Buyout-Fonds

Quelle: BURGISS. Stand 31. Dezember 2021 Enthält Vintage Funds von 2000-2013. Region: USA.

Die Anzahl mittelständischer Unternehmen – von denen sich die meisten im Besitz ihrer Gründer befinden – wächst beständig. Darüber hinaus werden in den USA in den nächsten 25 bis 30 Jahren 30 bis 40 Billionen USD an Vermögen von der Babyboomer-Generation weitervererbt, was vermuten lässt, dass viele mittelständische Unternehmen in Familienbesitz Kapital für Wechsel im Management und andere strategische Neuausrichtungen benötigen werden. Heute verfügen weniger als 5 % der 200’000 mittelständischen Unternehmen in den USA über eine Eigenkapitalausstattung. Dies deutet darauf hin, dass es für Private-Equity-Fonds noch Einiges an Investmentmöglichkeiten gibt.

1 https://www.pinebridge.com/insights/the-potential-of-middle-market-businesses-for-private-equity-firms

Hermance Capital Partners (HCP) wurde im Jahr 2015 auf Initiative der Banque Paris Bertrand als Investmentboutique mit Schwerpunkt auf dem Privatmarkt und einem breiten Angebot an Anlagelösungen aus High-Conviction-Strategien mit attraktivem Risiko-/Ertragsprofil gegründet. Rothschild & Co übernahm die Banque Paris Bertrand einschliesslich Hermance Capital Partners im Jahr 2021. HCP hat sich eine solide Expertise im US-Mittelstandssegment aufgebaut und seinen Anlegern im Laufe der Jahre eine hervorragende Performance beschert. Im September 2022 legt Hermance seinen dritten Private-Equity-Fonds, «HCP US MidCap Fund III», auf. Der Fonds wird an den Erfolg und die Strategie seiner Vorgänger anknüpfen, indem er in bis zu zehn Fonds und 20 Co-Investments investiert und ein Portfolio von mehr als 150 Unternehmen aus dem US-Mittelstand aufbaut.