Company Insights: Wie liegen die Karten für Visa?

23.11.2022

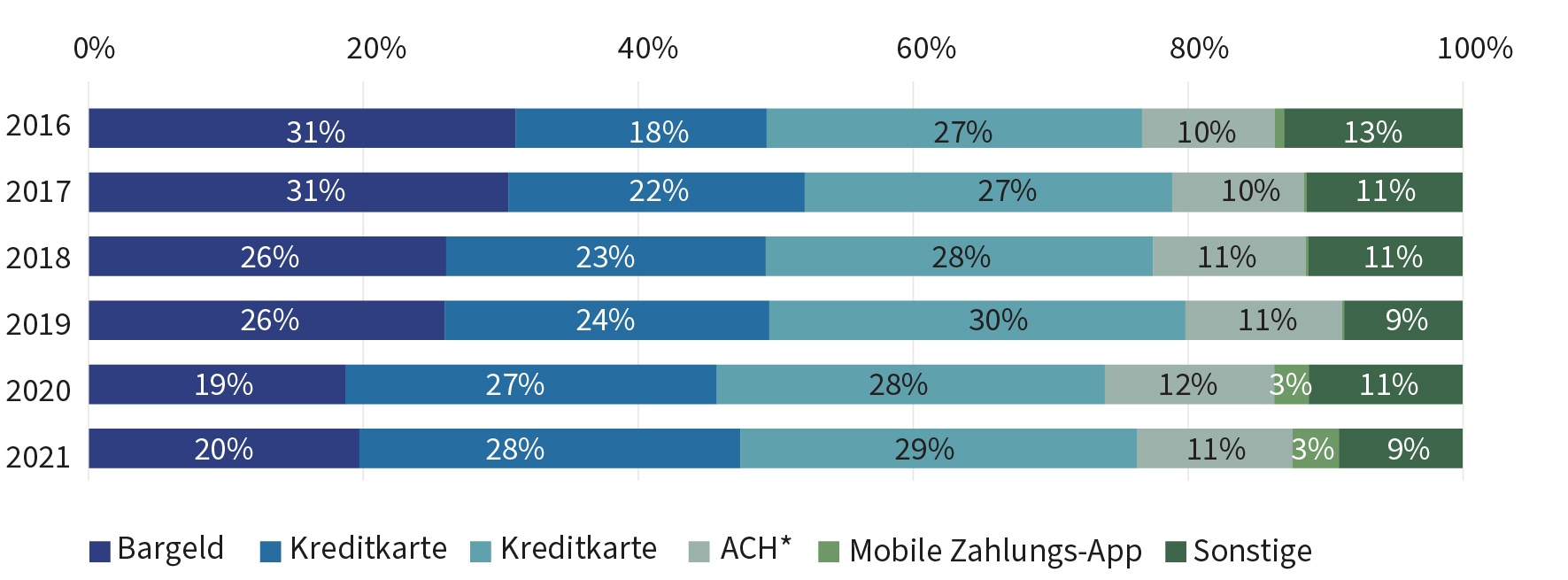

Die Gesamtausgaben der Verbraucher erreichten im Jahr 20211 fast 51 Billionen Dollar und werden bis 20252 voraussichtlich auf über 64 Billionen Dollar ansteigen. Für 57 % der Gesamtzahlungen (2021)3 verwendeten Verbraucher ihre Kredit- oder Debitkarten. Man kann also zurecht behaupten, dass die Kreditkartenindustrie ein riesiges Geschäft ist. Heutzutage sind Kredit- und Debitkarten die am häufigsten verwendete Form der digitalen Zahlung (57 % in den USA) und ersetzen zunehmend die Verwendung von Bargeld (20 % in den USA) (Abbildung 1)4. Einer der führenden Anbieter in diesem Segment ist Visa Inc. (Visa), deren Logo und Name auf 3,8 Milliarden Karten weltweit stehen.

Abbildung 1: Anteil der Methoden, die für alle Zahlungen verwendet werden (in %)

ACH = Das Automated Clearing House (ACH) ist ein elektronisches Überweisungssystem, das den Zahlungsverkehr in den Vereinigten Staaten erleichtert.

Quelle: Feststellungen aus dem Diary of Consumer Payment Choice, FED Financial Services, 2022, S.6.

Im Juni 2022 haben wir ein Gespräch mit Vasant M. Prabhu, dem Finanzvorstand von Visa, über das Kerngeschäft des Unternehmens, das Produktportfolio, den Wettbewerb und die allgemeine Marktaussicht geführt.

|

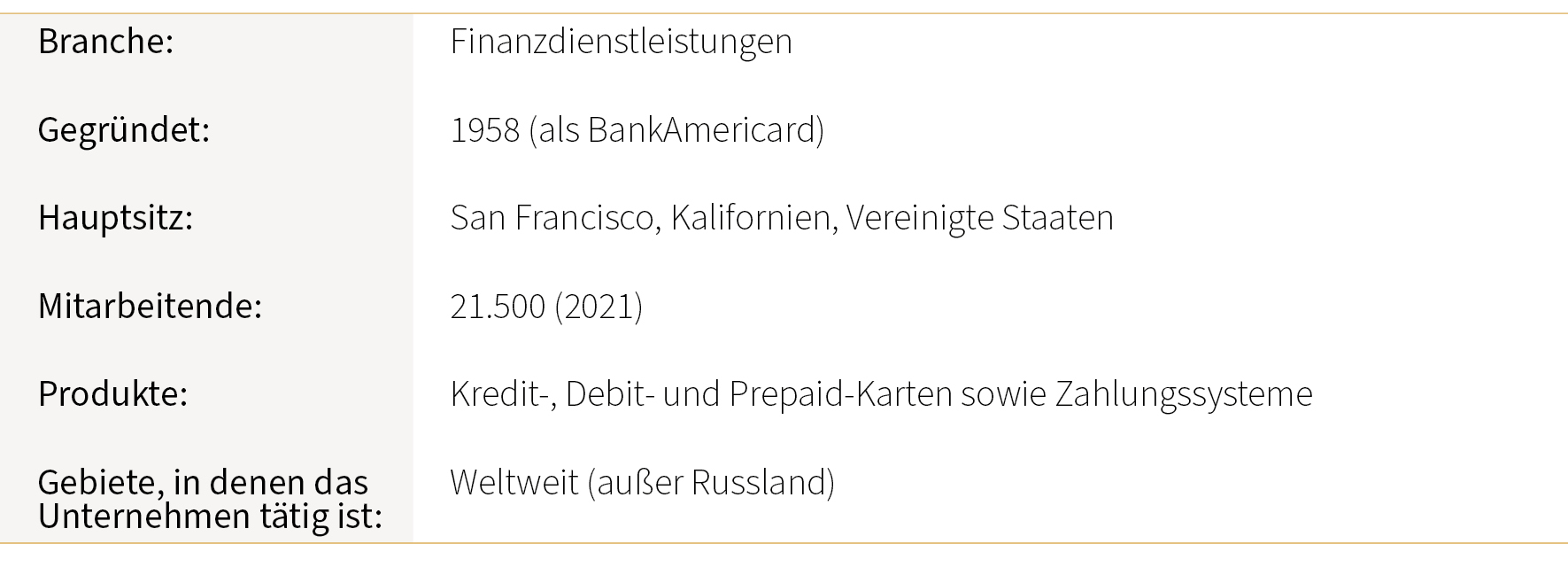

Visa, Inc. ist ein führender Anbieter von Technologien für den digitalen Zahlungs-verkehr und betreibt das größte Zahlungsnetzwerk der Welt. Visa besitzt, verwaltet und vermarktet ein Portfolio von bekannten, weithin akzeptierten Zahlungsmarken, zu denen Visa, Visa Electron, PLUS und Interlink gehören. Mit einem verstärkten Fokus auf einer mehrgleisige Strategie setzt Visa weiterhin auf Innovation sowie Partnerschaften für Lösungen außerhalb des Kartengeschäfts, darunter Echtzeitzahlungen (RTP), automatisierte Clearingstellen (ACH) und Krypto-währungen. |

Abbildung 2: Visa Kennzahlen und Fakten

F1. Vasant, können Sie unseren Lesern bitte das Geschäftsmodell von Visa kurz beschreiben?

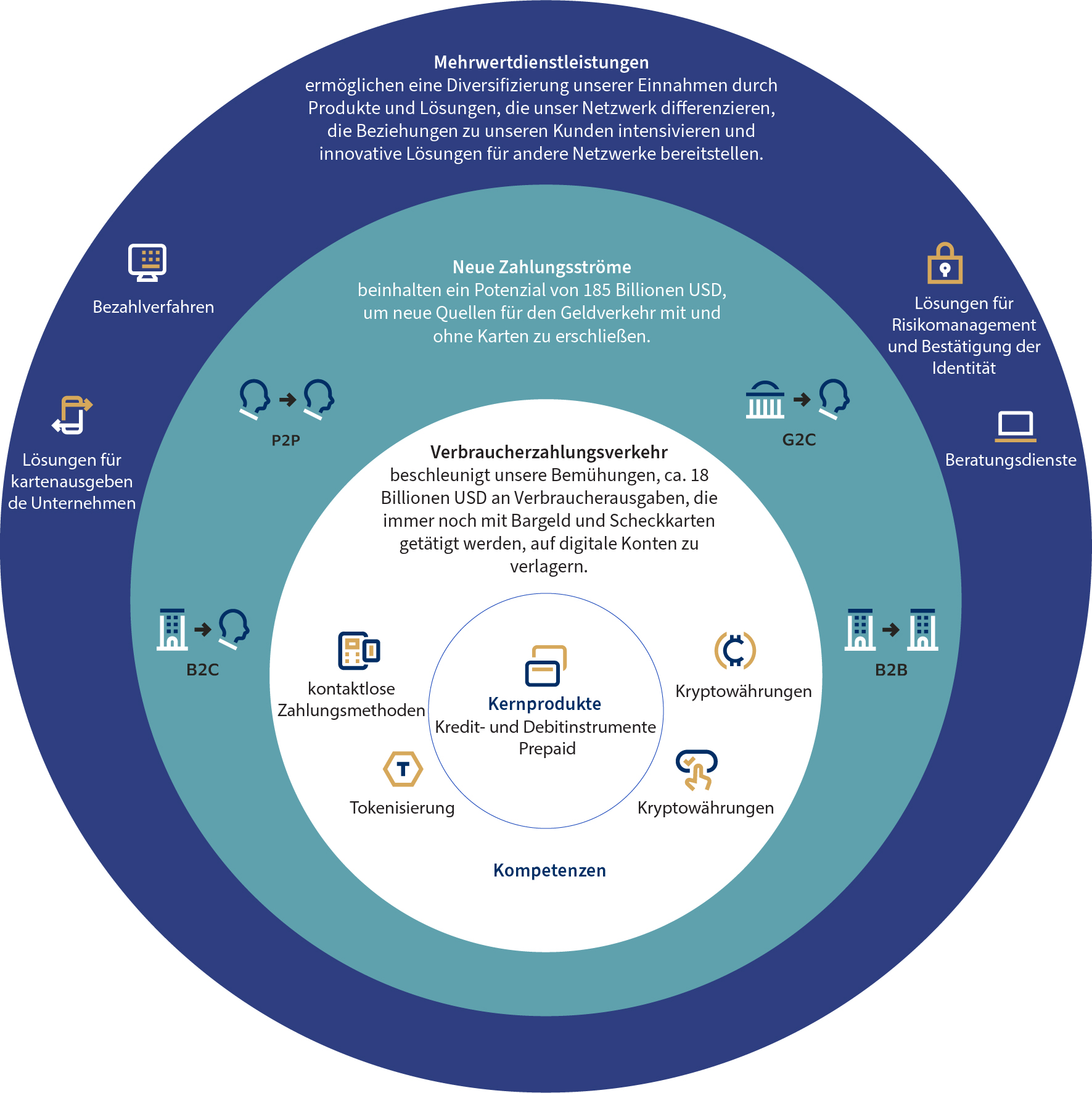

Visa ist kein Finanzinstitut. Das bedeutet, dass wir weder Karten ausgeben noch Kredite gewähren oder Gebühren für Kontoinhaber von Visa-Produkten festlegen, und auch keine Einnahmen aus diesen Aktivitäten erzielen oder ein diesbezügliches Kreditrisiko tragen. Wir verdienen Geld, indem wir den Geldfluss zwischen Verbrauchern, Händlern, Finanzinstituten, strategischen Partnern und staatlichen Stellen in mehr als 200 Ländern durch den Einsatz innovativer Technologien möglich machen und unterstützen. Das Wachstum von Visa beruht in erster Linie auf unseren Kernprodukten, die zu unseren Dienstleistungen im Bereich „Verbraucherzahlungsverkehr“ gehören (Abbildung 3), nämlich den klassischen Kredit-, Debit- und Prepaid-Karten. Darüber hinaus bieten wir die Kompetenzen, Instrumente und Lösungen an, die den Zahlungsverkehr mit Verbrauchern ermöglichen und unseren Auftraggebern helfen, zu wachsen, während der digitale Handel, neue Technologien und neue Akteure das Ökosystem des Zahlungsverkehrs weiter verändern.

Abbildung 3: Dienstleistungen von Visa

P2P = Peer-to-Peer-Dienst ist eine dezentrale Plattform, auf der zwei Personen direkt miteinander interagieren, ohne dass eine dritte Partei zwischengeschaltet ist.

B2C = Business-to-Consumer ist ein Einzelhandelsmodell, bei dem Produkte direkt von einem Unternehmen an den Endverbraucher gehen, der die Waren/Dienstleistungen für den persönlichen Gebrauch erworben hat.

B2B = Business-to-Business ist der Austausch von Produkten, Dienstleistungen oder Informationen zwischen Unternehmen.

G2B = Government-to-Business ist eine Beziehung zwischen Unternehmen und Behörden.

Quelle: Visa Annual Report, p.9

F2. Können Sie uns einige Hintergrundinformationen zu den jüngsten technologischen Entwicklungen bei Visa geben?

Wir befinden uns derzeit inmitten einer spannenden Transformation - die Zukunft ist definitiv digital. Die Pandemie hat die Verlagerung von Zahlungen mit Bargeld zu digitalen Zahlungen beschleunigt, weil die Maßnahmen der "räumlichen Distanzierung" sowie die erzwungene Schließung vieler Geschäfte vor Ort die Grenzen des Bargelds offenkundig machten und den Online-Handel begünstigten. Während der Pandemie konnten wir beobachten, wie Millionen von Menschen weltweit zum ersten Mal online einkauften. Dabei erkannten sie, dass es relativ unkompliziert ist, und haben daher mit Blick auf die Zukunft eine starke und anhaltende Präferenz für digitale Zahlungsmöglichkeiten entwickelt. Eine Funktion, die sich besonders bewährt hat, ist unsere „Tap to Pay“ Funktion, bei der Transaktionen entweder mit einer kontaktlosen Chipkarte, einem zahlungsfähigen mobilen Gerät oder einem Wearable (z. B. einer Uhr) über ein kontaktloses Zahlungsterminal durchgeführt werden. In einer Welt, in der sich die Menschen Sorgen um die Sicherheit ihrer Gesundheit machen, schätzen Kunden, die das „schmutzige“ Geld nicht mehr anfassen wollen, diese kontaktlose Funktion sehr. Außerdem verfügen wir über einen Geschäftsbereich für das „Bewegen von Geld“ unter der Bezeichnung „Visa Direct“, das eigentlich mein Lieblingsprodukt ist. Visa Direct ermöglicht eine ganze Reihe neuer Anwendungsfälle, wie z. B. digitale Zahlungen von Person zu Person (P2P), Auszahlungen (wenn Menschen schnell Geld brauchen oder bei Lohn- und Gehaltsabrechnungen auf Abruf) oder die Auszahlung von Geldern an Personen durch Regierungen.

F3. Wir erleben aktuell eine Zeit anhaltender makroökonomischer und geopolitischer Umwälzungen. Wie empfindlich reagiert Visa auf diese Entwicklungen und wie gut ist das Unternehmen Ihrer Meinung nach darauf vorbereitet?

Wenn Sie sich unser Unternehmen ansehen, werden Sie feststellen, dass es weltweit unglaublich gut diversifiziert ist. Das gilt für unsere Produkte und Dienstleistungen wie auch für zyklische und diskretionäre Ausgaben5 . Dadurch ist es sehr robust. Wir gehen in diese Zeit mit einem "Digitalisierungsmotor" für Bargeld. Dieser ist ein wichtiger Impulsgeber für unser Geschäftsmodell. Grundsätzlich hängt das Wachstum von Visa vom nominalen Wachstum6 ab , und die meisten Verbraucherausgaben betreffen Güter des täglichen Bedarfs und sind daher unerlässlich. Zugleich belegen aktuelle Daten, dass sich die Verschlechterung der wirtschaftlichen Aussichten noch nicht auf die Ausgaben der Verbraucher ausgewirkt hat. Diesen geht es finanziell weiterhin gut, genauso wie dem Arbeitsmarkt, der das Ausgabeverhalten offensichtlich begünstigt. Unser Unternehmen ist also bisher nicht davon beeinträchtigt. Allerdings sind wir keine Wirtschafts-prognostiker und wollen uns auf keinen Fall in dieses Geschäft einmischen. Unsere aktuellen Zahlen [zum Zeitpunkt dieses Gesprächs] signalisieren eine hohe Stabilität. Dennoch werden wir weiterhin sorgfältig beobachten, wie sich die diskretionären Ausgaben entwickeln.

F4. Einer der am stärksten von der Pandemie betroffenen Sektoren war die Reisebranche. Wie hat sich das auf Visa ausgewirkt und wie sind die Prognosen?

Als die Grenzen aufgrund der Pandemie geschlossen wurden, hat uns das natürlich sehr hart getroffen. Seit etwa Oktober 2021 hat sich der grenzüberschreitende Reiseverkehr jedoch deutlich erholt, da sich die Stimmung in den Ländern hinsichtlich der Offenhaltung von Grenzen deutlich geändert hat. Es gab einige Hürden in Form von Virusvarianten, aufgrund derer bestimmte Grenzen wieder geschlossen wurden. Aber obwohl das eine gewisse Verlangsamung bewirkte, kam die Erholung jedes Mal schneller als erwartet. Asien befindet sich natürlich immer noch in einer Erholungsphase und China ist immer noch für den Reiseverkehr (ein- und ausgehend) gesperrt, aber insgesamt sind wir jetzt fast wieder da, wo wir vor der Covid-19-Pandemie waren. In diesem Sommer war die Reisetätigkeit in und nach Europa besonders stark, was auch durch den schwachen Euro begünstigt wurde. Ich denke, dass wir die Zahlen aus der Zeit vor der Pandemie erreichen werden und dass es genügend Nachholbedarf gibt, um die Verluste auszugleichen. Wir erwarten, dass wir letztendlich davon profitieren werden, wenn die pandemiemüden Verbraucher die Reisenachfrage weiter ankurbeln und Unternehmen den Geschäftsreiseverkehr trotz der steigenden Inflation wieder aufnehmen.

Die Sicht der Analysten

Wir investieren im Rahmen unserer Mosaïque-Strategien seit über sechs Jahren in Visa. Nach unserer Einschätz-ung ist Visa, das weltweit führende Kartennetzwerk, gut positioniert, um über einen langen Zeitraum hinweg ein kontinuierliches Wachstum über das BIP hinaus zu erzielen und gleichzeitig weiterhin überdurchschnittliche Margen und Kapitalrenditen zu generieren. Diese Entwicklung ist vor allem auf den anhaltenden Trend zu mehr kartenbasierten und elektronischen Zahlungen und höheren Preisniveaus zurückzuführen, aber auch auf neue Einnahmequellen und Mehrwertdienste wie beispielsweise Betrugsbekämpfung.

F5. Die Art und Weise, wie wir bezahlen, hat sich in den letzten Jahren enorm weiterentwickelt. Wie beurteilen Sie diese Entwicklung und wie stabil ist Ihre Wettbewerbsposition, insbesondere im Vergleich zu Mastercard?

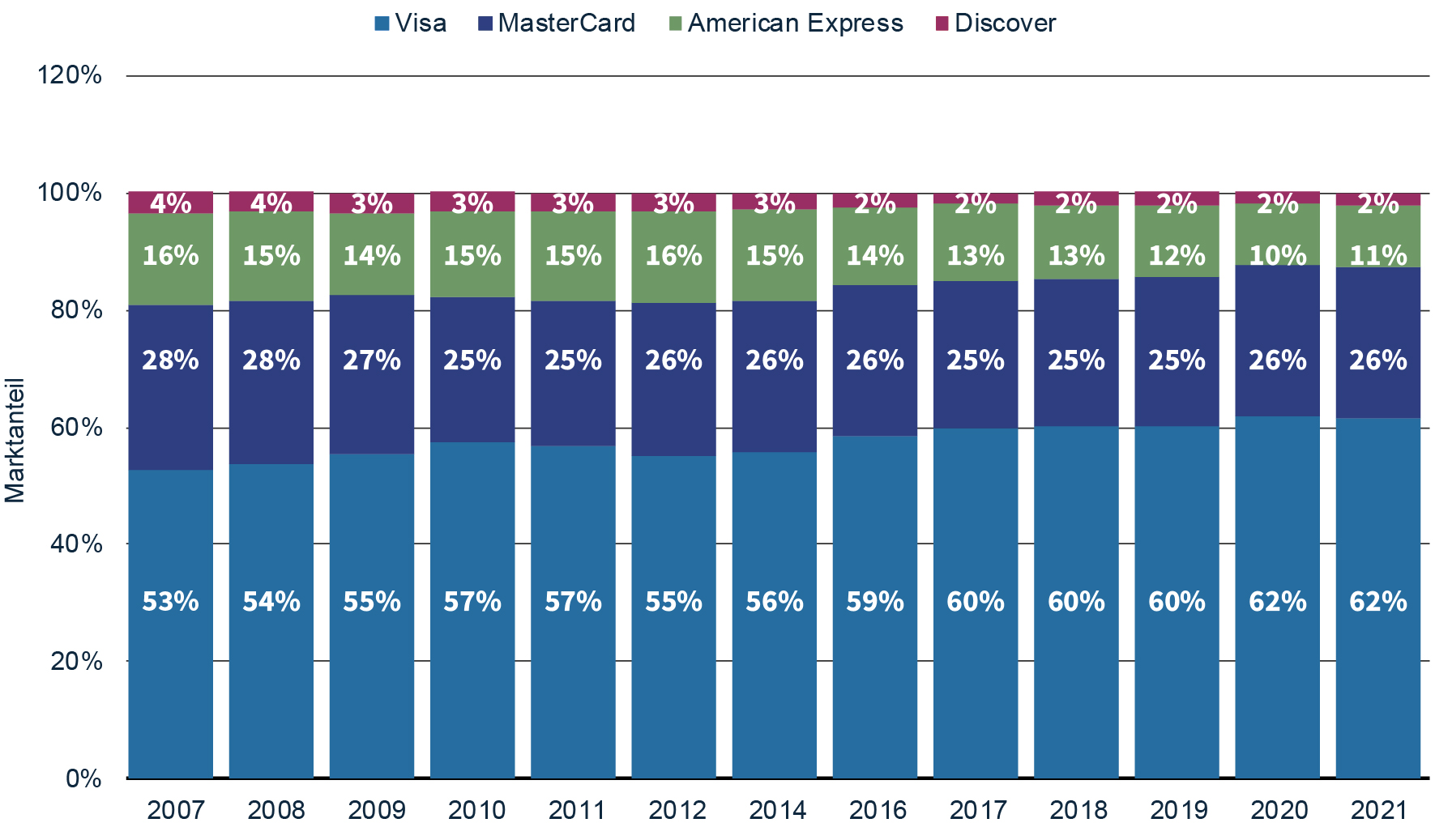

Die globale Zahlungsmittelbranche ist nach wie vor einem dynamischen Wandel unterworfen, und es gibt viele bestehende und neu entstehende Wettbewerber, die mit dem Netzwerk und den Zahlungslösungen von Visa für Verbraucher und um die Beteiligung der Finanzinstitute und Einzelhändler konkurrieren. Dieser Bereich ist von Natur aus sehr wettbewerbsintensiv. Gleichzeitig ist den Menschen oft nicht bewusst, dass wir die größten Wegbereiter für Innovation sind, denn ohne uns wäre eine Skalierung einiger dieser innovativen Ideen nicht möglich. Daher wollen wir es jedem, der eine neue Form des Bezahlens oder Entgegennehmens von Bezahlungen entdeckt hat, leicht machen, uns als das beste Netzwerk zu identifizieren. Was unseren wichtigsten Konkurrenten, Mastercard, betrifft, so ist unser Marktanteil recht stabil (Abbildung 4). Kunden wechseln nur selten von einem Anbieter zum anderen und oft nur dann, wenn es zu einem zwangsläufigen Eigentümerwechsel kommt, d.h. wenn eine Bank, die mit Mastercard arbeitet, von einer anderen Bank übernommen wird, die mit Visa arbeitet.

Abbildung 4: Marktanteil der Universal-Kartenmarken in den Vereinigten Staaten von 2007 bis 2021 auf Grundlage des Transaktionsvolumens

Quelle: Statista (2022).

F6. Visa ist eines der marktbeherrschenden Unternehmen im Zahlungswesen und unterliegt daher der Regulierung. Was halten Sie davon?

Die Regulierung war schon immer Teil unseres Geschäfts und wird es auch in Zukunft sein. Diese Tatsache müssen wir akzeptieren, und wir haben diesem Bereich schon immer viel Aufmerksamkeit gewidmet. Die meisten europäischen Länder sind bereits seit längerem reguliert, während andere Länder wie die Vereinigten Staaten diesen Weg noch nicht eingeschlagen haben. Wir sind der Meinung, dass wir mit den Aufsichtsbehörden auf der ganzen Welt zusammenarbeiten müssen, damit sie begreifen, wie wir sie beim Erreichen ihrer Ziele unterstützen können. Sobald Regulierungsbehörden beteiligt sind, bemühen wir uns daher nach Kräften, ihnen verlässliche Informationen für ihre Entscheidungen zur Verfügung zu stellen. Wir wollen auch, dass die Regierungen die Märkte offen halten. Dies gilt mit Ausnahme von China (wo wir keine inländischen Erzeugnisse verarbeiten) und Russland (wo wir unsere Tätigkeit eingestellt haben). In diesem Kontext ist Zusammenarbeit sehr wichtig, und wir müssen einen Weg finden, die nationalen Interessen der jeweiligen Länder mit dem, was unsere Geschäftstätigkeit erfordert, in Einklang zu bringen. Solange ein Markt offen ist und das Wettbewerbsumfeld einigermaßen ausgeglichen ist, können wir hoffentlich in einer Weise teilnehmen, die für die Länder von Nutzen ist.

F7. Ein Blick in die Zukunft: Welche Wachstumschancen sehen Sie und welche Herausforderungen haben Sie identifiziert?

Die Pandemie hat nach unseren bestmöglichen Schätzungen die Digitalisierung von Bargeld um ein Jahr vorgezogen. Es gibt jedoch noch viel Bargeld, vor allem in den Schwellenländern, wo die Marktdurchdringung sehr gering ist. Hier bietet sich eine wirklich außergewöhnliche Gelegenheit. Um Ihnen ein Beispiel zu geben: Aufgrund der Digitalisierung des Bargelds hat sich unser Zahlungsvolumen in der CEMEA-Region7 und in Lateinamerika in den letzten drei Jahren verdoppelt. In puncto Herausforderungen gibt es meiner Meinung nach zwei Bereiche, die wir bewältigen müssen:

- Innovation: Wie bereits erwähnt, befinden wir uns in einer Zeit außergewöhnlicher Innovationen und müssen dafür sorgen, dass unser Netzwerk für Innovatoren von Bedeutung ist. Das bedeutet, dass es extrem benutzerfreundlich, leicht anpassbar und wirtschaftlich sein muss.

- Gelegenheiten: Wir leben auch in einer Zeit mit hervorragenden Gelegenheiten, daher wäre es ein großer Fehler, zu wenig zu investieren. Wir müssen uns daher ständig fragen, ob wir den richtigen Betrag in das Unternehmen investieren und wie wir Prioritäten setzen müssen.

Wir bemühen uns daher nach Kräften, die sich bietenden Chancen zu nutzen, und wir tun alles, was wir können, um die Innovationen zu fördern, die für das Wachstum unseres Unternehmens erforderlich sind.

|

Die in diesem Interview geäußerten Ansichten stammen von Visa und werden nicht im Namen der Rothschild & Co Bank AG geäußert. Rothschild & Co sind langfristige Anleger in Visa und haben über viele Jahre hinweg ein tiefes Verständnis für das Unternehmen und den Markt, in dem es tätig ist, entwickelt. Für weitere Informationen wenden Sie sich bitte an Ihren Kundenbetreuer. |

[1] Prognose der Verbraucherausgaben von 2021 bis 2025, Statista.

[2] Prognose der Verbraucherausgaben von 2021 bis 2025, Statista.

[3] 2022 Findings from the Diary of Consumer Payment Choice.

[4] Feststellungen aus dem Diary of Consumer Payment Choice, Federal Reserve Bank of San Francisco 2022.

[5] Während nicht-diskretionäre Ausgaben als obligatorisch gelten - Wohnung, Steuern, Schulden und Lebensmittel -, sind diskretionäre Ausgaben alle Kosten, die über das hinausgehen, was als notwendig erachtet wird. Diese werden im Allgemeinen als Notwendigkeiten betrachtet, während nicht-diskretionäre Ausgaben gewöhnlich als Bedürfnisse bezeichnet werden.

[6] Das nominale BIP misst die jährliche Produktion von Waren und Dienstleistungen eines Landes unter Verwendung der tatsächlichen Marktpreise oder -werte.

[7] CEMA = Mittel- und Osteuropa, Naher Osten und Afrika