Monatlicher Marktrückblick: September 2022

Investment Insights Team, Investment Strategist Team, Wealth Management

Investment Insights Team, Investment Strategist Team, Wealth Management

Rückblick: Ein weiterer schwieriger Monat für Aktien und Anleihen

Im September haben die Sorge vor einer weltweiten Rezession und die Straffung der Geldpolitik die Kapitalmärkte hart getroffen: Weltweite Aktien fielen um 9,6%, während Staatsanleihen um 4,7% nachgaben (beide in USD). Wichtige Themen waren:

- Die Fed und die EZB setzten die Erhöhung der Leitzinsen fort.

- Die Rezessionsrisiken in Europa nahmen weiter zu.

- Globale Abwertung von Währungen; Turbulenzen bei britischen Staatsanleihen.

Aktien und Anleihen gerieten im September erneut unter Druck, da die steigenden Zinssätze und die eingetrübten Wirtschaftsaussichten weiterhin im Mittelpunkt standen. Die Besorgnis über die Anfälligkeit der europäischen Energieinfrastruktur wurde durch einen mutmaßlichen Sabotageakt an russischen Gaspipelines noch verstärkt. Dennoch wurden an den Rohstoffmärkten Brent-Rohöl-Futures unter der Marke von USD 88 pro Barrel gehandelt (ein Rückgang von mehr als 20% in diesem Quartal), und die volatilen europäischen Erdgaspreise haben sich seit ihrem Höchststand im August mehr als halbiert. Der Goldpreis stabilisierte sich um die Marke von USD 1.661 je Unze, allerdings belasteten der anhaltend starke US-Dollar und steigende Realrenditen.

USA: Zinserhöhung um 0,75%; gemischtes Wachstum; Dollar-Stärke

Die Fed setzte ihren Zinserhöhungszyklus fort und erhöhte ihren Leitzins um weitere 75 Basispunkte auf 3% bis 3,25%, wodurch die Kreditkosten auf den höchsten Stand seit 2008 stiegen. Während die Gesamtinflation zurückging, stieg die Kerninflation im August 2022 auf 6,3%. Die Wirtschaftstätigkeit war rückläufig: Der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe fiel im September 2022 unerwartet auf 50,9, was auf das langsamste Wachstum der Industrie seit der Corona-Rezession im Jahr 2020 hindeutet. Auch die Auftragseingänge gingen im August 2022 um 0,2% gegenüber dem Vormonat zurück. Der Arbeitsmarkt ist weiter "leergefegt", sodass die Erstanträge auf Arbeitslosen-unterstützung zurückgingen. Der Dollar-Index stieg auf ein Zwei-Dekaden-Hoch.

Europa: Noch kein Inflationshöhepunkt; EZB erhöht Zinsen um 0,75%

Die Inflationsrate in der Eurozone stieg im September 2022 auf 10% und erreichte damit erstmals einen zweistelligen Wert. Der S&P Eurozone Einkaufsmanagerindex fiel im September 2022 auf 48,2, was darauf hindeutet, dass sich die Konjunktur weiter abschwächt. Die EZB erhöhte die Leitzinsen in ihrer September Sitzung um ganze 0,75% und deutete ähnliche Schritte für die Zukunft an. An den Devisenmärkten fiel der Euro gegenüber dem US-Dollar kurzzeitig auf den niedrigsten Stand seit 20 Jahren. Das Britische Pfund stürzte zum US-Dollar auf ein Allzeittief von 1,03 ab, bevor es sich erholte. Die nicht gegenfinanzierten Ausgabenpläne der neuen britischen Regierung zwangen die Bank of England bei britischen Staatsanleihen zu intervenieren. Das Anleihekaufprogramm in Höhe von GBP 65 Mrd. lies die Gilt Renditen wieder sinken. Bei den Wahlen in Italien errang eine rechtsextreme Koalition unter Meloni einen Sieg.

Übrige Welt: Chinesische Aktien schwächeln; Renminbi und Yen fallen

Chinesische Aktien fielen auf den niedrigsten Stand seit fast fünf Monaten, während der Renminbi vorübergehend auf den tiefsten Stand seit 2008 nachgab. Der Caixin Industrie Einkaufsmanagerindex fiel im September 2022 auf 48,1, was auf die anhaltenden Corona-Lockdowns zurückzuführen ist. In Japan stieg die Inflationsrate im August 2022 auf 3,0% (höchster Stand seit September 2014), allerdings behielt die japanische Zentralbank (BoJ) den Leitzins bei -0,1%. Der japanische Yen schwächte sich auf über 144 Yen pro Dollar ab – der tiefste Stand seit 24 Jahren trotz Intervention der BoJ.

Wertentwicklung per 30.09.2022 (in lokaler Währung)

| Anleihen | Rendite | 1 Monat | Seit 1.1. |

|---|---|---|---|

| USA 10 Jahre | 3,83% | -4,7% | -15,7% |

| UK 10 Jahre | 4,08% | -9,7% | -20,8% |

| CH 10 Jahre | 1,23% | -3,2% | -9,0% |

| DE 10 Jahre | 2,11% | -4,5% | -16,2% |

| IG global (hdg $) | 5,38% | -4,5% | -16,7% |

| HY global (hdg $) | 10,34% | -4,5% | -16,4% |

| Aktienindizes | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| MSCI World($) | 289 | -9,6% | -25,6% |

| S&P 500 | 3.586 | -9,2% | -23,9% |

| MSCI UK | 12.729 | -5,0% | -1,3% |

| SMI | 10.268 | -5,3% | -18,0% |

| Eurostoxx 50 | 3.318 | -5,5% | -20,4% |

| DAX | 12.114 | -5,6% | -23,7% |

| CAC | 5.762 | -5,8% | -17,1% |

| Hang Seng | 17.223 | -13,2% | -24,0% |

| MSCI EM ($) | 443 | -11,7% | -27,2% |

| Währungen (handelsgewichtet) | 1 Monat | Seit 1.1. |

|---|---|---|

| US-Dollar | 3,2% | 12,4% |

| Euro | 0,4% | -2,9% |

| Japanischer Yen | -1,5% | -13,4% |

| Britisches Pfund | -2,2% | -6,4% |

| Schweizer Franken | 2,3% | 2,3% |

| Chinesischer Yuan | 0,0% | -3,3% |

| Rohstoffe | Kurs | 1 Monat | Seit 1.1. |

|---|---|---|---|

| Gold ($/Unze) | 1,661 | -2,9% | -9,2% |

| Brent ($/Barrel) | 87,96 | -8,8% | 13,1% |

| Kupfer ($/Tonne) | 7,683 | -2,1% | -21,1% |

Quelle: Bloomberg, Rothschild & Co.

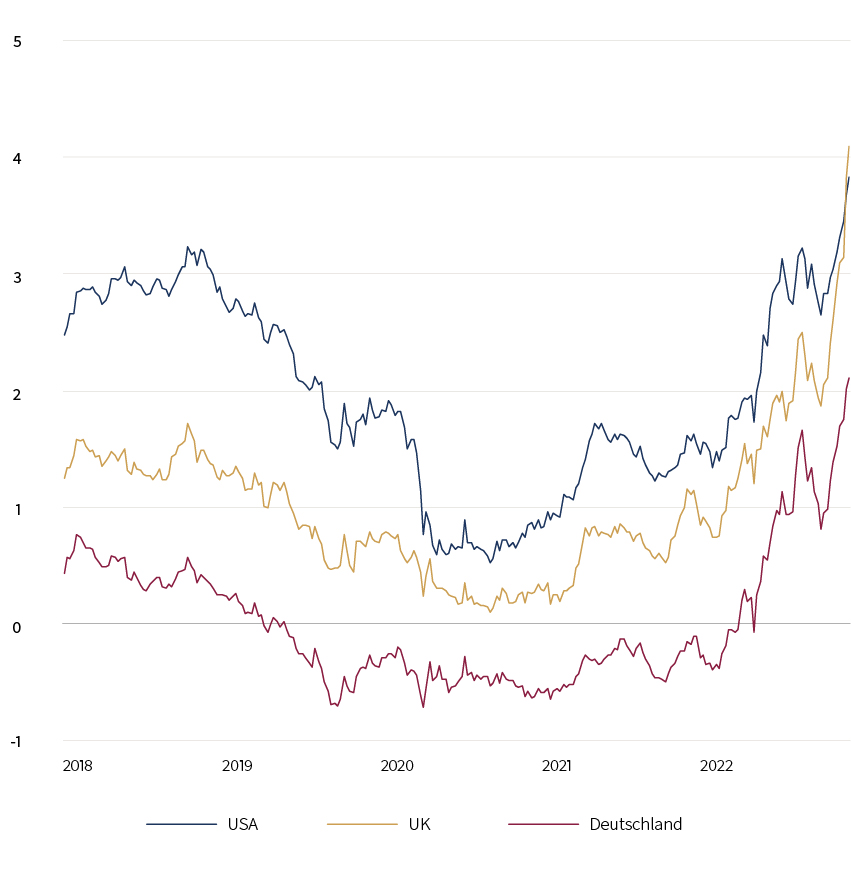

Verlauf 10-jähriger Anleiherenditen (in %)

Quelle: Bloomberg, Rothschild & Co., 01.01.2018 – 30.09.2022

Quelle: Bloomberg, Rothschild & Co., 01.01.2018 – 30.09.2022