Comentario mensual del mercado: Julio 2023

Investment Communications Team, Investment Strategist Team, Wealth Management

Investment Communications Team, Investment Strategist Team, Wealth Management

Resumen: Nuevos máximos anuales en las bolsas mundiales

La renta variable mundial subió otro 3,7% en julio (en USD), mientras que los títulos mundiales de deuda pública descendieron ligeramente, un 0,3% (en USD, con cobertura). Los temas principales fueron, entre otros, los siguientes:

- actividad económica elevada en EE.UU. pero menor en Europa;

- proximidad del final de los ciclos de subidas por los principales bancos centrales;

- recuperación irregular de China, aunque con anuncios de medidas de ayuda.

La participación en el mercado bursátil siguió aumentando, por un alza cíclica generalizada que ha empujado las acciones a nuevos máximos anuales. El mes pasado, tras la reanudación de las conversaciones entre EE.UU. y China con la visita del Secretario del Tesoro Yellen a Beijing, se atenuaron los riesgos geopolíticos. En la cumbre de la OTAN, no hubo ninguna novedad respecto a la solicitud de entrada de Ucrania y Turquía, por su parte, depuso su oposición a la incorporación de Suecia. Los precios de las materias primas subieron en julio, en parte debido a la mejora de las perspectivas de crecimiento (petróleo +14,2% y cobre +5,7%). Las subidas de precio del trigo (+4,6%) se debieron a la suspensión del acuerdo sobre cereales del Mar Negro por parte de Rusia. Por último, las declaraciones de beneficios del segundo trimestre de EE.UU. se han aproximado a las expectativas, al situarse en -7,3%.

E.E. UU: resiliencia de la economía; enfriamiento de la inflación; ¿última subida de la Fed?

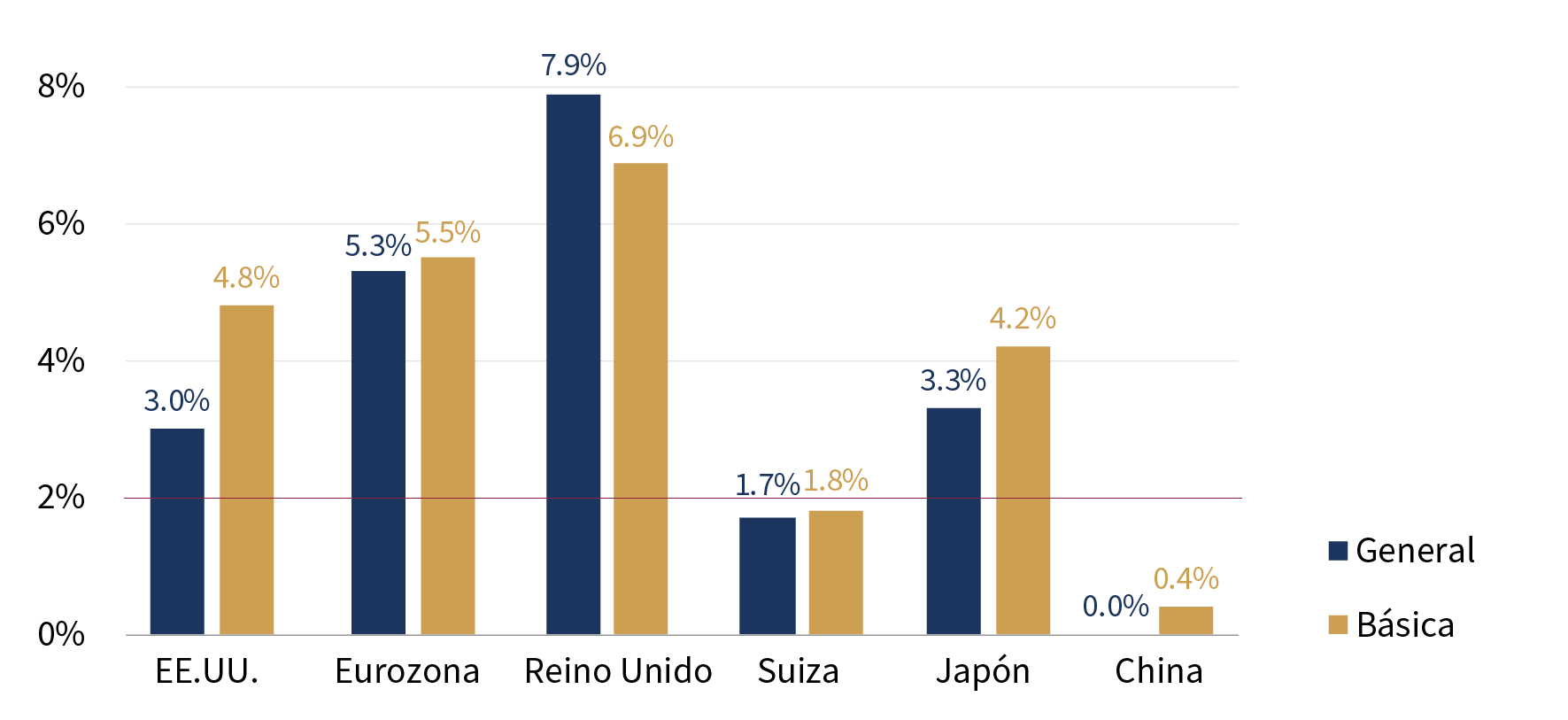

El PIB estadounidense creció un 0,6% en el segundo trimestre (intertrimestral), un incremento superior a lo previsto. El PMI de manufacturas del ISM se elevó en julio al 46,4, al igual que el subíndice relativo a nuevos pedidos, al 47,3 (ambos se mantuvieron en territorio "de contracción"). Cabe destacar que el mercado de trabajo siguió firme, con un ligero descenso de la tasa de desempleo hasta el 3,6% en junio y menos solicitudes semanales para cobrar el paro por primera vez en julio. La tasa de inflación general de Estados Unidos cayó de nuevo con fuerza en junio, hasta el 3%, y la inflación básica también descendió al 4,8%. La Fed elevó su rango de tipos objetivo otros 25 pb, hasta 5,25%-5,50%, y Powell declaró que el enfoque que adoptaría en el futuro "dependería de los datos".

Europa: actividad dispar; desinflación irregular; nuevas subidas del BCE

La economía de la eurozona creció durante el segundo trimestre, un 0,3% (intertrimestral). Los datos mensuales de PIB del Reino Unido apuntaron en mayo a una modesta contracción, aunque las ventas al por menor básicas aumentaron en junio un 0,8%. Los índices PMI compuestos de la eurozona y el Reino Unido siguieron bajando en julio. La eurozona ya no está en territorio de "expansión", tras un nuevo dato bajo sobre manufacturas (42,7). La irregular trayectoria en cuanto a inflación se caracterizó por una relajación de la inflación general de la eurozona hasta el 5,3% en julio y un mantenimiento de la inflación básica en el 5,5%. La inflación del Reino Unido se mantuvo en niveles incómodamente elevados en junio, al situarse la inflación general y la básica en el 7,9% y el 6,9%, respectivamente. El BCE subió sus tipos de interés para depósitos otros 25 pb, hasta el 3,75%, y Lagarde declaró que encararía futuras decisiones sobre los tipos con una "mentalidad abierta". En política, los resultados de las elecciones generales en España dejaron la situación del país en punto muerto después de que la derecha del PP no consiguiese la mayoría. En los Países Bajos, dimitió el primer ministro Rutte, por lo que se han convocado elecciones anticipadas para noviembre.

Resto del mundo: decepción con el PIB de China; reunión del politburó; sorpresa del Banco de Japón

La economía china creció menos de lo esperado en el segundo trimestre, un 6,3% (interanual). El crecimiento de las ventas al por menor se desaceleró, la actividad siguió siendo escasa en el sector inmobiliario y la inflación general cayó al 0% en junio. Los PMI NBS preliminares siguieron indicando una contracción del sector manufacturero (49,3) y un menor ritmo de expansión del sector no manufacturero (51,5) en julio. El politburó anunció más ayudas para el sector inmobiliario en su reunión de julio, pero no medidas de estímulo de carácter general. Beijing también instó a las administraciones locales a ofrecer más ayudas a las empresas de Internet, algo esperanzador y un posible indicio de que tal vez se relaje por fin el control reglamentario. En Japón, la inflación básica descendió ligeramente, hasta el 4,2%, en junio. El Banco de Japón sorprendió con ajustes en su política de control de la curva de rendimiento y amplió el rango hasta los 100 pb (desde los 50 pb) respecto a su objetivo de rendimiento del 0% para la deuda pública a 10 años.

Cifras de rendimiento (a 31/07/2023 en moneda local)

| Renta fija | Rendimiento | 1M % | 2023 % |

|---|---|---|---|

| EE.UU 10 años | 3.96% | -0.6% | 1.0% |

| Reino Unido 10 años | 4.31% | 1.3% | -2.0% |

| Suiza 10 años | 1.01% | -0.1% | 5.3% |

| Alemania 10 años | 2.49% | -0.1% | 2.2% |

| Deuda públ. mundial (cob. $) | 3.20% | -0.3% | 2.9% |

| GI global (cobertura $) | 5.19% | 0.6% | 3.8% |

| AR global (cobertura $) | 8.93% | 1.8% | 6.8% |

| Índices bursátiles | Nivel | 1M % | 2023 % |

|---|---|---|---|

| MSCI World($) | 375 | 3,7% | 18,1% |

| S&P 500 | 4.589 | 3,2% | 20,6% |

| MSCI UK | 14.491 | 2,2% | 4,9% |

| SMI | 11.309 | 0,3% | 8,6% |

| Euro Stoxx 50 | 4.471 | 1,8% | 21,3% |

| DAX | 16.447 | 1,9% | 18,1% |

| CAC | 7.498 | 1,4% | 19,0% |

| Hang Seng | 20.079 | 7,2% | 4,2% |

| MSCI EM ($) | 542 | 6,2% | 11,4% |

| Divisas (ponderadas) | 1M % | 2023 % |

|---|---|---|

| Dólar EE.UU. | -1.4% | -1.3% |

| Euro | 0.3% | 4.5% |

| Yen | 0.4% | -6.9% |

| Libra esterlina | 0.7% | 5.3% |

| Franco suizo | 1.9% | 5.1% |

| Yuan chino | 0.4% | -3.7% |

| Materias primas | Nivel | 1M % | 2023 % |

|---|---|---|---|

| Oro ($/onza) | 1.965 | 2,4% | 7,7% |

| Brent ($/barril) | 85,56 | 14,2% | -0,4% |

| Cobre ($/t) | 8.800 | 5,7% | 5,2% |

Fuente: Bloomberg, Rothschild & Co.

Tasas de inflación general y básica más recientes

(Interanual, %)

Nota: Todas las tasas de inflación se indican a mes de junio; la de la eurozona es una estimación de julio

Nota: Todas las tasas de inflación se indican a mes de junio; la de la eurozona es una estimación de julio

Fuente: Bloomberg, Rothschild & Co.