Comentario mensual de mercado: Junio 2023

Investment Communications Team, Investment Strategist Team, Wealth Management

Investment Communications Team, Investment Strategist Team, Wealth Management

Resumen: geopolítica y bancos centrales en el punto de mira

La renta variable mundial repuntó un 5,8% en junio (en USD), mientras que la deuda pública mundial bajó un 0,1% (en USD, con cobertura). Los temas fundamentales fueron:

- La actividad económica parece debilitarse en general, si bien los datos estadounidenses parecen resistir.

- Los principales bancos centrales aseguran más restricciones monetarias en un contexto de inflación subyacente persistente.

- China recorta varios tipos de interés clave a medida que pierde tracción el repunte económico.

Tras la tan esperada contraofensiva ucraniana, el gobierno de Putin se ha visto cuestionado desde dentro. El grupo Wagner, una organización paramilitar rusa que había expresado su descontento con sus líderes militares, avanzó hacia Moscú, si bien se trató de una protesta breve. Las tensiones entre Estados Unidos y China parecieron calmarse después de que Antony Blinken, secretario de Estados Unidos, mantuviera inesperadamente una reunión con Xi durante su viaje a Pekín. La participación de los mercados bursátiles se amplió en junio, con todos los sectores en terreno positivo tras un mes de mayo muy desigual. Por otra parte, Arabia Saudí anunció nuevos recortes de la producción de petróleo en la reunión de la OPEP+, pero el crudo Brent sólo subió un 3,1% en junio. Los precios europeos del gas natural subieron con fuerza el mes pasado (+38%), pero se mantienen en torno a un 90% por debajo de los máximos del año pasado.

E.E.UU: sólido crecimiento; moderación de la inflación; la Fed afloja las garras

Los datos fuertes de EE UU se mantuvieron sólidos en mayo: tanto las ventas minoristas subyacentes (+0,4%) como los pedidos de bienes duraderos subyacentes (+0,7%) superaron las cifras esperadas, mientras que la actividad inmobiliaria (venta de viviendas, permisos de construcción y viviendas iniciadas) también repuntó. El PMI manufacturero del ISM bajó a 46 en junio, aunque el subíndice de nuevos pedidos, muy vigilado, subió a 45,6 (todavía en contracción). Se apreciaron tímidas señales de enfriamiento del mercado laboral: la tasa de desempleo aumentó hasta el 3,7%, mientras que las solicitudes iniciales de subsidio de desempleo subieron brevemente hasta niveles de finales de 2021. La inflación general cayó bruscamente al 4% interanual, pero la inflación subyacente sólo bajó al 5,3%. La Reserva Federal hizo una pausa por primera vez en quince meses, con un rango de tipos objetivo en el 5-5,25%, aunque el diagrama de puntos actualizado indicaba otras dos subidas de 25 puntos básicos para este año.

Europa: se ralentiza la actividad; IPC británico calamitoso; continúa el endurecimiento de la política monetaria

Las encuestas empresariales han seguido atenuándose en junio, aunque los PMI compuestos se mantuvieron en territorio de “expansión” tanto en el Reino Unido como en la eurozona. Las cifras revisadas a la baja del PIB mostraron que la zona euro entró en recesión técnica en el primer trimestre, mientras que los datos mensuales del PIB británico revelaron una modesta expansión en abril (+0,2%). En el Reino Unido la inflación fue decepcionante: la tasa general se mantuvo en el 8,7% interanual en mayo y la inflación subyacente se aceleró hasta el 7,1%, su nivel más alto desde 1992. En la zona euro, la inflación general cayó al 5,5%, aunque la subyacente subió al 5,4% en junio. Los bancos centrales siguieron subiendo sus tipos de interés, como el BCE (+25 puntos básicos hasta el 3,5%), el Banco de Inglaterra (+50 puntos básicos hasta el 5%), el Banco Nacional de Suiza (+25 puntos básicos hasta el 1,75%) e incluso el Banco Central de Turquía (+650 puntos básicos hasta el 15%). En lo político, Sunak y Biden firmaron la “Declaración Atlántica”, con el objetivo de aumentar el comercio y la cooperación entre el Reino Unido y Estados Unidos en minerales críticos, defensa y otras áreas.

Resto del mundo: Banco Central de China menos restrictivo; inflación en Japón; BoJ mantiene su flexibilización monetaria

El repunte económico de China se ralentizó en mayo: las ventas minoristas se desaceleraron hasta el 12,7% (interanual), al igual que la producción industrial, que se situó en el 3,5%. Los oportunos índices PMI del NBS siguieron señalando una expansión en el sector no manufacturero (53,2) y una modesta contracción en el manufacturero (49,0) en junio. Por otra parte, el Banco Popular de China anunció recortes marginales de varios tipos de interés clave. En Japón, las encuestas Tankan sobre las condiciones empresariales señalaron un segundo trimestre más fuerte tanto en el sector manufacturero como en el no manufacturero. La inflación subyacente subió al 4,3%, su nivel más alto desde 1981, pero el Banco de Japón no hizo ningún ajuste en su política de control de la curva de rendimiento.

Panorama del mercado (a 30/06/2023 en moneda local)

| Bonos | Rent. | 1 m % | 2023 |

|---|---|---|---|

| US 10 años | 3,84% | -1,3% | 1,6% |

| UK 10 años | 4,38% | -1,7% | -3,3% |

| Suiza 10 años | 0,96% | -0,8% | 5,4% |

| Alemania 10 años | 2,39% | -1,1% | 2,3% |

| Gub. global (cobertura $) | 3,16% | -0,1% | 3,1% |

| IG mundo (cub. $) | 5,28% | 0,1% | 3,1% |

| HY mundo (cub. $) | 9,20% | 2,1% | 4,9% |

| Índices bursátiles | Nivel | 1 M % | 2023 |

|---|---|---|---|

| MSCI ACWI($) | 362 | 5.8% | 13,9% |

| S&P 500 | 4.450 | 6,6% | 16,9% |

| MSCI UK | 14.178 | 1,2% | 2,6% |

| SMI | 11.280 | 0,6% | 8,3% |

| Eurostoxx 50 | 4.399 | 4,4% | 19,2% |

| DAX | 16.148 | 3,1% | 16,0% |

| CAC | 7.400 | 4,5% | 17,4% |

| Hang Seng | 18.916 | 4,5% | -2,8% |

| MSCI EM ($) | 510 | 3,8% | 4,9% |

| Dividas (tipo nominal ponderado) | 1 M % | 2023 |

|---|---|---|

| Dólar americano | -0,3% | 0,0% |

| Euro | 2,4% | 4,2% |

| Yen | -3,0% | -7,3% |

| Libra esterlina | 1,7% | 4,6% |

| Franco suizo | 0,9% | 3,1% |

| Yuan chino | -1,9% | -4,0% |

| Materias primas | Nivel | 1 M % | 2023 |

|---|---|---|---|

| Oro ($/onza) | 1.919 | -2,2% | 5,2% |

| Brent ($/barril) | 74.90 | 3,1% | -12,8% |

| Cobre ($/t) | 8.322 | 3,1% | -0,5% |

Fuente: Bloomberg, Rothschild & Co.

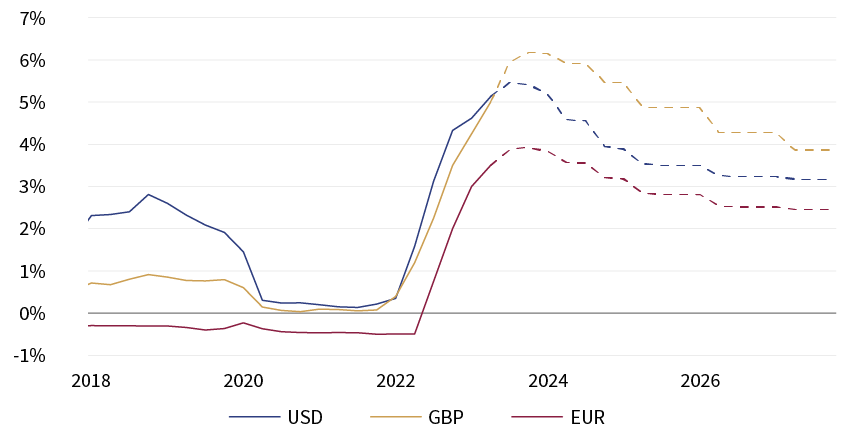

Tipos de interés implícitos

Estimaciones basadas en la curva OIS (%)

Nota: trimestral; USD - SOFR, GBP - SONIA, EUR - ESTR Fuente: Bloomberg, Rothschild & Co., 01.01.2018 – 31.12.2027

Nota: trimestral; USD - SOFR, GBP - SONIA, EUR - ESTR Fuente: Bloomberg, Rothschild & Co., 01.01.2018 – 31.12.2027