Trotz Bankenstress: Notenbanken legen den Fokus auf die Inflationsbekämpfung

Wir haben in unserem Wachstums- und Inflationsausblick für 2023 (Link) hervorgehoben, dass den Notenbanken eine Schlüsselrolle für den Ausblick zukommt und sie dabei in einem schwierigen Umfeld agieren müssen. In den vergangenen beiden Wochen ist die Aufgabe für die Notenbanken durch den blitzartig entstandenen Stress im Bankensystem noch komplizierter geworden. Aufgrund der behördlichen Schließung der Silicon Valley Bank und der staatlich unterstützten Notübernahme der Credit Suisse durch die UBS stellt sich die Frage, ob Inflationsbekämpfung und Finanzmarktstabilität kompatibel sind bzw. welchem Aspekt die Notenbanken bei ihrem geldpolitischen Kurs Vorrang einräumen sollten. Die am Markt eingepreiste Meinung ist mit einer Trendwende in Richtung fallender Leitzinsen im weiteren Jahresverlauf eindeutig. Die Worte und Taten der Notenbanken in den vergangenen beiden Wochen sprachen ebenfalls eine unmissverständliche Sprache: Ihr Fokus liegt unverändert auf der Inflationsbekämpfung. Die Dissonanzen zwischen Marktmeinung und Notenbanksignalen spiegeln offensichtlich nicht nur unterschiedliche Risikoeinschätzungen, sondern auch weiterhin bestehende Differenzen beim erwarteten Wachstums- und Inflationsprofil wider. Daraus kann sich eine nicht zu unterschätzende Quelle für eine erhöhte Volatilität an den Finanzmärkten ergeben, die Anleger im Blick behalten sollten.

Homogene Diagnose der Notenbanken

Trotz der angespannten Lage an den Finanzmärkten haben in den vergangenen beiden Wochen prominente Notenbanken ihre Leitzinsen weiter angehoben. Neben der Europäischen Zentralbank (EZB) und der Bank of England (BoE) entschieden sich mit der US-Notenbank Fed und der Schweizerischen Nationalbank (SNB) zwei Zentralbanken, die unmittelbar vom Stress in ihrem Bankensystem betroffen sind, zu einer restriktiveren Geldpolitik. Die Notenbanken stützten ihre Zinsentscheidungen auf eine vergleichsweise homogene Diagnose. Der Stress im Bankensystem sei vor dem Hintergrund der soliden Eigenkapital- und Liquiditätspositionen der überwiegenden Mehrheit der Kreditinstitute diesseits und jenseits des Atlantiks keine Folge einer zinsbedingten Systemkrise, sondern durch unternehmensspezifische Probleme auf Institutsebene zu erklären. Entsprechend versuchen die Notenbanken eine mögliche Ansteckung weiterer Banken vor allem durch die Bereitstellung von ausreichend Liquidität entgegenzuwirken. Dabei ist in Zeiten erhöhter Unsicherheit vor allem eine reichliche Ausstattung mit USD-Liquidität als Krisenhemmer gefragt. Neben verschiedenen neuen nationalen Programmen für liquiditätsgestresste Kreditinstitute vereinbarten die Fed, die EZB und die SNB sowie die Notenbanken aus Japan, Kanada und Großbritannien am 19. März eine koordinierte Initiative zur Sicherstellung von kurzfristiger US-Dollar Liquidität. Die Fed hat in den beiden vergangenen Wochen zudem demonstriert, dass sie dafür das eigentlich angestrebte Schrumpfen ihrer Bilanz temporär aussetzt.

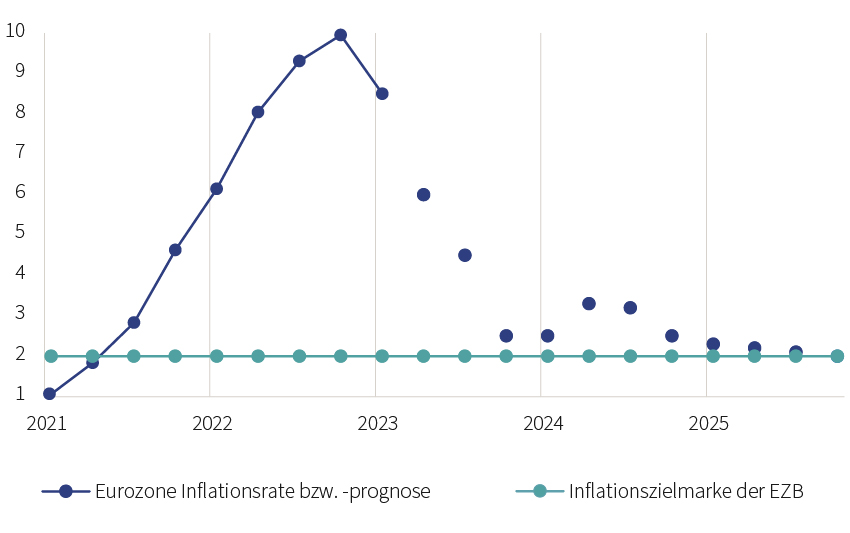

Auch beim zweiten Diagnoseschwerpunkt besteht Übereinstimmung bei den Notenbanken. Die unerwünscht hohe Inflation bleibt trotz der gestiegenen Unsicherheiten über die Finanzmarktstabilität die größte Sorge für die Geldpolitiker. Mit einer gewissen Erleichterung wird konstatiert, dass der Inflationshöhepunkt wohl überschritten sei und fallende Energiepreise auch in den kommenden Monaten zu sinkenden Preissteigerungsraten führen dürften. Dieser positive Trend ist allerdings bei der von den Notenbanken akribisch analysierten Entwicklung der „unterliegenden“ Kerninflation (Verbraucherpreise ohne die stark schwankenden Energie- und Nahrungsmittelkomponenten) bislang noch nicht zu erkennen. Im Gegenteil: In der Eurozone ist die Kerninflation im Februar sogar auf 5,6 % angestiegen. In den USA hat die Kerninflationsrate zwar seit dem Herbst des vergangenen Jahres eine rückläufige Tendenz. Sie befinden sich aber mit aktuell 5,5 % (Februar 2023) ebenfalls deutlich über dem Zielwert der Fed von 2,0 %.

Abbildung 1: Kerninflation in der Eurozone und den USA deutlich über dem Inflationsziel

Quelle: Fed, EZB, Eurostat, Bureau of Labor Statistics; Zeitraum: 01.01.2002 – 28.02.2023

Die Kerninflationsraten spielen für die Notenbanken eine Schlüsselrolle, da sie im Unterschied zu den volatilen Energie- und Nahrungsmittelpreisen durch ihre Trägheit eine hohe Prognosegüte bei der Ableitung von Inflationstrends aufweisen. Die EZB beschränkt sich bei ihrer akribischen Analyse der Kerninflation – ähnlich wie die Fed und andere prominente Notenbanken – nicht nur auf den oben genannten Indikator, sondern nutzt einen breiten Fächer von Messkonzepten. Der Chefvolkswirt der EZB, Philip R. Lane hat in seinem Vortrag zum Thema Geldpolitik und Inflation am 22. März allein acht Indikatoren dargelegt, auf die die EZB bei ihrer Analyse des unterliegenden Inflationstrends schaut. Gemessen an diesen Indikatoren bewegt sich die Kerninflation in der Eurozone aktuell in einer Bandbreite von 4 % bis 8 %. Neben der für die EZB unerfreulichen Tatsache, dass sechs der acht Kerninflationsraten aktuell (noch) eine steigende Tendenz aufweisen, deutet auch die beträchtliche Spannweite der Indikatorwerte auf Probleme für die Zentralbank, zumal sie die erhöhte Unsicherheit über den tatsächlichen Inflationsdruck in der Eurozone widerspiegelt. Erschwerend kommt hinzu, dass selbst der unterste Prognosewert der Kerninflationsrate mit 4 % deutlich über dem Inflationsziel der EZB in Höhe von 2 % liegt. Dies ist ein Grund, warum die Volkswirte der EZB in ihrer Märzprognose weiterhin davon ausgehen, dass das Inflationsziel nicht vor 2025 erreicht wird. Folgt man der Kommunikation der geldpolitischen Entscheidungsträger in den USA, ergibt sich aus der sehr feingliedrigen Analyse der Inflationsdaten und der Inflationserwartung ein sehr ähnliches Bild.

Abbildung 2: Inflationsprojektionen der EZB-Experten für die Eurozone

Quelle: ECB staff macroeconomic projections for the euro area, März 2023 (Link, abgerufen am 24.3.2023) und eigene Berechnungen

Klarer Fokus der Notenbanken

Unisono erklärtes Ziel der Notenbanken, die in den beiden vergangenen Wochen tagten und agierten, ist es, eine zeitnahe Rückkehr der Inflation auf ihre Zielmarken sicherzustellen. Ein weiterer roter Faden in der Kommunikation der Notenbanker ist ihre Einschätzung, dass weitere Leitzinsanhebungen notwendig sein könnten, wenn sich das gesamtwirtschaftliche Umfeld wie von ihnen erwartet entwickelt. Folgt man den Aussagen des Vorsitzenden der Fed, Jerome Powell, und der EZB-Präsidentin, Christine Lagarde, in den Pressekonferenzen nach den jüngsten Notenbankensitzungen wird eines deutlich: Die Notenbanken nehmen eine Abschwächung der gesamtwirtschaftlichen Nachfrage durch höhere Zinsen und damit eine gewisse Abkühlung an den Arbeitsmärkten nicht nur billigend in Kauf, sondern streben diese aktiv an. Jerome Powell räumte ein, dass die Inflationsbekämpfung Kosten mit sich brächte. Die gesamtwirtschaftlichen Kosten einer zu laxen Inflationsbekämpfung seien aber langfristig ungleich höher. Diese Einschätzung ist diesseits des Atlantiks ebenfalls konsensfähig.

Den jüngsten Bankenstress haben die Geldpolitiker auf dem Radar, allerdings ändert er bislang nichts Wesentliches am grundsätzlichen Fokus der Notenbanken. Er findet aber an zwei Stellen durchaus Eingang in die Überlegungen der geldpolitischen Entscheidungsträger: Erstens rechnen sie damit, dass die Unruhe im Bankensektor zu einer gewissen Verschärfung der Finanzierungsbedingungen führen wird. Zunehmende Kreditkosten dürften vergleichbar zu höheren Leitzinsen wirken und den Notenbanken etwas von ihrer Arbeit bei der geldpolitischen Straffung abnehmen. Mit anderen Worten: Ohne den Bankenstress müssten die Notenbanken nach ihrer gegenwärtigen Einschätzung die Leitzinsen stärker anheben, um ihre Ziele zu erreichen. Zweitens nahmen sowohl Christine Lagarde als auch Jerome Powell die erhöhten Unsicherheiten bezüglich der Finanzmarktstabilität zum Anlass, ausdrücklich zu betonen, dass die EZB und die Fed den Autopilot in Richtung steigender Leitzinsen abstellen. Die zuletzt mit Vorlauf angekündigten Leitzinserhöhungen werden durch eine datenabhängige Geldpolitik abgelöst. Damit öffnen die EZB und die Fed zwar grundsätzlich die ohnehin nie verschlossene Tür zu Leitzinssenkungen – wenn sich die gesamtwirtschaftliche Lage unerwartet schlecht entwickelt. Es bleibt jedoch festzuhalten, dass der Stress in den Bankensystemen nicht dazu geführt hat, dass die Notenbanken eine Trendumkehr hin zu Leitzinssenkungen diskutiert haben. Dies hat der Fed-Vorsitzende auf Nachfrage eines Journalisten ausdrücklich betont. Von 18 Mitgliedern des geldpolitischen Entscheidungsgremiums der Fed erwarteten zuletzt 17, dass die US-Leitzinsen am Jahresende über dem aktuellen Niveau liegen werden. Ein Mitglied hält stabile Leitzinsen für angemessen. Die EZB veröffentlicht keine Erwartungen ihrer Zentralbankratsmitglieder, sondern stützt sich auf die Projektionen ihrer Volkswirte. Trotz der Abwärtsrevision der Inflationsprognosen im Vergleich zu den Projektionen von Dezember 2022, deutet der jüngste Wachstums- und Inflationsausblick der EZB-Experten nicht auf eine zeitnah bevorstehende Leitzinswende in der Eurozone hin.

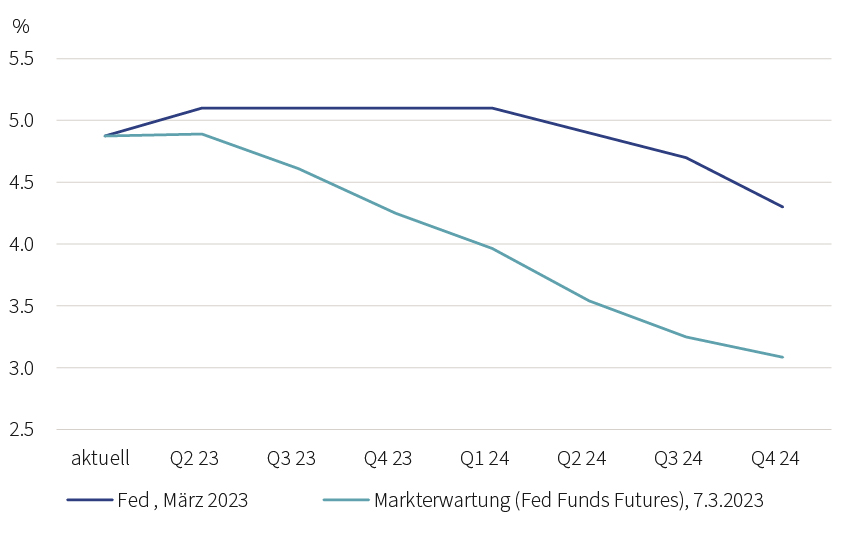

Schwieriges Kapitalmarktumfeld ist noch komplizierter geworden

Das in unserem Blog zum Jahresausblick 2023 geschilderte Kapitalmarktumfeld ist durch den Stress im Bankensektor noch komplizierter geworden. Die geopolitischen Risiken haben nicht abgenommen. Das gleiche gilt für den potenziellen Inflationsdruck durch zu hohe Lohnabschlüsse diesseits und jenseits des Atlantiks. Unverändert besteht eine Spannung zwischen der von uns wahrgenommenen Signalgebung der Notenbanken und den Markterwartungen über die Entwicklung der Leitzinsen. Diese Spannung erscheint beim zukünftigen Kurs der Fed etwas ausgeprägter zu sein. Die von den Marktteilnehmern erwartete Leitzinswende im Verlauf dieses Sommers ist bislang kein Thema bei den Geldpolitikern in den USA.

Abbildung 3: Von der Fed projizierte und vom Markt erwartete US-Leitzinsen

Quelle: Bloomberg, Fed: Summary of Economic Projections, 22. März 2023, Link, abgerufen am 27.3.2023

Die Diskrepanz mag Ausdruck einer erhöhten Risikowahrnehmung der Marktteilnehmer sein, aber sie spiegelt auch unverändert unterschiedliche Wachstumserwartungen wider. Die Wachstumsprognosen der US-Notenbanker liegen weiter über den Konsensus Schätzungen. Dabei ist im Wachstumsbild der Fed-Vertreter eine Stagnationsphase bzw. leicht rückläufige Wirtschaftsaktivität im weiteren Jahresverlauf einberechnet. Eine Angleichung von Notenbanksignalen und Markterwartungen könnte entweder mit höheren Kapitalmarktzinsen (Markterwartungen passen sich an) oder verschlechterten Wachstumsperspektiven (Fed signalisiert Zinswende) verbunden sein. Die Dissonanzen zwischen Marktmeinung und Notenbanksignalen bleiben damit eine nicht zu unterschätzende Quelle für eine erhöhte Volatilität an den Finanzmärkten und sollten bei Anlageentscheidungen nicht aus dem Blick verloren werden.

Defensive Portfolioausrichtung hat sich ausgezahlt und bleibt vorerst bestehen

Unsere Experten von Rothschild & Co gehen unverändert davon aus, dass eine Inflationsreduktion ohne eine Rezession möglich ist. Zugleich dürfte der Höhepunkt der Leitzinsen diesseits und jenseits des Atlantiks in Sichtweite rücken. Sobald dieser Höhepunkt erreicht ist, erwarten wir keine schnelle geldpolitische Kehrtwende mit Zinssenkungen, vor allem wenn der Stress im Bankensektor nachlässt. Die weiterhin spürbaren Schockwellen, die vom Bankensektor auf die Finanzmärkte ausgehen, dürften in den kommenden Tagen und Wochen für anhaltend hohe Volatilität sorgen. Bislang geht unser Haus nicht von einer systemischen Finanzkrise aus, allerdings können wir eine Verschärfung der Probleme im Bankensektor nicht ausschließen. Das Beispiel der Silicon Valley Bank hat erneut deutlich vor Augen geführt, dass der Verlust des Vertrauens in die Stabilität von Banken sehr schnell zu einer sich selbsterfüllenden Prophezeiung werden kann. Deshalb ist mit der gestiegenen Unsicherheit über die Verfassung des Finanzsystems sowie wahrscheinlich höheren Finanzierungskosten auch eine implizite Eintrübung der Gewinnaussichten verbunden.

Die defensive Portfolioausrichtung unserer Vermögensverwaltung hat sich in den vergangenen Wochen ausgezahlt und wir behalten diese zunächst bei. Im Aktienportfolio beträgt die Liquiditätsquote derzeit rund 10 %. Diese liefert nicht nur einen Schutz gegen Kursrückgänge an den Anleihe- und Aktienmärkten, sondern gibt die Möglichkeit, Anlageopportunitäten schnell zu nutzen. Zusätzlich bleiben auch eine defensive Sektorallokation und vorsichtige Unternehmensauswahl zentrale Bestandteile unserer Anlagestrategie. Im Anleiheportfolio liegt unser Fokus bei Staats- und Unternehmensanleihen unverändert auf kurzen Laufzeiten und bonitätsstarken Emittenten. Anleihen von Banken oder Hochzinsanleihen meiden wir bis auf Weiteres.