Wealth Management: Wachstums- und Inflationsausblick für 2022

Volkswirtschaftlicher Blog

Rothschild & Co Wealth Management Deutschland, Frank Hübner

|

Neben feierlich geschmückten Tannenbäumen, bunt verpackten Geschenken und guten Vorsätzen haben zu dieser Zeit des Jahres auch Ausblicke auf das Wirtschaftswachstum und die Finanzmärkte Hochkonjunktur. Ein (Rück-) Blick auf die Konsensus-Prognosen und die mediale Begleitung der globalen Makrotrends der vergangenen beiden Jahre lässt ein klares Muster erkennen: "Nichts ist beständiger als der Wandel." Es ist nicht ausgeschlossen, dass diese alte Lebensweisheit des griechischen Philosophen Heraklit auch ein gutes Motto für den Prognosezeitraum 2022-2023 sein wird. Die treibende Kraft hinter der ausgeprägten Unstetigkeit der Prognostiker, Wirtschaftspolitiker und sonstiger Experten ist die wellenförmige weltweite Ausbreitung des Coronavirus. Nicht zuletzt das aktuelle Infektionsgeschehen mit dem Anlaufen der Omikron-Welle der Pandemie mahnt dazu, in (Dezimal-)Zahlen gegossenen Makroprognosen mit einer gesunden Portion Skepsis zu betrachten. |

Solides Wachstumsumfeld, jedoch Sorge vor zu großer Sorglosigkeit beim Inflationsausblick

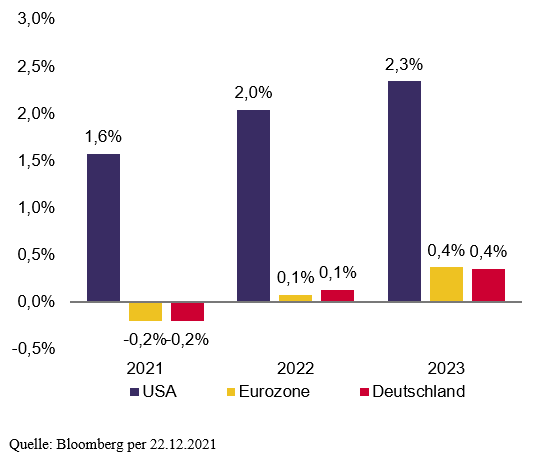

Seit einiger Zeit ist das Weltbild der Rothschild & Co Volkswirte und Anlagestrategen geprägt durch Zuversicht in ein langfristig positives globales Wachstumsumfeld und der Sorge vor zu viel Unbekümmertheit gegenüber Inflationsgefahren. Dieses übergeordnete Weltbild trotzte auch diversen Richtungswechseln der Experten in der Coronazeit und gilt auch auf absehbare Zukunft. Es ist davon auszugehen, dass der Verlauf von Wirtschaftswachstum und Inflation in den nächsten 12 bis 24 Monaten im Wesentlichen von der Entwicklung an der Pandemiefront abhängig sein wird. Die Omikron-Variante dürfte in nächster Zeit das Infektionsgeschehen und die politischen Reaktionen beherrschen. Beispielsweise haben die Niederlande bereits einen Lockdown beschlossen und auch in anderen Ländern stehen verschärfte Regelungen zur Beschränkung sozialer Kontakte auf der politischen Tagesordnung. Die Wachstumsdynamik der Weltwirtschaft zur Jahreswende 2021/22 wird von solchen Maßnahmen mit hoher Wahrscheinlichkeit in Mitleidenschaft gezogen werden. Ein drastischer Einbruch der Wirtschaftstätigkeit wie im Frühjahr 2020 ist allerdings nicht zu erwarten. Solide Rahmenbedingungen für private Haushalte und Unternehmen sowie abnehmende aber noch unterschützende Impulse von Seiten der Fiskal- und Geldpolitik sprechen für ein robustes reales Wirtschaftswachstum. Diese Einschätzung spiegelt sich ebenfalls in den aktuellen Konsensusprognosen für die USA, die Eurozone und Deutschland wider. In der Prognoseperiode 2022-2023 werden hier im Durchschnitt reale Zuwächse des Bruttoinlandsprodukts in Höhe von rund 3,25% erwartet. Das übersteigt deutlich das langfristige Potenzialwachstum dieser Volkswirtschaften, das in einer Bandbreite von 1,25% bis knapp 2,0% liegt.

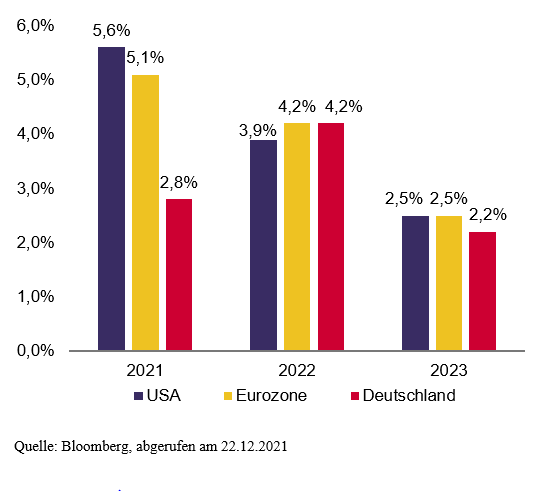

Die Mischung aus einer wachsenden gesamtwirtschaftlichen Nachfrage bei gleichzeitig weiterhin vorhandenen Engpässen auf der Angebotsseite bleibt nicht ohne Einfluss auf die Inflationsprognosen. Sie liegen für das kommende Jahr für die USA und die Eurozone (und auch für Deutschland) oberhalb der Inflationsziele der Notenbanken, bevor sie sich im Jahr 2023 wieder der Marke von 2,0% annähern (USA) oder sogar etwas unterschreiten (Eurozone, Deutschland). Diese Erwartungshaltung findet sich sowohl in den aktuellen Konsensusprognosen als auch in den jüngsten Einschätzungen der Federal Reserve Bank (Fed) und der Europäischen Zentralbank (EZB). Unterstellt wird dabei eine schrittweise Auflösung der globalen Angebotsengpässe und ein schwächeres Wachstum der gesamtwirtschaftlichen Nachfrage, vor allem in 2023.

Abbildung 1: Konsensschätzungen für das BIP-Wachstum

Abbildung 2: Konsensschätzungen für die Inflationsrate

Risiken: Symmetrisch beim Wachstum, asymmetrisch bei der Inflation

Die Basis für die Konsensusprognosen ist die Annahme, dass in den kommenden Monaten weitere medizinische und wirtschaftliche Fortschritte im Kampf gegen das Coronavirus erzielt werden können. Längere und umfassende Lockdown-Maßnahmen sind in diesen Wirtschaftsausblicken nicht vorgesehen. Die letzten beiden Jahre zeigen allerdings, dass die Corona-Pandemie unberechenbar ist. Die daraus ableitbaren Risiken für den Wachstumsausblick sind symmetrisch. Neue Virusvarianten, die die Wirksamkeit aktueller Impfstoffe gegen Ansteckung und einen schweren Krankheitsverlauf drastisch reduzieren, würden zu einer deutlichen Eintrübung des Wachstumsumfelds führen. Positive Nachrichten wie ein schnelles Abebben der Omikronwelle und dem Ausbleiben weiterer besorgniserregender Varianten könnten dagegen das vorhandene Potential für Nachholnachfrage bei privaten Haushalten (hohes Sparaufkommen) und Unternehmen (stabile Finanzen und gute Gewinnentwicklung) freisetzen.

Auf der geopolitischen Ebene liegen die wesentlichen Brandherde in Osteuropa und Südostasien. Insbesondere das angespannte Verhältnis zwischen den USA und China birgt das Risiko einer möglichen Eskalation in der Taiwan-Frage und dem Ukraine-Konflikt. Hinzu kommt noch die Instabilität im Nahen Osten mit der Gefahr eines erneut verstärkten Auflebens des internationalen Terrorismus. Neben diesen Brennpunkten bergen in 2022 die Präsidentschaftswahlen in Frankreich im April und die US-Parlamentswahlen (Mid-Terms) Anfang November Überraschungspotenzial. Bei einem Wahlsieg der rechts-populistischen Kandidatin Marie le Pen könnten Zweifel an der Stabilität bzw. dem Bestand der Europäischen Währungsunion aufkommen. In den USA droht Präsident Biden der Verlust "seiner" Mehrheit in einer oder beiden Parlamentskammern. Das ohnehin jetzt schon schwierige Umfeld für Gesetzesinitiativen der Biden-Administration könnte nach den November-Wahlen in einem politischen Lähmungszustand münden.

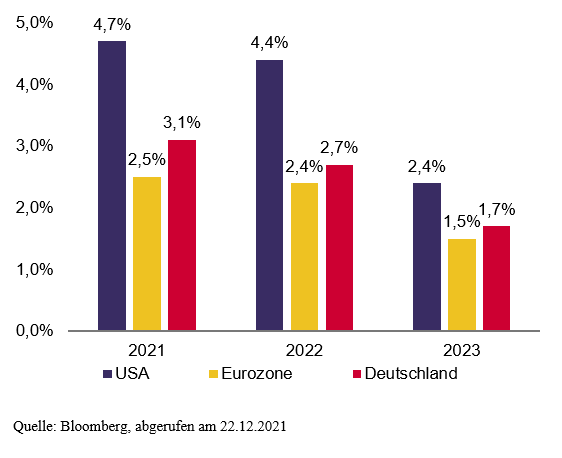

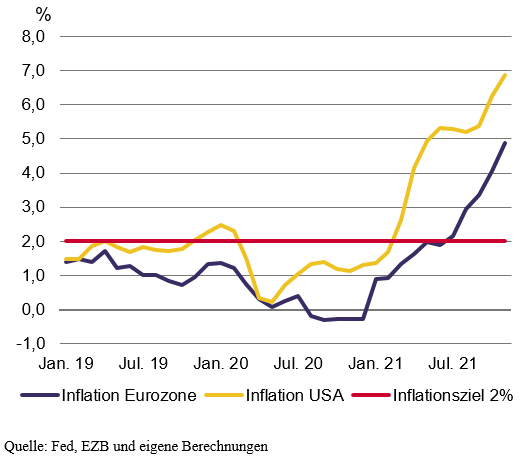

Abbildung 3: Inflationsziel verfehlt

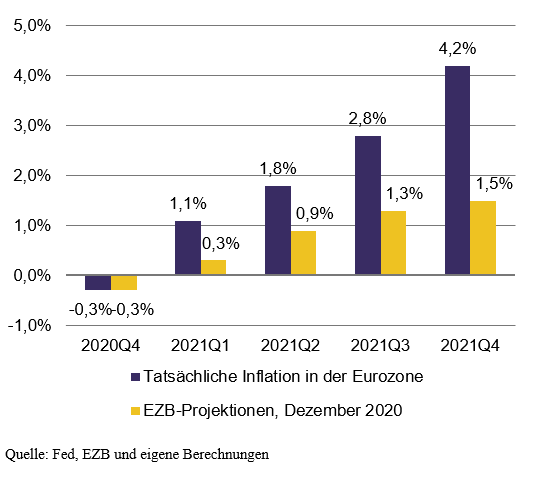

Abbildung 4: Unterschätzte Inflationsentwicklung in der Eurozone

Die größten Prognosefehler der Experten betrafen in den letzten 12 Monaten die Inflationsentwicklung. Experten der Notenbanken, der Wirtschaft und des akademischen Bereichs haben unisono die tatsächliche Preisentwicklung deutlich unterschätzt. Rothschild Co. hat für 2021 eine spürbare Zunahme der Inflation erwartet. Aber auch uns hat das Ausmaß des Inflationsanstiegs überrascht. Die Gründe für das Emporschnellen der Inflation liegen sowohl bei der gesamtwirtschaftlichen Nachfrage als auch – zu einem guten Teil pandemiebedingt – auf der Angebotsseite. Beide Aspekte sind in den aktuellen Inflationsprognosen von Bankenvolkswirten und Notenbankexperten stärker als vor zwölf Monaten berücksichtigt. Die Entwicklung an den Arbeitsmärkten und (damit eng verbunden) der Trend der Inflationserwartungen sind in den kommenden Monaten als primäre Risikoparameter beim Inflationsausblick zu sehen. Rohstoff- und Vorproduktpreisen kommt ebenfalls eine wichtige Rolle zu. Länger als erwartete Störungen in den globalen Lieferketten haben das Potenzial des Inflationsszenario zu befeuern – genau wie eine raschere Auflösung der Friktionen auf der Angebotsseite zu einem raschen Rückgang der Inflationsraten führen könnten. Der entscheidende Grund für die aufwärtsgerichteten Inflationsrisiken liegt aber im Verhalten der Notenbanken. Sie haben zum einen den Inflationsdruck im Verlauf des Jahres 2021 sowohl hinsichtlich des Ausmaßes als auch der Dauer deutlich unterschätzt. Exemplarisch ist dafür die EZB-Inflationsprojektion vom Dezember 2020. Die EZB Volkswirte erwarteten eine Preissteigerungsrate von 1,5%. Tatsächlich dürfte die Inflation im 4. Quartal 2021 über die Marke von 4% klettern. Die Prognoseverfehlung der Fed fällt bei der aktuellen Steigerungsrate der Verbraucherpreise von knapp unter 7% sogar noch ausgeprägter aus.

Zum „sorglosen“ Inflationsausblick gesellt sich eine höhere Inflationstoleranz. Die Fed strebt nach einer längeren disinflationären Periode ein temporäres Überschießen der Inflation sogar aktiv an. Die EZB hat in ihrer im Sommer 2021 vorgestellten neuen geldpolitischen Strategie ausgeführt, dass sie zwischenzeitlich über ihrem Ziel liegende Inflationsraten tolerieren würde, wenn es zur Abwendung von Deflationsgefahren nötig ist. Diese scheinen gegenwärtig immer noch im Fokus der EZB-Entscheidungsträger zu stehen. In ihrer vor wenigen Tagen veröffentlichten Inflationsprognose, die bis zum Jahr 2024 reicht, prognostizieren EZB- Volkswirte eine durchschnittliche Inflationsrate von 1,8%. Das liegt unter ihrem Ziel von 2,0% und lässt darauf schließen, dass sich die EZB in absehbarer Zukunft nicht mit Leitzinserhöhungen beschäftigen wird. Die Zentralbankratsmitglieder der Fed erwarten im gleichen Prognosezeitraum eine durchschnittliche Inflation von rund 2,3%. Dies passt zum angestrebten Überschießen der Inflation und dürfte ein zentrales Argument für das Fortführen einer - trotz der avisierten moderaten Leitzinserhöhungen - weiterhin sehr lockeren Geldpolitik sein. Über den gesamten Prognosezeitraum verharren die Leitzinsen sowohl in den USA als auch in der Eurozone real im negativen Bereich.

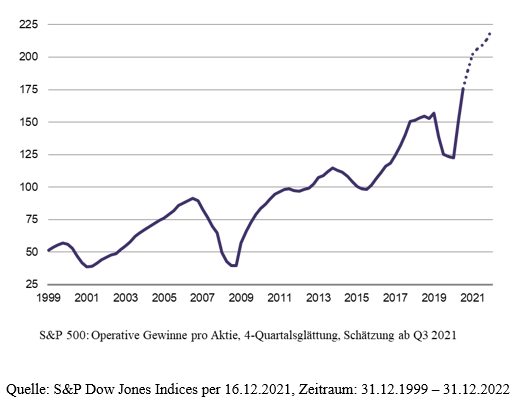

Herausforderndes Umfeld für Aktienanlagen, Anleihen weiterhin wenig attraktiv

Die Finanzmärkte sind 2022 aufgrund der asymmetrischen Inflationsrisiken und der Leitzinswende in den USA einem herausfordernden Umfeld ausgesetzt. Ein weiteres deutliches Überschießen an der Inflationsfront würde schärfere Reaktionen der Notenbanken mit sich bringen. Bislang sind die Zinssteigerungserwartungen am Geld- und Anleihemarkt moderat. Das auch nach dem erwarteten Anstieg weiterhin niedrige Realzinsniveau und die sehr gute Gewinnentwicklung bieten ein gewisses Aufwärtspotenzial für Aktieninvestments. Sollten die Zinserwartungen im Zuge überraschend hoher Inflation aber deutlich nach oben korrigiert werden, könnte dies angesichts der aktuell hohen Bewertungen für Gegenwind an den Aktienmärkten sorgen. Mittelfristig sollten Aktien aber weiterhin positive reale Wertzuwächse verzeichnen. Sie bleiben daher unverändert unsere bevorzugte Anlageklasse. Festverzinsliche Wertpapiere bleiben auch in 2022 weniger attraktiv als Aktien. Angesichts der aktuellen Zinserwartungen dürfte mit Kursrückgängen bei langlaufenden Staatsanleihen zu rechnen sein. Die laufende Verzinsung liegt unter der erwarteten Inflation, sodass ein realer Substanzverlust nahezu garantiert wäre. Bei einer Investition in festverzinsliche Wertpapiere sollte daher der Fokus eher auf Kredit- als auf Laufzeitrisiken gelegt werden. Zugleich bleibt die Titelselektion bei Aktien- und Anleiheanlagen unverändert wichtig und ist deshalb ein wichtiger Baustein im Investmentprozess von Rothschild & Co.

Abbildung 5: Potenzial für Aktien dank sehr positiver Gewinnerwartungen

Abbildung 6: Konsensusschätzungen für Rendite 10-jähriger Anleihen