Wealth Management: Feiert die Stagflation ein Comeback?

Volkswirtschaftlicher Blog

Rothschild & Co Wealth Management Deutschland, Frank Hübner

Seit knapp zwei Jahren ist die Corona-Pandemie eine Konstante in unserem wirtschaftlichen und gesellschaftlichen Leben. Ihre unmittelbaren Auswirkungen waren und sind zu jeder Zeit spürbar. Auch vergleichsweise konstant und konsistent ist der langfristige makroökonomische Ausblick von Rothschild & Co geblieben. An unserer übergeordneten Erwartung nach wirtschaftlichem Wachstum, gesunden Unternehmensgewinnen und einem moderat aufwärtsgerichteten Inflationsrisiko hat sich nichts verändert. Die von Anlegern und Experten diskutierten kurz- und langfristigen Szenarien für die Konjunktur sind dagegen nicht annährend so konstant gewesen. Der Einbruch der wirtschaftlichen Aktivität im ersten Halbjahr 2020 befeuerte Ängste vor einer langen und tiefen Rezession. Das rasante Wirtschaftswachstum, das jedoch nach der Aufhebung der Lockdown-Maßnahmen und dem Start der Impfkampagnen folgte, ließ im Frühjahr 2021 das Inflationsgespenst erwachen. Inzwischen ist das aktuelle Topgesprächsthema von Anlegern und Ökonomen die toxische Kombination beider Schreckensszenarien. Gemeint ist die Sorge vor einer Stagflation, also der Kombination aus hoher Inflation und schwacher bis schrumpfender Wirtschaftsleistung.

Ölpreisschocks & Verteilungskämpfe: Stagflation in den 1970/80iger Jahren

Die "klassischen" Stagflationsphasen sind aus den 1970/80iger Jahren bekannt, insbesondere im Zeitraum von Ende 1973 bis 1982. Zwei Ölpreiskrisen, in denen sich der Rohölpreis in kurzer Zeit jeweils mehr als verdoppelte, waren in den westlichen Industrieländern der Ausgangspunkt für einen spürbaren Konjunktureinbruch und kräftig steigende Inflationsraten. Verteilungskämpfe um einen angemessenen Kaufkraftausgleich sorgten für massive Lohnforderungen und -erhöhungen. Nachhaltig steigende Inflationserwartungen an den Finanzmärkten führten zu zweistelligen Renditen am Anleihemarkt. In Deutschland erreichte die Inflation ihre Höhepunkte bei gut 7%, was aufgrund der strengen Geldpolitik der Bundesbank deutlich unter dem Durchschnitt der westlichen Industrieländer lag. Nachhaltigen Schaden hinterließen die beiden "klassischen" Stagflationsphasen am deutschen Arbeitsmarkt. Hier kam es Mitte der 70iger Jahre innerhalb eines Jahres zu einer Verdopplung der Arbeitslosenquote. Auch Anfang der 80iger Jahre verdoppelte sich die Arbeitslosenquote, allerdings erstreckte sich der Anstieg über knapp zwei Jahre.

Bislang kein lautes Echo der klassischen Stagflationsphase

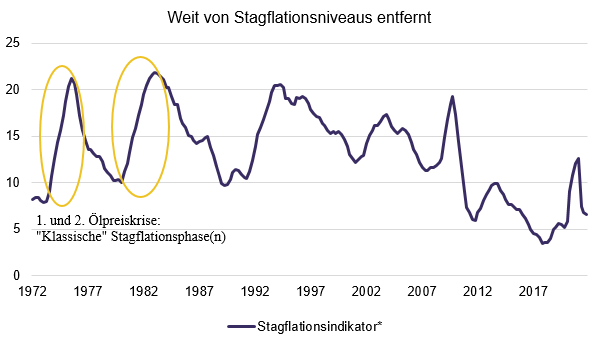

Die jüngsten Konjunkturdaten in Deutschland, Europa und Nordamerika weisen auf den ersten Blick eine Reihe von Gemeinsamkeiten mit den damaligen Stagflationsphasen auf. Dazu gehören ein massiver Anstieg der Rohstoffpreise, hohe Inflationsraten, die mehrjährige Höchststände erreichten (in Deutschland stieg die Oktober-Inflation mit 4,6% auf den höchsten Wert seit dem Wiedervereinigungsboom vor rund 30 Jahren) und eine nachlassende Wachstumsdynamik seit dem Sommer 2021. Trotz der genannten Gemeinsamkeiten gibt es wesentliche Unterschiede zu einer klassischen Stagflationsperiode. In der wirtschaftswissenschaftlichen Literatur gibt es mit dem so genannten "Elendsindex" (Misery Index) ein Konstrukt, das sich ausgezeichnet als Stagflationsindikator eignet. In der einfachen Form ist der Indikator die Summe von Inflationsrate und Arbeitslosenquote. In einer etwas komplexeren Form, die die klassischen Stagflationsphasen besser abbildet, werden zusätzlich das Zinsniveau und das reale Wirtschaftswachstum berücksichtigt. Dieser umfassendere Indikator weist zuletzt trotz der genannten Entwicklungen einen beträchtlichen Abstand zu den Niveaus der beiden "klassischen" Stagflationsphasen auf. Deren Niveaus des Elendsindexes waren in Deutschland bei Ständen von etwas über 20 rund dreimal so hoch wie im dritten Quartal 2021. Sowohl die derzeitige Inflationsrate als auch die Arbeitslosenquote liegen weit unter den Spitzenniveaus der zweiten Stagflationsphase Anfang der 80iger Jahre. Die deutsche Wirtschaft schrumpft nicht, sondern wächst (+2,5% ggü. Vorjahr im dritten Quartal 2021). Der markanteste Unterschied ist aber beim Zinsniveau am Anleihemarkt auszumachen. Die Differenz beträgt über 10 Prozentpunkte und ist zu einem großen Teil mit gut verankerten Inflationserwartungen zu erklären.

*Summe aus Arbeitslosenquote, Inflationsrate und Rendite von 10jährigen Staatsanleihen minus realem Wirtschaftswachstum

Quelle: OECD (Main Economic Indicators) und eigene Berechnungen; Zeitraum: 01/1972 – 10/2021

Expertenmeinungen deuten nicht auf Stagflation…

Anhaltende Friktionen in den globalen Lieferketten, der jüngste Anstieg an den Rohstoffmärkten – insbesondere, aber nicht nur im Energiebereich – sowie einige statistische Sondereffekte werden in den kommenden Monaten weiterhin die deutschen Wirtschaftsdaten beeinflussen. Deshalb werden sich die jüngsten Trends eines verlangsamten Wirtschaftswachstums und einer steigenden Inflation mit hoher Wahrscheinlichkeit noch bis mindestens Jahresende fortsetzen. Die deutsche Inflationsrate dürfte dabei schon im November die 5% Marke überschreiten. Dennoch besitzt ein Szenario, das die Wiederkehr einer anhaltenden Stagflation beschreibt, keine große Eintrittswahrscheinlichkeit.

Die globalen und nationalen Rahmenbedingungen haben sich in den letzten 40-50 Jahren deutlich verändert. Aufgrund der zunehmenden Dekarbonisierung hat der Ölpreis nicht mehr das wirtschaftliche Gewicht, das er in der "klassischen Stagflationsperiode" hatte. Zudem ist der "Ölpreisschock" 2021 nicht ganz so erschreckend, wenn der Preiseinbruch von 2020 mitberücksichtigt wird. Aktuell liegt der Ölpreis knapp 25% über dem Niveau von Anfang 2020. Das ist ein deutlicher Anstieg, aber weit entfernt von den Preissprüngen, die den "klassischen" Stagflationsphasen vorangingen. Trotz einiger Rückschläge in den letzten Jahren und der aktuellen "Corona-bedingten" Engpässe hat die Globalisierung die Verflechtung der Weltwirtschaft in den vergangenen vier Dekaden spürbar erhöht. Entsprechend hat die Preissetzungsmacht der Unternehmen auf lokaler bzw. nationaler Ebene abgenommen. Zugleich befinden sich gegenwärtig ca. 10% der globalen Frachtkapazitäten in Warteschleifen vor chinesischen Häfen. Dieser Zustand ist eindeutig pandemiebedingt und die Angebotssituation dürfte sich in den kommenden Monaten entspannen – vorausgesetzt die vierte Infektionswelle läuft dann wie erwartet aus. Ein Ende der Angebotsengpässe sollte einen positiven Impuls auf das Wachstum geben und gleichzeitig einen dämpfenden Einfluss auf die Inflationsentwicklung haben.

Ein weiterer wichtiger Aspekt ist, dass die Verhandlungsmacht der Gewerkschaften nicht mehr annährend so groß ist wie in den 1970/80iger Jahren. Daran ändern auch die jüngsten Forderungen nach jährlichen Lohnzuwächsen von 5% und mehr nichts. Wer allerdings davon ausgeht, dass sich in Deutschland Lohnzuwächse in diesem Umfang durchsetzen lassen, dürfte nicht allzu pessimistisch bezüglich der Wachstumsaussichten der deutschen Wirtschaft sein. Reallohnzuwächse und die zu erwartende Normalisierung der pandemiebedingt überdurchschnittlich hohen Sparquote würden einen deutlichen positiven Impuls für den Privaten Konsum liefern und damit das Wirtschaftswachstum befeuern. Bei den Unternehmen sind die Geschäftserwartungen zuletzt zwar gedämpfter ausgefallen, aber die aktuelle Lage – insbesondere die Beurteilung der Auftragsbestände – ist insgesamt gut. Auch hier ist derzeit kein Einbruch der Wirtschaftsaktivität absehbar. Nicht zuletzt sei darauf hingewiesen, dass die Notenbanken ihre Lektionen aus der Stagflationsperiode gelernt haben. Entsprechend legen geldpolitischen Entscheidungsträger den Fokus darauf zu verhindern, dass sich nachhaltig hohe Inflationserwartungen festsetzen. Bislang ist dies im Wesentlichen gelungen.

Angesichts dieser Bestandsaufnahme ist es nicht überraschend, dass der breite Konsens unter den Experten keine nachhaltige Stagflation für die kommenden 12 bis 24 Monate prognostiziert. So veranschlagt das im Oktober veröffentlichte Herbstgutachten der führenden deutschen Wirtschaftsforschungsinstitute für Deutschland ein solides reales Wirtschaftswachstum im kommenden und übernächsten Jahr. Die prognostizierte Inflation liegt mit 2,5% für 2022 und 1,7% für 2023 deutlich unter den aktuellen Preissteigerungsraten und ab dem zweiten Halbjahr 2022 sogar unter dem Inflationsziel der EZB. Die Erwartung leicht steigender Zinsen (0% für 10-jährige deutsche Staatsanleihen zum Ende 2023) und eine moderat fallende Arbeitslosenquote heben sich bei der Berechnung des Stagflationsindikators auf. Dieser läge am Ende der Prognoseperiode bei einem Wert von 5 und damit auf nur rund einem Viertel der Niveaus der "klassischen" Stagflationsphasen.

…die Entwicklung an den Finanzmärkten auch nicht

Nicht nur die breite Expertenmeinung erwartet eine Fortsetzung des Wachstums bei rückläufiger Inflation. Auch an den Finanzmärkten haben die Anleger keine große Sorge vor einer Stagflation. Die aus den inflationsindexierten Staatsanleihen ableitbare Erwartung für die jährliche deutsche Preissteigerungsrate liegt bei aktuell rund 1,6% für die nächsten zehn Jahre. Das ist kaum der "Stoff", aus dem eine Stagflation gemacht ist, die ihren Namen verdient.

Die Kombination fallender Realzinsen und steigender Inflationserwartungen war in den letzten Jahren üblicherweise positiv für den Aktienmarkt. Die gute Entwicklung des Dax Index im laufenden Jahr (rund +17%) ist somit keine Ausnahme. Dies unterscheidet sich deutlich vom Performanceprofil der "klassischen" Stagflationsperioden. Am Beginn beider Stagflationsphasen verlor der Dax 15% bis 20% an Wert. Über die gesamten neun Jahre beider Perioden trat der Dax-Index mehr oder weniger auf der Stelle. Der durchschnittliche jährliche Wertzuwachs lag bei 0,3%. Ein Inflationsschutz konnte in dieser Zeit mit deutschen Standardwerten nicht erzielt werden. Verglichen mit der durchschnittlichen Entwicklung der letzten 50 Jahre (inklusive der Stagflationsperiode), in denen Aktien ein vorzüglicher Inflationsschutz waren, fällt dieses Zeitfenster also deutlich aus dem Rahmen.

In den vergangenen knapp 50 Jahren zeigte sich zudem ein weiteres stabiles Reaktionsmuster. Ein steigender Trend des Stagflationsindikators war in der Regel mit Kursrückgängen an den Aktienmärkten verbunden. Ähnlich wie im laufenden Jahr entwickelten sich die Kurse deutscher Standardwerte bei trendmäßig fallendem Stagflationsindikator dagegen überdurchschnittlich gut. Aus dieser Datenlage ergeben sich zwei Schlussfolgerungen. Stagflation mag das aktuelle Topthema in Diskussionen und Marktberichten sein. Besonders ausgeprägt ist die Stagflationsangst der Aktieninvestoren bislang aber trotzdem nicht. Die Kehrseite dieser Sichtweise und zweite Folgerung für Anleger ist, das Thema Stagflation aber dennoch im Blick zu behalten. Sollten die Experten bei Ihrer Einschätzung der Stagflationsgefahren daneben liegen, dürfte der Aktienmarkt deutlichen Kursrisiken ausgesetzt sein.

Pandemieverlauf, globale Lieferketten, Rohstoffmärkte, vor allem aber auch die anstehenden Lohnrunden und damit eng verbunden die Entwicklung der Inflationserwartungen sind in absehbarer Zukunft wichtige Signalgeber bei der Frage, ob der Expertenkonsens Recht behält oder ob eines der drei erwähnten Schreckensgespenster die Finanzmärkte beherrschen wird. Eine zentrale Rolle fällt dabei naturgemäß den Notenbanken in den Industrieländern bzw. ihren Reaktionen zu. Im Gegensatz zu anderen prominenten Zentralbanken hat die EZB sogar Sorge vor einem vierten "Horrorszenario" – einer Deflation. Wie sich diese Sichtweise auf die geldpolitische Ausrichtung der Eurozone auswirkt, haben wir im vorangegangenen Blog "Die Strategieüberprüfung der EZB" analysiert.